బీమా, పెట్టుబడులు కలిసిన సాధనం ఇది..

ఆర్థికంగా ఈ రెండూ వేర్వేరు అంశాలు

రెండింటినీ కలపడం సరైన నిర్ణయం కాదు

విడివిడిగా, అవసరం మేరకు ఎంపిక ఉండాలి

రాబడులు, రక్షణలో రాజీ పడాల్సి రావచ్చు..

తల్లిదండ్రులకు అత్యంత ముఖ్యమైన ఆర్థిక లక్ష్యాల్లో పిల్లల విద్య ఒకటి. విద్యా వ్యయాలు ఏటేటా 10 శాతానికి మించి పెరుగుతున్నాయి. సాధారణ ద్రవ్యోల్బణం 5.5 శాతంతో పోల్చితే రెట్టింపు స్థాయి ద్రవ్యోల్బణం విద్యారంగంలో చూడొచ్చు. దీని కారణంగా నేడు ఒక కోర్స్కు రూ. 25 లక్షలు ఖర్చవుతుంటే.. 13 ఏళ్ల తర్వాత (ఉన్నత విద్యకు వచ్చే సరికి) రూ.1.09 కోట్లు వెచ్చించాల్సి వస్తుంది. ముందస్తు ప్రణాళికతోనే ఈ వ్యయాలను అధిగమించడం సులభమవుతుంది.

పాఠశాల ప్రవేశం నాటి నుంచే పిల్లల విద్య కోసం పెట్టుబడులు ప్రారంభించాలి. భవిష్యత్లో ఎంత అవసరమో, ఆ మేరకు సమకూర్చుకునే విధంగా ప్రతి నెలా పొదుపు, మదుపు చేస్తూ వెళ్లాలి. ఇందుకు ఎంపిక చేసుకునే పెట్టుబడి సాధనాలు కీలకంగా మారతాయి. ఇక్కడ తప్పటడుగులు వేస్తే పిల్లల ఉన్నత విద్య కోసం రేపు అప్పు చేయాల్సి రావచ్చు. కేవలం చైల్ట్ ఇన్సూరెన్స్ పాలసీలతో విద్యా వ్యయాలను తట్టుకోవడం కష్టమే. ఈ దిశగా అవగాహన కల్పించే కథనమిది...

తల్లిదండ్రుల్లో ఎంత మంది తమ పిల్లల భవిష్యత్ విద్యకు సన్నద్ధంగా ఉన్నారు? ఇదే తెలుసుకుందామని హెచ్ఎస్బీసీ సంస్థ ఓ సర్వే చేసింది. ‘క్వాలిటీ ఆఫ్ లైఫ్ రిపోర్ట్ 2024’ పేరుతో నివేదిక విడుదల చేసింది. 53 శాతం తల్లిదండ్రులు తమ పిల్లల విద్య కోసం పెట్టుబడులు చేస్తున్నట్టు చెప్పారు. అవసరమైతే తమ పిల్లలే విద్యా రుణం తీసుకుంటారని 40 శాతం మంది తల్లిదండ్రులు చెప్పారు. కొందరు ఆస్తులు అమ్మి చదివిస్తామని చెప్పగా, స్కాలర్íÙప్ మార్గాలు చూస్తామని కొంతమంది తమ అభిప్రాయాలు పంచుకున్నారు.

కానీ, పిల్లల పేరిట పెట్టుబడులు చేస్తున్న వారిలో ఎంత మంది మెరుగైన సాధనాలను ఎంపిక చేసుకున్నారన్నది ఈ సర్వే తేల్చలేదు. మొత్తానికి సగం మందికి ఆర్థిక ప్రణాళిక లేదని స్పష్టమవుతోంది. తల్లిదండ్రులకు ఏదైనా జరగరానిది జరిగితే... పిల్లల విద్యకు ఆరి్థక తోడ్పాటు అందించే చైల్డ్ ఇన్సూరెన్స్ ప్లాన్లకు మార్కెట్లో క్రేజ్ ఉంది. బీమా ఏజెంట్లు వీటిని ఎక్కువగా ప్రమోట్ చేస్తుంటారు. నిజానికి వీటిలో చార్జీలు ఎక్కువ. దాంతో రాబడులు కొంత తక్కువ. పిల్లల పేరిట మార్కెటింగ్ చేసే ఉత్పత్తుల వలలో పడకుండా ఉంటేనే మంచిది. ముఖ్యంగా బీమా, పెట్టుబడులను కలపడం మంచి నిర్ణయం అనిపించుకోదు. ఈ రెండింటినీ

వేర్వేరుగానే చూడాలి.

చైల్డ్ ప్లాన్లలో ఏముంది?

పిల్లల పేరిట రెండు రకాల ఇన్సూరెన్స్ ప్లాన్లు ఉన్నాయి. యూనిట్ లింక్డ్ చి్రల్డన్ ఇన్సూరెన్స్ ప్లాన్లు (యులిప్లు) ఇందులో ఒక రకం. చెల్లించిన ప్రీమియంలో బీమా రిస్క్, నిర్వహణ, ఇతరత్రా వ్యయాలు పోను మిగిలిన మొత్తాన్ని మార్కెట్ లింక్డ్ (ఈక్విటీలు, ఈక్విటీ ఆధారిత) సాధనాల్లో ఇన్వెస్ట్ చేస్తాయి. పాలసీదారుల ఎంపిక మేరకు డెట్లోనూ పెట్టుబడులు పెడతాయి. వచ్చిన రాబడులను పాలసీదారులకు అందిస్తాయి. ఎండోమెంట్ చిల్డ్రన్ ఇన్సూరెన్స్ రెండో రకం. ఇందులోనూ బీమా రిస్క్, ఇతర వ్యయాలు పోను మిగిలిన ప్రీమియాన్ని డెట్ సాధనాల్లో ఇన్వెస్ట్ చేస్తాయి.

పాలసీదారులకు హామీ మేరకు రాబడులు అందిస్తాయి. కానీ, వీటిలో రాబడులు 5–6 శాతం మించవు. ఈక్విటీ ఆధారిత యులిప్ ప్లాన్లలో రాబడులు కాస్త అధికంగా ఉంటాయి. కాకపోతే గ్యారంటీడ్ కావు. మార్కెట్ పనితీరుపైనే రాబడులు ఆధారపడి ఉంటాయి. ఈ రెండు రకాల ప్లాన్లలోనూ, పాలసీ కాల వ్యవధి ముగియక ముందే పాలసీదారు (తల్లి లేదా తండ్రి) మరణించినా లేక కాల వ్యవధి ముగిసేవరకు జీవించి ఉన్నా ప్రయోజనం లభిస్తుంది. పాలసీ కాల వ్యవధి మధ్యలో పాలసీదారు మరణించినట్టయితే, అప్పుడు బీమా సంస్థే మిగిలి ఉన్న కాలానికి పెట్టుబడులను కొనసాగించి, యథాప్రకారం పాలసీ ప్రయోజనాలను అందిస్తుంది. దాంతో పిల్లల ఉన్నత విద్యకు ఆ నిధిని ఉపయోగించుకోవచ్చు.

‘‘దురదృష్టవశాత్తూ తల్లి లేదా తండ్రి మరణించినట్టయితే పరిహారం చెల్లించే ఈ పథకాలు పిల్లలకు ఉపయోగపడతాయి. ప్రీమియం వేవర్ ముఖ్యమైన సదుపాయం. పాలసీదారు మరణించినట్టయితే ఆ తర్వాత భవిష్యత్ ప్రీమియంలు చెల్లించక్కర్లేదు. పాలసీ యాక్టివ్గా కొనసాగుతుంది. పిల్లల విద్యా లక్ష్యాలకు కావాల్సినంత మేర సమకూరుతుంది’’ అని ఫ్యూచర్ జనరాలి లైఫ్ ఇన్సూరెన్స్ యాక్చువరీ ఆదిత్య మాల్ వివరించారు. పాలసీదారు మరణించినప్పటికీ గడువు తీరిన తర్వాత సమ్ అష్యూర్డ్, ఇతర ప్రయోజనాలు యథావిధిగా అందుతాయని సెబీ రిజిస్టర్డ్ ఇన్వెస్ట్మెంట్ అడ్వైజర్ మధుపం కృష్ట సైతం తెలిపారు. సమ్ అష్యూర్డ్ (బీమా) వెంటనే చెల్లించి, మిగిలిన ప్రయోజనాలను పాలసీ గడువు ముగిసిన తర్వాత చెల్లించేవి ఉన్నాయి.

లాకిన్ పిరియడ్...

ఎండోమెంట్, యులిప్ ప్లాన్లు లాకిన్ పీరియడ్తో వస్తాయి. సాధారణంగా ఐదేళ్ల లాకిన్ ఉంటుంది. అంటే మొదటి ఐదేళ్లు ఉపసంహరణకు అనుమతి ఉండదు. ఈ కాలంలో పాలసీని సరెండర్ చేసినా వచ్చేదేమీ ఉండదు. లాకిన్ పీరియడ్ తర్వాత పాక్షికంగా ఉపసహరించుకోవచ్చు. నిర్బంధంగా పెట్టుబడిని కొనసాగించే లక్ష్యంతోనే ఈ ప్లాన్లలో లాకిన్ ఉంటుంది. వీటిలో ఏజెంట్లకు కమీషన్ మెరుగ్గా ఉంటుంది. ఎంత అధిక ప్రీమియానికి పాలసీలో చేరి్పస్తే ఏజెంట్కు అంత అధికంగా కమిషన్ ముడుతుంది. ‘‘టర్మ్ ప్లాన్లు, మ్యూచువల్ ఫండ్స్ గురించి సరైన అవగాహన లేకపోవడమే పెద్ద సమస్య. టర్మ్ ప్లాన్ల ప్రీమియం తక్కువగా ఉంటుంది. కనుక వీటిని ఏజెంట్లు విక్రయించేందుకు పెద్దగా ఆసక్తి చూపించరు’’అని కృష్ణ వివరించారు.

ఆరి్థక ప్రణాళికలో చేసే తప్పుల్లో బీమా, పెట్టుబడి కలపడం ఒకటని ఆనంద్రాఠి వెల్త్ ఎగ్జిక్యూటివ్ డైరెక్టర్ చిరాగ్ ముని తెలిపారు. ‘‘ఇన్సూరెన్స్, పెట్టుబడి పూర్తి భిన్నమైన ఆరి్థక ఉత్పత్తులు. ఇన్వెస్టర్లు వీటిని కలపకూడదు. ఊహించని నష్టం నుంచి రక్షణ కల్పించడమే బీమా ఉద్దేశం. పెట్టుబడి సాధనం ఉద్దేశం సంపద సమకూర్చుకోవడం’’ అని వివరించారు. ‘‘సంప్రదాయ ఎండోమెంట్ పాన్లలో రాబడులు 4–5 శాతం మేర ఉంటాయి. విద్యా ద్రవ్యోల్బణాన్ని పరిగణనలోకి తీసుకుని చూస్తే సంప్రదాయ బీమా ప్లాన్లలో పెట్టుబడితో మిగిలేదేమీ ఉండదు.

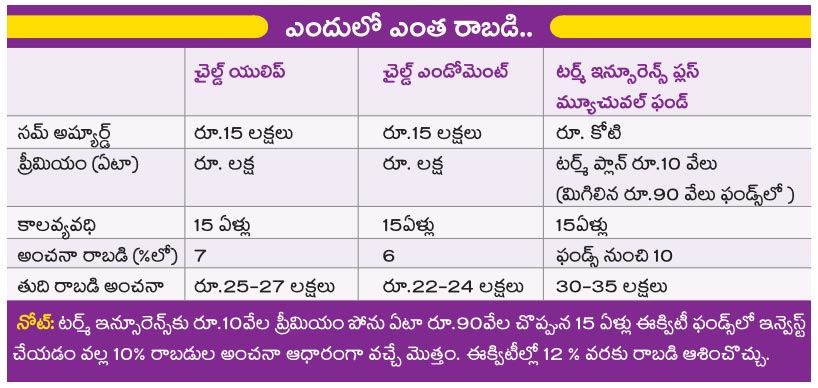

చైల్డ్ యులిప్ ప్లాన్లలో 9–11 శాతం మేర రాబడులు వస్తాయి. కాకపోతే ఆరి్థక సైకిల్, మార్కెట్ సైకిల్పైనే ఈ రాబడులు ఆధారపడి ఉంటాయి’’ అని కృష్ట తెలిపారు. కనుక సంప్రదాయ ఎండోమెంట్ ఆధారిత చైల్డ్ ప్లాన్లు పిల్లల భవిష్యత్కు భరోసా ఇవ్వమని స్పష్టమవుతోంది. ఇక యులిప్ ప్లాన్ల కంటే ఈక్విటీ మ్యూచువల్ ఫండ్స్ మెరుగైన ఎంపిక అవుతుంది. వీటిల్లో లిక్విడిటీ మెరుగ్గా ఉంటుంది. చార్జీలు చాలా తక్కువ. యులిప్ ప్లాన్లలో చార్జీల విషయమై పారదర్శకత తక్కువ. ప్రీమియం అలోకేషన్ చార్జీ, అడ్మిని్రస్టేటివ్ చార్జీ, మోర్టాలిటీ చార్జీ, సరెండర్ చార్జీ, ఫండ్ మేనేజ్మెంట్ చార్జీ ఇన్నేసి చార్జీలు యులిప్లలో ఉంటాయి. మ్యూచువల్ ఫండ్స్ పెట్టుబడుల్లోనూ పారదర్శకత ఎక్కువ.

మెరుగైన ప్రత్యామ్నాయాలు..

చైల్డ్ ఇన్సూరెన్స్ ప్లాన్లు మెరుగైన ప్రయోజనాన్ని ఇవ్వనప్పుడు వీటికి ప్రత్యామ్నాయాలను పరిశీలించొచ్చు. ఊహించనది జరిగితే వారసుల విద్య ఆగిపోకూడదు. కుటుంబ జీవనం ఇబ్బందుల పాలు కాకూడదు. అందుకని జీవిత బీమాతోపాటు మ్యూచువల్ ఫండ్స్ పెట్టుబడులను ఎంపిక చేసుకోవడం మంచి మార్గం అవుతుంది. ‘‘టర్మ్ ఇన్సూరెన్స్ ప్లాన్ తక్కువ ప్రీమియానికే అధిక కవరేజీని ఇస్తుంది. ఈక్విటీ మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్ చేయడం వల్ల చైల్డ్ ప్లాన్ల కంటే మెరుగైన రాబడులు వస్తాయి.

చైల్డ్ ఇన్సూరెన్స్ ప్లాన్లలో కవరేజీ తగినంత ఉండదు. అప్పుడే కుటుంబ జీవనంలోకి అడుగుపెట్టిన వారికి, తాజాగా రుణం తీసుకున్న వారికి మరింత కవరేజీ అవసరం ఏర్పడుతుంది’’ అని కృష్ట తెలిపారు. అదే మ్యూచువల్ ఫండ్స్ అయితే తమ రిస్క్, రాబడుల ఆకాంక్షలకు సరిపోలే పథకాలను ఎంపిక చేసుకోవచ్చని ఫింజ్ స్కాలర్జ్ వెల్త్ మేనేజర్ ప్రిన్సిపల్ అడ్వైజర్ రేణు మహేశ్వరి సూచించారు. 30 ఏళ్ల ఆరోగ్యవంతుడైన వ్యక్తికి రూ.కోటి టర్మ్ ఇన్సూరెన్స్ రూ.10–15 వేల ప్రీమియంకే వస్తుంది. కనుక చైల్డ్ ప్లాన్ల కోసం ఏటా భారీ మొత్తంలో ప్రీమియం చెల్లించడానికి బదులు.. టర్మ్ ప్లాన్ తీసుకుని, మిగిలిన మొత్తాన్ని ఈక్విటీ మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్ చేసు కోవాలి.

విభిన్న ఫండ్స్...

టర్మ్ప్లాన్లోనూ మరణం లేదా అంగవైకల్యం పాలైనప్పుడు చెల్లింపులు చేసే ఆప్షన్ ఎంపిక చేసుకోవాలి. సమ్ అష్యూర్డ్లో 50 శాతం మేర తక్షణమే చెల్లించి, మిగిలినది ప్రతి నెలా 10 ఏళ్ల పాటు చెల్లింపుల సదుపాయాలతో టర్మ్ ప్లాన్లు అందుబాటులో ఉన్నాయి. చారిత్రకంగా చూస్తే ఈక్విటీ మ్యూచువల్ ఫండ్స్ రాబడులు ఏటా 12 శాతం, అంతకంటే ఎక్కువే ఉన్నాయి. పదేళ్ల కాలంలో అయితే సగటు వార్షిక రాబడి 20 శాతంగా ఉంది. ఈక్విటీల్లోనూ ఇండెక్స్ ఫండ్స్ (సెన్సెక్స్, నిఫ్టీ, స్మాల్క్యాప్, మిడ్క్యాప్)ను ఎంపిక చేసుకోవాలి.

ఇందులో చార్జీలు చాలా తక్కువ. సూచీల మాదిరే రాబడులు వీటిల్లో వస్తాయి. మరీ ముఖ్యంగా 7 ఏళ్లకు మించిన కాలానికి ఇన్వెస్ట్ చేస్తుంటే లార్జ్, మిడ్, స్మాల్క్యాప్స్ పెట్టుబడులు పెట్టే ఫ్లెక్సీక్యాప్ను ఎంపిక చేసుకోవచ్చు. అలాగే, డైనమిక్ అస్సెట్ అలోకేషన్ ఫండ్స్, రిస్క్ తక్కువ కోరుకునే వారు మల్టీ అస్సెట్ ఫండ్స్, రిస్క్ ఇంకా తక్కువగా ఉండాలని కోరుకునే వారు ఈక్విటీ సేవింగ్స్ ఫండ్స్ను ఎంపిక చేసుకోవచ్చని నిపుణుల సూచన.

పన్ను ప్రయోజనం

చైల్డ్ యులిప్ ప్లాన్లలో రాబడులపై పన్ను భారం లేకపోవడాన్ని సానుకూల అంశంగా చెప్పుకోవాలి. దీనికి బదులు టర్మ్ప్లాన్ విడిగా తీసుకుని, ఫండ్స్లో ఇన్వెస్ట్ చేయడం వల్ల.. ఈక్విటీ లాభాలపై స్వల్పకాల, దీర్ఘకాల మూలధన లాభాల పన్ను వర్తిస్తుంది. ఈక్విటీ మ్యూచువల్ ఫండ్స్ పెట్టుబడులను కదపకుండా, ఒక పథకం నుంచి మరో పథకానికి మార్చకుండా.. స్థిరంగా ఒకే పథకంలో కొనసాగించడం వల్ల అనవసర పన్ను భారాన్ని తప్పించుకోవచ్చు. అయినా సరే ఈక్విటీ పెట్టుబడిని ఉపసంహరించుకున్నప్పుడు అది ఏడాది మించిన కాలం అయితే మొదటి రూ.లక్షకు మించిన లాభంపై 12.5 శాతం పన్ను చెల్లించాలి.

ఏడాదిలోపు పెట్టుబడులపై వచ్చే లాభం నుంచి 20 శాతం మేర పన్ను కింద చెల్లించాలి. నిపుణుల పెట్టుబడి ప్రణాళికను అనుసరించినట్టయితే అప్పుడు మెరుగైన జీవిత బీమా రక్షణ, ఈక్విటీలపై అద్భుత రాబడులు అందుకోవడానికి అవకాశాలుంటాయి. పన్ను చెల్లింపులు పోను నికర రాబడులు చైల్డ్ ప్లాన్లతో పోల్చితే.. అధికంగానే ఉంటాయని గణాంకాలు స్పష్టం చేస్తున్నాయి. ఒకవేళ పన్ను ప్రయోజనం కోసమని యులిప్ పాలసీకే మొగ్గు చూపేట్టు అయితే విడిగా టర్మ్ప్లాన్ తీసుకోవడం మర్చిపోవద్దు. –సాక్షి, బిజినెస్ డెస్క్