breaking news

Expert advice

-

మరణాన్ని ఓదార్పు అడగకు

బతుకులో జ్వాలలు ఉన్నాయని శరీరాన్ని అగ్నికి ఆహుతి ఇవ్వడం పరిష్కారం ఎలా అవుతుంది అంటారు విజ్ఞులు. ‘అన్ని కష్టాలకు విముక్తి చావే’ అనే మాటకు మించిన అవివేకం లేదంటారు కౌన్సెలర్లు. బలవన్మరణం ఆ వ్యక్తిని చనిపోయాక కూడా వెంటాడుతుంది. ఒక అపప్రథగా... కుటుంబాన్ని కష్టాల పాలు చేస్తుంది. మనిషి లేని లోటు ఏం చేసినా తిరిగి రాదు. అటువంటి సమయంలో మరణం ఎందుకు? నిరాశ, నిస్పృహ పరిస్థితులు, సవాళ్లు ఎవరికీ కొత్త కాదు. బతకడమే చేయవలసింది. నిపుణుల సలహాలతో కథనం.అంకెలు దుర్మార్గమైనవి. అవి నిజమైన నష్టాన్ని చూపించవు. కావాలంటే ఈ అంకె– 1,80,000 చూడండి. దీనిని చూస్తే ఏమీ అనిపించదు. కాని మన దేశంలో ప్రతి ఏటా ఇంతమంది ఆత్మహత్యల ద్వారా చనిపోతున్నారు. వీరందరి ఫొటోలను సముద్రతీరం వెంబడి ప్రదర్శిస్తే ఎన్ని కిలోమీటర్ల తీరం కావాలి? అలా ప్రదర్శిస్తే తెలుస్తుంది తీవ్రత,,, ఇంత మంది చనిపోతున్నారా అని. వీరిలో కనీసం 1,20,000 మంది పురుషులు. ఇప్పుడు ఆలోచించండి. పితృస్వామ్య ఆధారితమైన మన సమాజంలో పురుషుడు చనిపోతే ఆ ఇంట్లోని ఎంతమంది సభ్యులు దిక్కులేనివారు అవుతారు. జీవితాలు తల్లకిందులు చేసుకుంటారు. మరెన్నో కష్టాల్లో కూరుకుపోతారు. కరోనా అనో మరోటనో మహమ్మారులను చూసి భయపడటం కాదు. ఈ భూగ్రహాన్ని పీడిస్తున్న అతి పెద్ద మహమ్మారి ఆత్మహత్యే. ప్రతి ఏటా అన్ని దేశాలలో కలిపి 8 లక్షల మంది ఆత్మహత్యల ద్వారా మరణిస్తున్నారు. ఇది ఒక రకంగా కాకిలెక్కే. అసలు లెక్క తెలియక పోవడమే మంచిది. మరో విషయం తెలుసా? ప్రతి మరణానికీ ఒకరు చనిపోవడమే కనిపిస్తుంది... కాని ఆ సమయానికి మరో ఇరవై మంది ఆత్మహత్యాయత్నం చేసి బతికి బయటపడ్డ వాళ్లు ఉంటారు.ఆరుకు ఒకరుప్రస్తుతం మన దేశంలో 15 నుంచి 29 మధ్య వయసు లో ఉన్న పురుషులు ఎక్కువ సంఖ్యలో ఆత్మహత్య చేసుకుంటున్నారు. అంటే దేశంలోని ప్రతి ఆరు ఆత్మహత్యల్లో ఒకటి ఈ ఏజ్ గ్రూప్ నుంచే ఉంది. బంగారు భవిష్యత్తును నిర్మించుకోవాల్సిన వయసులో ఆత్మహత్యల వల్ల ప్రాణాలు కోల్పోతున్నారు. కారణం–∙చదువు ఒత్తిడి ∙పని చోట పీడన∙బంధాలలో దగా ∙ఆర్థిక సమస్యలు ∙అన్ని జీవన పార్శా్వలలో బెస్ట్గా ఉండమని కోరే సాంఘిక నియమంఇదొక జబ్బుఆత్మహత్యను జబ్బుగా ఎవరూ చూడరు. కాని ఇదొక జబ్బు. పట్టలేని ఉద్వేగం వల్ల, క్షణికావేశం వల్ల, నేను చస్తే అవతలివాళ్లు పశ్చాత్తాపంతో బాధ పడాలి అన్నట్టుగా, సమస్యలకు పరిష్కారమే ఉండదన్న నెగెటివ్ స్వభావం వల్ల, పరువు ప్రతిష్టలకు ఎక్కువ విలువివ్వాలనే భావన వల్ల, నోరు తెరిచి సమస్యను బయటపడేయని స్వభావం వల్ల ఆత్మహత్యలు జరుగుతుంటాయి. తరచి చూస్తే ఇవన్నీ మెదడు చేసే విన్యాసాలే. కెమికల్ రియాక్షన్సే. ఉద్వేగాలను, ఆవేశాలను దాటి వస్తే, మనం పోయి మరొకరిని సాధించడమనే భావన ఎంతటి హాస్యాస్పదమో ఎరుకలోకి వస్తే, ప్రతి సమస్యకు పరిష్కారం ఉంటుందనే నమ్మకం కలిగి ఉంటే, పరువు ప్రతిష్టలు తర్వాత ముందు ప్రాణం ముఖ్యం అనుకుంటే, ఆత్మాభిమానం కంటే సమస్య నుంచి బయటపడటం ముఖ్యం అనుకుంటే ఆత్మహత్యలు జరగవు. మరో విషయం ఏమిటంటే ఒకరికి ప్రపంచ సమస్యగా ఉండేది ఎదుటివారికి అసలు సమస్యే కాకపోవచ్చు. ‘ఇంత చిన్న విషయానికి చనిపోయాడా?’ అని ఆశ్చర్యపోతారు తప్ప జాలి కూడా చూపరు. మరి ఆత్మహత్య చేసుకోవడం ఎందుకు? ఆత్మహత్య ఆలోచనలు వస్తే జ్వరానికి మాత్ర మింగినట్టు ఆ ఆలోచనలు పోయే కౌన్సిలింగ్ తీసుకోవాలి. మిత్రుల సహకారం తీసుకోవాలి. అవసరమైతే వైద్యుల సలహాతో మందులు వాడాలి. అంతే చేయవలసింది. చనిపోవడం కాదు.భళ్లున తెల్లారుతుందిఈ చీకటి రాత్రి విషమ పరీక్షలు ఎన్ని పెట్టినా ప్రాణాలు ఉగ్గబట్టుకుని ఉంటే మరునాడు భళ్లున తెల్లారుతుంది. ఆ వెలుతురు దారి చూపిస్తుంది. కొత్త ఊపిరి వస్తుంది. కాని రాత్రే శాశ్వతం అన్నట్టు ప్రాణాలు తీసుకుంటారు కొంత మంది. గత రాత్రి వ్యక్తి చనిపోయినా మరుసటి రోజు లోకం స్తంభించదు. అందరూ ఎవరి పనుల్లో వారుంటారు. సినిమా లు ఆడుతుంటాయి. కెఫేలు బిజీగా ఉంటాయి. బ్యాంకు లావాదేవీలు జరుగుతుంటాయి. ఆత్మహత్య చేసుకున్న వ్యక్తి నిర్జీవం కావడం తప్ప అంతా మామూలుగా ఉంటుంది. ఆ అంతా మామూలుగా ఉండే జగత్తులో ఉంటూ జీవితాన్ని మిస్ కాకుండా ఉండాలనే భావన కలిగించుకుంటూ ఉండాలి. అందరూ కష్టాలను ఎదుర్కొంటూనే ఉన్నారని ఎవరిని కదిపినా తెలుస్తుంది. మరి వారంతా చనిపోనప్పుడు మనం ఎందుకు చనిపోవాలి అనుకోవడంలోనే ఉంది విజ్ఞత. ఈ కమ్యూనికేషన్ రోజుల్లో 24 గంటలు ఎన్నో కౌన్సెలింగ్ కేంద్రాలు ఉన్నాయి. కాల్ చేస్తే సాయం చేస్తారు. ఆ సాయం పొందాలి. వ్యక్తులు బలహీనంగా ఉన్నప్పుడు కుటుంబ బలాన్ని, బంధుబలాన్ని, స్నేహబలాన్ని, సమాజ బలాన్ని తోడు తీసుకోవాలి. సోషల్ మీడియాలో సమస్యను పంచుకుని బయటపడినవారు ఉన్నారు. పోలీసులు, న్యాయ వ్యవస్థ, పాలనా వ్యవస్థ, ప్రజాప్రతినిధులు వీరంతా పౌరులకు ఏదో ఒక మార్గం చూపాల్సినవారే. వారి సాయం పొందాలి. అన్నింటికి మించి జీవితాన్ని సరళంగా, సులభం గా నిర్మించుకుంటే, ఆరోగ్యకరమైన జీవన విధానాలు, అలవాట్లు, క్రమశిక్షణ, ఆహారం, స్నేహితులు.. తోడు చేసుకుంటే జీవించడంలో ఆనందం తెలుస్తుంది.చెప్పుకునే మనిషీ కోరుకునే అండమనిషి తనకొచ్చే కష్టాల వల్ల ఆత్మహత్య చేసుకోడు. ఆ కష్టాలను వినే మనిషి లేకపోవడం వల్ల, నేనున్నాననే భరోసా దొరకకపోవడం వల్ల, నిస్సహాయత ఫీలయ్యి ఆత్మహత్య శరణ్యం అనుకుంటాడు. ఆత్మహత్య చేసుకోవడం ఒక నిమిషపు నిర్ణయం కాదు చాలామంది విషయంలో. కొందరు రోజుల తరబడి దీని గురించి ఆలోచిస్తారు. ఆలోచిస్తూ ఉంటారు. చివరకు ప్రయత్నిస్తారు. అందుకు సంబంధించిన మార్పులు వ్యక్తులలో, కుటుంబ సభ్యులలో గుర్తించడం చాలామటుకు సాధ్యం. సమస్య ఏమిటో తెలుసుకుంటే, వారిని కదిలించి రాబట్టగలిగితే వారు ప్రమాదపు అంచుకు వెళ్లరు. దురదృష్టవశాత్తు కుటుంబ సభ్యులే ఒకరిని మరొకరు గమనించలేనంతగా బిజీగా ఉంటూ అంతా అయ్యాక కళ్లు తెరుస్తున్నారు. -

లీగల్ హైయిర్ సర్టిఫికెట్లు.. ఇబ్బందులు

వారసులు హక్కులే కాదు బాధ్యతలు కూడా స్వీకరించాలి. అలాంటి ఎన్నో బాధ్యతల్లో ఒకానొక బాధ్యత.. చనిపోయిన వారి తరఫున వారి వారసులు ఆదాయపు పన్ను చట్టం ప్రకారం రిటర్నులు దాఖలు చేయాలి. దాఖలు చేయడానికి వారసులకు ధృవీకరణ పత్రం ఉండాలి. దాన్నే వాడుక భాషలో 'లీగల్ హైయిర్ సర్టిఫికెట్' అని అంటారు.మరణించిన వారి ఆస్తులను పొందడానికి, బ్యాంకు అకౌంటులోని డబ్బులు పొందడానికి ఈ ధృవీకరణ పత్రం ఉండాలి. ఈ పత్రంలో వారసుల పేర్లు ఉంటాయి. వారే, మరణించిన వ్యక్తికి సంబంధించిన ఆస్తులు, బీమా పాలసీలు, బ్యాంకు అకౌంటులో ఫిక్సిడ్ డిపాజిట్లు మొదలైనవి పొందగలరు. ఇలాంటి ధృవీకరణ వల్ల ఎటువంటి ఇబ్బంది లేకుండా సజావుగా ప్రక్రియ మొదలవుతుంది. సర్టిఫికెట్ ఎలా వస్తుంది..మన కాలమ్లో ఇది అప్రస్తుతం అయినా, దరఖాస్తు చేసిన తర్వాత మండల/తహసీల్దారు/కోర్టులు రుజువులు అడుగుతాయి. డాక్యుమెంట్లు ఇవ్వాలి. విచారణ ఉంటుంది. ఆ తర్వాత జారీ చేస్తారు. మిగతా అధికార్లు త్వరగా జారీ చేస్తారేమో కానీ కోర్టుకి వెళ్తే చాలాకాలం పడుతుంది.ఆదాయపు పన్ను చట్టం ప్రకారం..మరణించిన వ్యక్తికి సంబంధించి తాను జీవించి ఉన్నంత వరకు, తన చేతికి వచ్చిన ఆదాయం మీద పన్ను అధికారికి రిటర్నులు వేయాలి. నిన్ననే ఒక వ్యక్తి పోయారనుకోండి. 2024 ఏప్రిల్ 1 నుంచి 2025 మార్చి 31 వరకు ఒక రిటర్ను, 2025 ఏప్రిల్ 1 నుంచి 2025 సెప్టెంబర్ 7 వరకు మరొక రిటర్ను.. ఇలా రెండు దాఖలు చేయాలి. గడువు తేదీలోపల చేయాలి.వారసులేం చేయాలి..చట్టప్రకారం వారసులు మరణించిన వ్యక్తికి సంబంధించిన రిటర్నులు వేయాలి. ఆదాయం ఎంత, పన్ను భారం ఎంత, టీడీఎస్, టీసీఎస్ మొదలైన విషయాలు అందరికీ మామూలే. ఏం కాగితాలు /డాక్యుమెంట్లు జతపర్చాలి .. చనిపోయిన వ్యక్తి పాన్కార్డు చనిపోయిన వ్యక్తి డెత్ సర్టిఫికెట్ లీగల్ హైయిర్ సర్టిఫికెట్లుచనిపోయిన వారి విషయంలో పాస్ చేసిన ఆర్డర్లు/నోటీసులు.పై జాబితాలో (1), (2), అలాగే (4) సులువుగా దొరుకుతాయి. అవన్నీ అప్లోడ్ చేయొచ్చు.లీగల్ హైయిర్ సర్టిఫికెట్ అంటే..ఈ కింది వాటిని మాత్రమే ఆదాయపు పన్ను వారి పోర్టల్లో పొందుపర్చారు కోర్టు జారీ చేసిన సర్టిఫికెట్రెవెన్యూ అధికారులు జారీ చేసిన సర్టిఫికెట్రెవెన్యూ అధికారులు జారీ చేసిన కుటుంబ సభ్యుల జాబితా సరి్టఫికెట్ రిజిస్టర్ అయిన వీలునామా స్టేట్ / సెంట్రల్ ప్రభుత్వం జారీ చేసిన పెన్షన్ సర్టిఫికెట్ బ్యాంకు లేదా ఆర్థిక సంస్థలు జారీ చేసిన సర్టిఫికెట్. అందులో నామినీ పేరుండాలి. పైన చెప్పిన డాక్యుమెంట్లు, ఇంగ్లీషులో ఉంటే మంచిది. లేకపోతే ప్రాంతీయ భాషల్లో ఉంటే వాటిని ఆంగ్లంలోకి తర్జుమా చేసి అనువాదం ఇవ్వాలి.అసలు సమస్య ఏమిటంటే..గడువు తేదీలోపల రిటర్నులు వేయడానికి ప్రధాన ప్రతిబంధకం ఏమిటంటే, పైన చెప్పిన డాక్యుమెంట్లు సకాలంలో జారీ అవ్వకపోవడమే. కోర్టు జారీ చేయడమంటే.. సంవత్సరాలు పట్టేస్తుంది. రెవెన్యూ అధికారులు జారీ చేయడం అంటే నెలలు పడుతుంది. గడువు తేదీలోపల రావడం జరగదు. ఇవి లేకపోతే రిటర్నులు వేయడానికి కుదరడం లేదు. వీలునామా సులువుగా దొరుకుతుంది. వీలునామాలో ఆస్తి పంపకాలే ఉంటాయి కానీ వారసత్వం గురించి ఉండొచ్చు.. ఉండకపోవచ్చు. పెన్షన్ సరి్టఫికెట్లో కూడా కేవలం పెన్షన్ ఎవరికి చెందుతుందో వారి పేరే ఉంటుంది. వారసులందరి పేర్లు ఉండకపోవచ్చు. బ్యాంకు వారు జారీ చేసే సరి్టఫికెట్లో నామినీ పేరుంటుంది కానీ వారసుల పేర్లు ఉండకపోవచ్చు.పైన చెప్పిన సమస్యల గురించి డిపార్టుమెంటు వారు ఆలోచించాలి. పరిశీలించాలి. ప్రాక్టికల్గా పరిగణనలోకి తీసుకుని కేవలం డెత్ సర్టిఫికెట్తో ఫైల్ చేసుకునే వీలు కల్పించాలి. అవసరం అయితే, వారసుల ధృవీకరణ కోసం అసెస్మెంట్ను పెండింగ్లో పెట్టొచ్చు. ట్యాక్సేషన్ నిపుణులు: కె.సీహెచ్. ఎ.వి.ఎస్.ఎన్ మూర్తి & కె.వి.ఎన్ లావణ్య -

భారీగా పెరిగిన బంగారం ధరలు.. ఇవే కారణాలు!

అంతర్జాతీయ మార్కెట్లలో డిమాండ్ పటిష్టంగా ఉండటం, టారిఫ్లపరమైన అనిశ్చితి, ఈ నెలలో అమెరికా ఫెడ్ రిజర్వ్ వడ్డీ రేట్లను తగ్గించవచ్చనే అంచనాల మధ్య పసిడి ర్యాలీ కొనసాగుతోంది. ఆలిండియా సరాఫా అసోసియేషన్ ప్రకారం సోమవారం దేశీయంగా న్యూఢిల్లీ బులియన్ మార్కెట్లో పది గ్రాముల పసిడి ధర (99.9 శాతం స్వచ్ఛత) రూ. 1,000 పెరిగి మరో కొత్త రికార్డు స్థాయి రూ. 1,05,670ని తాకింది.99.5 శాతం స్వచ్ఛత బంగారం రూ. 800 పెరిగి రూ. 1,04,800కి చేరింది. అమెరికా టారిఫ్లపరమైన అనిశ్చితి, వడ్డీ రేట్లపై ఫెడ్ వైఖరి గురించి ఆందోళన పెరుగుతుండటంతో ఇన్వెస్టర్లు, పసిడిలాంటి సురక్షితమైన పెట్టుబడి సాధనాల వైపు మళ్లుతున్నారని ట్రేడర్లు వెల్లడించారు. రూపాయి మారకం క్షీణిస్తుండటం, భౌగోళిక - రాజకీయ ఉద్రిక్తతలు పెరుగుతుండటంతో పుత్తడి ఆకర్షణీయత మరింత పెరిగిందని ట్రేడ్జీని చీఫ్ ఆపరేటింగ్ ఆఫీసర్ డి. త్రివేశ్ తెలిపారు.అమెరికా అధ్యక్షుడు డొనాల్డ్ ట్రంప్, ఫెడ్ రిజర్వ్ మధ్య విభేదాలు తారస్థాయికి చేరడం, టారిఫ్లపరమైన అనిశ్చితి, ఈ నెలలో ఫెడ్ రిజర్వ్ వడ్డీ రేట్లను తగ్గిస్తుందన్న అంచనాలు మొదలైన అంశాలు స్పాట్ మార్కెట్లో పసిడి ర్యాలీకి కారణమవుతున్నాయని కోటక్ సెక్యూరిటీస్ ఏవీపీ (కమోడిటీ రీసెర్చ్) కాయ్నాత్ చైన్వాలా చెప్పారు.ఇదీ చదవండి: వెండి రూ.2 లక్షలకు?.. నిపుణుల అంచనా!అంతర్జాతీయంగా ఫ్యూచర్స్ మార్కెట్లో ఔన్సు (31.1 గ్రాములు) పసిడి రేటు ఒక దశలో 3,556.87 డాలర్లకు ఎగిసింది. ఇది కొత్త ఆల్టైమ్ రికార్డు స్థాయి కావడం గమనార్హం. మరోవైపు, వెండి ధర కేజీకి మరో రూ. 1,000 పెరిగి ఇంకో కొత్త గరిష్ట స్థాయి రూ. 1,26,000ని తాకింది. పర్యావరణహిత విద్యుత్, ఎల్రక్టానిక్స్ తదితర పరిశ్రమల నుంచి డిమాండ్తో పాటు స్పెక్యులేషన్ కూడా వెండి ర్యాలీకి దోహదపడుతోందని త్రివేశ్ వివరించారు. -

వెండి రూ.2 లక్షలకు?.. నిపుణుల అంచనా!

భారతదేశంలో బంగారం ధరలు రోజురోజుకి పెరుగుతూనే ఉన్నాయి. తాజాగా 10 గ్రామ్స్ 24 క్యారెట్స్ గోల్డ్ రూ. 1,05,880లకు చేరింది. వెండి రేటు రూ. 1,36,000 (కేజీ) వద్ద ఉంది. కాగా సిల్వర్ రేటు మరో మూడేళ్ళలో ఏకంగా రెండు లక్షలకు చేరుకుంటుందని నిపుణులు చెబుతున్నారు.మన దేశంలో వెండిని కేవలం ఆభరణాలుగా మాత్రమే కాకుండా.. ఎలక్ట్రానిక్స్, ఫోటోవోల్టాయిక్ సెల్స్, వైద్య పరికరాలలో కూడా ఉపయోగిస్తున్నారు. ఆలయాల్లో కూడా వెండి వినియోగం చాలా ఎక్కువగా ఉంది. బంగారం ధరలు రికార్డు స్థాయికి చేరుకోవడంతో.. పెట్టుబడిదారులు వెండివైపు చూస్తున్నారు. ఈ పరిణామాలు వెండి ధరల్లో పెనుమార్పును తీసుకువచ్చే అవకాశం ఉంది.కేజీ వెండి రూ.2 లక్షల వద్దకు చేరుకోవడానికి ఇంకెంతో కాలం పట్టదు. ఈ ఏడాది వెండి ధరలు ఇప్పటికే 30 శాతం పెరిగి.. జీవితకాల గరిష్టాలను చేరుకుంది. రాబోయే రోజుల్లో ఈ ధర మరింత పెరుగుతుందని చెప్పడంలో ఎలాంటి సందేహం లేదు. ప్రపంచ మార్కెట్ ధోరణులు, పారిశ్రామిక వినియోగం, సాంస్కృతిక కొనుగోలు వంటివన్నీ ధరలు పెరుగుదలకు కారణమవుతాయని సీఏ నితిన్ కౌశిక్ పేర్కొన్నారు.ఇదీ చదవండి: బంగారం ధరలు మరింత పెరుగుతాయా.. నిపుణులు ఏం చెబుతున్నారంటే?వెండి రేటు రాబోయే 12-24 నెలల్లో 15–20% పెరుగుదల ఉంటుందని నిపుణులు అంచనా వేస్తున్నారు. ప్రస్తుత ర్యాలీ కొనసాగితే.. కేజీ వెండి రూ. 2 లక్షలకు చేరుకోవడానికి ఎక్కువ సమయం పట్టదని చెబుతున్నారు. పెట్టుబడులు పెట్టేవారు కూడా వెండిపై పెట్టుకోవచ్చని సూచిస్తున్నారు. వెండి నాణేలు, వెండి కడ్డీలు, వెండి ఆభరణాలు మొదలైనవాటిలో పెట్టుబడులు పెట్టుకోవచ్చు. -

ఫారం 16: ఎన్నో ప్రశ్నలు.. అన్నింటికీ జవాబులు

ఫారం 16. దీనికి సంబంధించి ఎన్నెన్నో ప్రశ్నలు అడుగుతున్నారు. ఆ ప్రశ్నలు.. అలాగే వాటికి జవాబులు ఇక్కడ తెలుకుందాం.ఇదివరకే చాలాసార్లు దీనికి సమాధానం రాశాం. ముందుగా ఆదాయాన్ని లెక్కించండి. అంటే .. అందులో ఏయే అంశాలున్నాయనేది చూసుకోండి. ఉదాహరణకు వేతనమా? ఇంటి మీద అద్దె? వ్యాపారమా? ఉద్యోగం చేస్తున్నారా? క్యాపిటల్ గెయిన్స్ ఉన్నాయా? ఇవన్నీ కాకుండా అదనంగా ఇంకా ఏమేమి ఆదాయాలు ఉన్నాయి, మొత్తంగా ఎన్ని ఉన్నాయో తెలుసుకొని ఒక పద్ధతి ప్రకారం క్రమంగా వ్రాయండి. ఇలా చేయడానికి మీరు కాస్త కసరత్తు చేయాలి. జీతానికి సంబంధించిన వివరాలు, అలాగే పెన్షన్ వివరాలు.. ఒక ఏడాది కాలంలో యాజమాని లేదా ఉద్యోగం మారారా? మారితే ఫారం 16 ఇచ్చారా ? అందులో ఎంత జీతం చూపించారు. ఇద్దరూ చెరొకసారి స్టాండర్డ్ డిడక్షన్ ఇచ్చారా? అలా ఇవ్వకూడదు. అలాగే ఇద్దరూ బేసిక్ లిమిట్ పరిగణలోకి తీసుకున్నారా? అలా తీసుకోకూడదు.చాలా మంది స్టాండర్డ్ డిడక్షన్ని, బేసిక్ లిమిట్ని రెండు చోట్ల తీసుకొని.. ఎక్కడా పన్ను భారం లేదు కదా అని మురిసిపోతుంటారు. తీరా రెండూ కలిపి లెక్కలు తీసి, పన్ను భారం వేసేసరికి షాక్ అవుతుంటారు. కొందరు యజమానులను, కన్సల్టెంట్లను తిట్టుకుని, ఇరుగు పొరుగుని సంప్రదించి ఎగవేతల వెంకటేశ్వరరావుని ఆదర్శంగా తీసుకుని సంతోషపడినా.. మరొక దూరపు బంధువు జాగ్రత్తల జగన్నాధం అలాంటి ‘శషభిషలు’ పనికి రావు అని శాసిస్తే.. చివరికి సరైన దారిలోకి వస్తుంటారు.అంటే రెండు చోట్లా డిడక్షన్లు క్లయిం చేస్తారు. యజమాని సహకారం, ఉదాసీనత, అరకొర జ్ఞానం, మిడిమిడి జ్ఞానం మొదలగు వాటి ముసుగులో హెచ్ఆర్ఏ విషయంలో దొంగ రశీదులు, ఎక్కువ చెల్లించినట్లు రశీదులు, చనిపోయిన మావగారింట్లో చూరుపట్టుకొని వేలాడుతూ ఇల్లరికం అల్లుడిలా చెలామణి అవుతూ, మావగారి సంతకంతో ఒక రశీదు పడేస్తారు.ఆఫీసులో కొంతమంది ప్రబుద్ధులు, భార్యభర్తలు .. అద్దె చెల్లించకుండా, తండ్రి ఇంట్లో ఉచితంగా ఉంటూ, ఇద్దరూ హెచ్ఆర్ఏ విషయంలో క్లెయిం చేసి చేతులు దులుపుకుంటున్నారు. కొందరు సొంత ఇంట్లోనే ఉంటూ, తన పేరు మీదే ఇల్లు ఉన్నా, గతంలో ఒక ఇల్లు/వాకిలి/స్థలం అమ్మేసిన సొమ్ము వస్తే, ఆ సంగతి ఆదాయపు పన్ను శాఖ వారికి చెప్పకుండా, అదృష్టం బాగుండి ఏ అప్పూ లేకుండా ఇల్లు పూర్తి చేస్తుంటారు. తన పేరు మీదే మున్సిపల్ ట్యాక్స్ చెల్లించినా కూడా హెచ్ఆర్ఏ సంగతి గుర్తుకు రాగానే, కంగుతిని, భార్యామణి చేత సంతకం పెట్టించి, ఆమెనే ఓనరుగా చూపించి హెచ్ఆర్ఏ క్లెయిం చేస్తుంటారు. అలాగే యజమాని సహకారం/ ప్రేమ/ జాలి / కరుణ గల ఉద్యోగ రత్నాలు తమకు వర్తించే అన్ని డిడక్షన్లు క్లెయిం చేస్తున్నారు. ఒక విధంగా దొంగ క్లెయిమ్లు చూపించి, వాటిని ఫారం 16లో పొందుపరిచి, వాటికి పవిత్రను ఆపాదించే ఉద్యోగ రాయుళ్లు ఉన్నారు.ఇదీ చదవండి: ఫారం 16లో జరిగిన మార్పులు.. గమనించారా?అందుకే కాబోలు...డిపార్ట్మెంట్ వారు కఠినంగా వ్యవహరించేందుకు సన్నద్ధులు అయ్యారు. ఆ యుద్ధం చేసే ముందు ఒక మంచి అవకాశం ఇస్తున్నారు. అదేమిటంటే ప్రతి డిడక్షన్ కి సంబంధించిన పూర్తి వివరాలు ఇవ్వాలి. ఆ కాగితాలను జతపరచకపోయినా వాటిలోని వివరాలు చాలా ఇవ్వాలి. ఇస్తే ఎటువంటి సమస్య ఉండదు. ఇవ్వకపోతే క్లెయిమ్/డిడక్షన్ ఇవ్వరు. ఫారంలో వివరాలు ఇస్తే గనుక, రిటర్నులు దాఖలు చేయాలి. ఫారం 16 అంశాలు సమీక్షించి సరైన కాగితాలు సమకూర్చుకుని, సన్నద్ధం కండి.ట్యాక్సేషన్ నిపుణులు: కె.సీహెచ్.ఎ.వి.ఎస్.ఎన్ మూర్తి & కె.వి.ఎన్ లావణ్య -

ఉత్త డబ్బారాయుడు : ఇలాంటి భర్తతో జీవితాంతం ఎలా?

నాకు గత ఏడాది పెళ్లయింది. నా భర్త ప్రభుత్వ ఉద్యోగి. పెళ్ళి అయిన మొదటి రోజు నుంచి నేను గమనించిందేమిటంటే... ఆయన తన గురించి తాను విపరీతంగా గొప్పలు చెప్పకుంటారు. మిగిలిన వాళ్ళని మనుషులుగా కూడా చూడరు. నాఒక్క దానితోనే ఇలా ఉంటాడనుకున్నాను. కానీ బయట అందరితో ఇలాగే ఉంటాడని తెలిసింది. ఎక్కడికి వెళ్ళినా అందరూ తనని స్పెషల్గా చూడాలనుకుంటాడు. ఆయన చుట్టాల్లో, ఫ్రెండ్స్ సర్కిల్లో ఆయన్ని ‘డబ్బారాయుడు’ అంటారట. ఆఫీస్లో కూడా అందరితో ఇలా మాట్లాడు తున్నాడని తెలిసి ఆయనకి వార్నింగ్ కూడా ఇచ్చారు. అయినా ఆయన ప్రవర్తన మార లేదు. కిందపడ్డా తనదే పై చేయి అంటాడు. ఈ మధ్య నా కజిన్ పెళ్ళికి వెళ్తే అక్కడ తనకంటే ఆపెళ్ళి కొడుకుకి ఎక్కువ మర్యాదలు చేస్తున్నారని అలిగి వచ్చేశాడు. ఎవరైనా చిన్న మాట అన్నా నొచ్చుకుంటారు. ఆయనని ఎలా అర్థం చేసుకోవాలో తెలీట్లేదు. ఇలాంటి వ్యక్తితో నేను జీవితాంతం ఉండగలనా అనిపిస్తోంది! – అలేఖ్య, చిత్తూరుమీరు చెప్పిన విషయాలు చదివిన తరువాత మీ భర్తకి ఉన్న పర్సనాలిటీ సమస్య వల్ల మీరు తీవ్రమైన ఒత్తిడి, అసౌకర్యానికి గురవుతున్నారని అర్థమవుతోంది. ఇలాంటి పరిస్థితుల్లో భవిష్యత్తు గురించి ఆందోళన సహజమే. మీ భర్త తనని గొప్పగా ప్రదర్శించుకోవడం, ఇతరుల్ని చిన్నచూపు చూడడం, విమర్శలను ఒప్పుకోకపోవడం, అందరిపై తానే మెరుగ్గా ఉండాలని కోరుకోవడం, తాను చాల గొప్పవాడిననే భావన, ఇతరుల భావాల పట్ల ఎంపతీ లేకపోవడం) ఇవన్నీ ‘నార్సిసిస్టిక్‘ వ్యక్తిత్వ లక్షణాలుగా పేర్కొనవచ్చు. తమ తప్పులకి అవతలి వాళ్ళని బాధ్యులుగా చేసి గిల్టీగా ఫీల్ అయ్యేలా చేసే ‘గ్యాస్ లైటింగ్’ అనే పద్ధతిని వీళ్ళు ఎక్కువగా వాడతారు. ఇదీ చదవండి: అమెరికాలో వాల్మార్ట్లో అమ్మానాన్నలతో : ఎన్ఆర్ఐ యువతి వీడియో వైరల్ ఈ పర్సనాలిటీ సమస్య జన్యుపరమైన కారణాలు, పెంపక లోపాలు, బాల్యంలో వారు పెరిగిన పరిస్థితుల వలన రావచ్చు. స్త్రీల కంటే పురుషుల్లో ఎక్కువగా ఈ సమస్యను చూస్తాము. వాళ్ళకు తాము ఏదైనా సమస్యతో ఉన్నామనే ఎరుక ఉండదు. అందువల్ల వీరికి చికిత్స చేయడం కూడా చాలా కష్టం. వారిలో మారాలనే ఆలోచన ఎంతో కొంత ఉంటే సైకోథెరపీ ద్వారా కొంతమార్పు తీసుకురావచ్చు. కాగ్నిటివ్ బిహేవియర్ థెరసీ’ ద్వారా తన ఆలోచనల్ని, ప్రవర్తనల్ని మార్చుకోవచ్చు. కానీ ఇది కాస్త సమయంతో కూడుకున్న వ్యవహారం. మీరు ఇద్దరూ కలిసి కౌన్సెలింగ్ తీసుకుంటే సహజంగానే మీ బంధాన్ని మెరుగుపర్చుకోవచ్చు. కానీ దానికి కూడా అతను సహకరించాల్సిన అవసరం ఉంది.‘నార్సిజం’కు ప్రత్యేకంగా మందులు లేవు. కానీ వీరిలో డిప్రెషన్, ఆందోళన లేదా కోపం లాంటి సమస్యలు ఉంటే వాటికి మానసిక వైద్యులు మందులు సూచిస్తారు. అయితే వీరితో జీవితాంతం కలిసి ఉండవచ్చా అనే ప్రశ్న చాలా సంక్లిష్టమైనది. కొంత కష్టమే అయినా మీరు అతన్ని అతనిలా అంగీకరించగలిగితే కలిసి ఉండొచ్చు. కానీ కొన్నిహద్దులు ఏర్పాటు చేసుకోవాలి. మీ ఆత్మగౌరవానికి భంగం కలిగేలా ప్రవర్తిస్తే మీరు అతనికి ఆ విషయాన్ని చెప్పగలగాలి. మీరు మానసికంగా దృఢంగా ఉండాలి. చివరిగా మీకు నాదొక సలహా. పొగడ్తకి లొంగని మనిషి లోకంలో లేరు. అలాంటిది మీ భర్తకు పొగడ్తే ఆహారం, నీరు అన్నీ! అప్పుడప్పుడూ మీరే అతన్ని పొగిడితే అతనూ సంతోషంగా ఉంటాడు. మీరూ కాస్త ప్రశాంతంగా ఉండొచ్చు. మీ లాంటి ‘సైలెంట్ సఫరర్స్’ లోకంలో చాలామందే ఉన్నారు. విడిపోవడం చాలా సులభం, కానీ కలిసి ఉండాలంటే మీవైపునుండి కొంత సర్దుబాటు, ఓర్పు, త్యాగం అవసరం. గట్టి ప్రయత్నంతో చాలా సమస్యలు సర్దుకుంటాయి. ప్రయత్నిస్తే పోయేది ఏం లేదు. ఆల్ ది బెస్ట్!-డా. ఇండ్ల విశాల్ రెడ్డి సీనియర్ సైకియాట్రిస్ట్, విజయవాడమీ సమస్యలు, సందేహాలు పంపవలసిన మెయిల్ ఐడీకsakshifamily3@gmail.com -

ఇన్వెస్ట్మెంట్ కోసం ఇల్లు కొనడం మంచి నిర్ణయమేనా?

అంతర్గతంగా విలువ దాగి ఉన్న స్టాక్స్ను గుర్తించడం ఎలా? – కపిల్ శర్మవాస్తవ విలువ కంటే తక్కువలో ట్రేడ్ అవుతున్న (అండర్ వ్యాల్యూడ్) స్టాక్ను గుర్తించం అన్నది ఒక కళ. డిస్కౌంటింగ్ సూత్రాన్ని ఇక్కడ అమలు చేసి చూడాల్సి ఉంటుంది. అంటే వచ్చే ఐదు, పదేళ్ల కాలంలో కంపెనీ ఆదాయాలు ఏ మేరకు వృద్ధి చెందుతాయో గుర్తించి, ఆ మేరకు చెల్లించేందుకు ముందుకు రావడం. ఇక్కడ ఎన్నో అంశాలు లెక్కించే విధానాన్ని ప్రభావితం చేస్తాయి. అలాగే, యాజమాన్యం ఎంత ఉత్తమమైనది? అనే అంశాన్ని కూడా చూడాలి. కంపెనీ నుంచి నిధులను మెరుగ్గా వినియోగిస్తున్నార? ప్రమోటర్లు విశ్వసనీయత కలిగిన వారేనా? ఆయా రంగంలో కంపెనీకి వృద్ధికి అవకాశం ఉందా? అవకాశాలను అనుకూలంగా మార్చుకోగలదా? వీటిని విశ్లేషించుకోవాలి. అలాగే, ఎంపిక చేసుకున్న మెరుగైన కంపెనీల గురించి వచ్చే ప్రతికూల వ్యాఖ్యానాలను విశ్లేషించుకునే సామర్థ్యం.. తటస్థ వైఖరి కావాలి. నేను పెట్టుబడి దృష్ట్యా ఇంటిని కొనుగోలు చేద్దామని అనుకుంటున్నాను. ఇది మెరుగైన ఎంపికేనా? – శివమ్ ఇల్లు అన్నది కేవలం నివాసం కోసమే. రాబడి దృష్ట్యా కాకుండా దీర్ఘకాలంలో భూముల ధరలు పెరుగుతాయన్న అంచనాలతో చాలా మంది కొనుగోలు చేస్తుంటారు. ఒక కుటుంబ నివాస అవసరాలకే ఇల్లు. దీన్ని పెట్టుబడిగా చూడకూడదు. ఒక్కసారి ఇల్లు కొనుగోలు చేసి, దానిలో నివసిస్తుంటే విలువ పెరుగుతుందా? లేక తగ్గుతుందా అన్నది పట్టించుకోవాల్సిన అవసరం ఉండదు. అదే పెట్టుబడి కోణం నుంచి చూస్తే రియల్ ఎస్టేట్కు కొన్ని ప్రతికూలతలు ఉన్నాయి. అధిక మొత్తంలో పెట్టుబడి కావాల్సి ఉంటుంది. ఇతర సాధనాలతో పోలిస్తే లిక్విడిటీ (నగదుగా మార్చే సౌలభ్యం) తక్కువగా ఉంటుంది. దీంతో కోరుకున్నప్పుడు విక్రయించుకునే వీలు ఉండకపోవచ్చు. కొన్ని సందర్భాల్లో రియల్ ఎస్టేట్ మార్కెట్లో సవాళ్లూ ఉంటాయి. ప్రాపర్టీని అద్దెకు ఇస్తే కిరాయిదారు రూపంలో ఆదాయం వస్తుంది. అలా చూస్తే చాలా మందికి ఇల్లు మంచి పెట్టుబడిగా కనిపిస్తుంది. ఎందుకంటే ద్రవ్యోల్బణంతోపాటే అద్దె కూడా పెరుగుతూ వెళుతుంది. అదే సమయంలో ప్రతికూలతలూ కనిపిస్తాయి. 20 ఏళ్లు గడిచిన తర్వాత పాతదిగా మారడంతో అద్దెకు డిమాండ్ తగ్గుతుంది. అప్పటి వరకు వసూలు చేసినంత అధిక అద్దెకు కిరాయిదారులు ముందుకు రాకపోవచ్చు. మెరుగైన అద్దెతో అధునికమైన, కొత్త ఇంటికి వారు మొగ్గు చూపించొచ్చు. ప్రాపర్టీ విలువ పెరిగినా, అద్దె రాబడి మెరుగ్గా ఉండదు. అందుకే ప్రాపర్టీని కొనుగోలు చేసే ముందు ఈ అంశాలన్నింటినీ పరిగణనలోకి తీసుకోవాలి.సమాధానాలు: ధీరేంద్రకుమార్, సీఈవో, వ్యాల్యూ రీసెర్చ్ -

అలా ఇన్వెస్ట్ చేసుకోవడం మంచి నిర్ణయమే..

ప్రస్తుత మార్కెట్ పరిస్థితుల్లో లార్జ్క్యాప్, లార్జ్ అండ్ మిడ్క్యాప్ విభాగం మధ్య ఏ ఫండ్స్ మెరుగైనవి? – వీణారాణి దీర్ఘకాలంలో ఏ విభాగం మంచి పనితీరు చూపిస్తుందన్నది ఊహించడమే అవుతుంది. ఈక్విటీల్లో పెట్టుబడులు పెడుతున్నప్పుడు కాల వ్యవధి కనీసం ఐదేళ్లకు తగ్గకుండా ఉండాలి. ఇన్వెస్ట్ చేసిన ఆ ఐదేళ్ల కాలంలోనూ మార్కెట్ సైకిల్ ఉండొచ్చు. కొన్ని సందర్భాల్లో లార్జ్క్యాప్ కంపెనీలు మంచి పనితీరు చూపిస్తాయి. కొన్ని సందర్భాల్లో మిడ్క్యాప్ మంచి ప్రదర్శన చేస్తాయి. కొన్ని సందర్భాల్లో స్మాల్క్యాప్ ఇంకా మంచి రాబడులను ఇస్తుంటాయి. కనుక ఫ్లెక్సీక్యాప్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవడం సానుకూలం. ఫ్లెక్సీక్యాప్ ఫండ్ ఏ విబాగంలో అయినా ఇన్వెస్ట్ చేసే స్వేచ్ఛతో ఉంటుంది. మార్కెట్లో ఒక విభాగం మంచి పనితీరు, మరో విభాగం బలహీన పనితీరు చూపిస్తున్న సందర్భాల్లో ఫ్లెక్సీక్యాప్ పథకంలో పెట్టుబడుల ద్వారా దీన్ని చక్కగా అధిగమించగలరు. నేను అధిక పన్ను శ్లాబులోకి వస్తాను. ఎఫ్డీలపై ఆదాయం సైతం పన్ను పరిధిలోకి వస్తుంది. అత్యవసర నిధిని డెట్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవచ్చా..? – జగన్నాథ స్వామిమీ అత్యవసర నిధిలో కొంత భాగాన్ని డెట్ మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవడం మంచి నిర్ణయమే అవుతుంది. అత్యవసర నిధిని మూడు భాగాలుగా వర్గీకరించుకుని ఇన్వెస్ట్ చేసుకోవాలి. మొదటి భాగం అత్యవసర నిధిని నగదు రూపంలోనే ఉంచుకోవాలి. రెండో భాగాన్ని బ్యాంకు ఖాతా లేదంటే ఫిక్స్డ్ డిపాజిట్ రూపంలో పెట్టుకోవచ్చు. లేదా వెంటనే నగదుగా మార్చుకోగలిగిన మరొక సాధనంలో అయినా ఇన్వెస్ట్ చేసుకోవాలి. మూడో భాగాన్ని లిక్విడ్ ఫండ్ లేదా అల్ట్రా షార్ట్ డ్యురేషన్ ఫండ్లో ఇన్వెస్ట్ చేసుకోవాలి. దీనివల్ల రాబడులు సానుకూలంగా ఉంటాయి. పన్ను పరంగా ప్రత్యేక అనుకూలతలు ఏవీ లేవు. ఫిక్స్డ్ డిపాజిట్ల మాదిరిగా కాకుండా.. డెట్ ఫండ్స్లో పెట్టుబడులను వెనక్కి తీసుకున్నప్పుడే రాబడులపై పన్ను వర్తిస్తుంది. ఫిక్స్డ్ డిపాజిట్ అయితే ప్రతీ ఆర్థిక సంవత్సరంలోనూ వడ్డీ ఆదాయాన్ని పన్ను చెల్లింపుదా రు తన వార్షిక ఆదాయానికి కలిపి చూపించాల్సి ఉంటుంది. వారి శ్లాబు రేటు ప్రకారం పన్ను చెల్లించాలి. అధిక పన్ను శ్లాబు పరిధిలోకి వచ్చే వారికి ఫిక్స్డ్ డిపాజిట్ రూపంలో వచ్చే ఆదాయంపై 30 శాతం పన్ను పడుతుంది. డెట్ మ్యూచువల్ ఫండ్స్లోనూ 2023 ఏప్రిల్ 1 తర్వాత చేసిన పెట్టుబడులను విక్రయిస్తే.. ఎంతకాలం అన్నదానితో సంబంధం లేకుండా లాభం మొత్తం వార్షిక ఆదాయానికి కలుస్తుంది. కనుక ఈ ఆదాయంపైనా మీరు గరిష్ట పన్ను చెల్లించాల్సి వస్తుంది. అయితే, ఎఫ్డీలతో పోలిస్తే డెట్ ఫండ్స్ కాస్త మెరుగైన రాబడులిస్తాయి. కానీ, డెట్ ఫండ్స్లో రాబడులకు హామీ ఉండదు. ఫిక్స్డ్ డిపాజిట్స్ మాదిరి ఒక్కో ఇన్వెస్టర్కు గరిష్టంగా రూ.5 లక్షల పెట్టుబడికి బీమా రక్షణ హామీ కూడా ఉండదు. లిక్విడ్ ఫండ్స్, అల్ట్రా షార్ట్ డ్యురేషన్ ఫండ్స్ తక్కువ రిస్క్ విభాగంలోకి వస్తాయి.సమాధానాలు: ధీరేంద్ర కుమార్, సీఈవో, వ్యాల్యూ రీసెర్చ్ -

కొత్త ఫండ్లలో ఇన్వెస్ట్ చేసుకోవచ్చా?

నా వద్దనున్న పెట్టుబడుల్లో 60% బ్యాంకు ఎఫ్డీలలో ఇన్వెస్ట్ చేశాను. మిగిలిన 40% ఈక్విటీ మ్యూచువల్ ఫండ్స్లో పెట్టాను. ఇప్పుడు ఈక్విటీ పెట్టుబడుల విలువ బాగా పెరిగింది. ఇలాంటి సందర్భాల్లో నేను ఏం చేయాలి? – మనోజ్ సిన్హామీరు ఈక్విటీకి 60 శాతం, డెట్కు 40 శాతం కేటాయింపులతో అస్సెట్ అలోకేషన్ విధానాన్ని నిర్ణయించుకున్నట్టు తెలుస్తోంది. ఇప్పుడు మీ మొత్తం పెట్టుబడుల్లో ఈక్విటీ వాటా 80%కి చేరి డెట్ పెట్టుబడులు 20%గా ఉన్నాయని అనుకుంటే.. పోర్ట్ఫోలియో పరంగా రిస్క్ పెరిగినట్టు అవుతుంది. ఎందుకంటే ఎక్కువ పెట్టుబడులు ఈక్విటీల్లో ఉండడంతో మార్కెట్ల ఆటుపోట్ల ప్రభావం పెట్టుబడుల విలువపై అధికంగా పడుతుంది. దీంతో మానసిక ప్రశాంతత కోల్పోవచ్చు.రిస్క్ ఎక్కువగా తీసుకోకూడదన్నది మీ అభిప్రాయం అయితే.. ఈక్విటీ పెట్టుబడులను తిరిగి 60%కి తగ్గించుకుని, డెట్ పెట్టుబడులను 40%కి పెంచుకోవాలి. దీన్నే అస్సెట్ రీఅలోకేషన్తో లేదా అస్సెట్ రీబ్యాలన్స్గా చెప్పుకోవచ్చు. అస్సెట్ రీబ్యాలన్సింగ్తో ఉన్న మరో ప్రయోజనం.. అధిక స్థాయిల్లో విక్రయించి, తక్కువలో కొనుగోలు చేయడం సాధ్యపడుతుంది. అంటే విలువ గణనీయంగా పెరిగిన చోట విక్రయించి.. అదే సమయంలో పెద్దగా పెరగని చోట కొనుగోలు చేస్తాం.ఉదాహరణకు పెట్టుబడుల్లో ఈక్విటీల వాటా పెరిగితే.. ఈక్విటీలు బాగా ర్యాలీ చేశాయని అర్థం. దాంతో అస్సెట్ రీబ్యాలన్స్లో భాగంగా అధిక వ్యాల్యూషన్ల వద్ద పెట్టుబడులు కొంత వెనక్కి తీసుకుని డెట్కు మళ్లిస్తాం. తరచూ కాకుండా.. ఏడాదికి ఒకసారి పెట్టుబడులను సమీక్షించుకుని అస్సెట్ రీబ్యాలన్స్ చేసుకోవచ్చు. లేదా ఏదైనా ఒక సాధనంలో (ఈక్విటీ లేదా డెట్) పెట్టుబడుల విలువ మీరు నిర్ణయించుకున్న పరిమితికి మించి 5 శాతానికి పైగా పెరిగిపోయిన సందర్భాల్లోనూ రీబ్యాలన్స్ చేసుకోవాలి. మ్యూచువల్ ఫండ్స్ న్యూ ఫండ్ ఆఫర్ (ఎన్ఎఫ్వో) ప్రకటనలు తరచూ కనిపిస్తున్నాయి. వీటిల్లో ఇన్వెస్ట్ చేసుకోవడం మంచి నిర్ణయమేనా? లేక ఇప్పటికే మార్కెట్లో ఉన్న ఫండ్స్లో మంచి ట్రాక్ రికార్డు ఉన్నవి ఎంపిక చేసుకోవాలా? – జైరూప్కొత్త పథకాల పట్ల, మరీ ముఖ్యంగా పెద్ద ఎత్తున ప్రచారం చేపట్టినప్పుడు ఆసక్తి ఏర్పడడం సహజమే. పెట్టుబడుల ప్రపంచంలో కొత్త అంటే అది మెరుగైనదని కాదు. చాలా వరకు ఎన్ఎఫ్వోలు ఇన్వెస్టర్ల కోసం కొత్తగా తీసుకొచ్చేదేమీ ఉండదు. ఇప్పటికే గొప్పగా నిర్వహిస్తున్న మ్యూచువల్ ఫండ్స్ వ్యూహాలను పోలినవే ఎక్కువ సందర్భాల్లో ఎన్ఎఫ్వోలుగా వస్తుంటాయి. ఇప్పటికే ఉన్న పథకాల మాదిరి కాకుండా.. ఎన్ఎఫ్వోలకు గత పనితీరు చరిత్ర ఉండదు.సదరు ఎన్ఎఫ్వో ఫండ్ మేనేజర్ మార్కెట్ సైకిల్స్, రిస్క్ను సమర్థవంతంగా ఎలా ఎదుర్కొంటారన్నది తెలియదు. కొత్త ఫండ్ అని ఎంపిక చేసుకోవడం అంటే.. మంచి ట్రాక్ రికార్డు ఉన్న క్రికెటర్లను కాదని, అప్పటి వరకు ఒక్క మ్యాచ్ కూడా ఆడని క్రికెటర్ను జట్టులోకి తీసుకోవడం వంటిదే. కొత్త ఆస్సెట్ క్లాస్ లేదా పెట్టుబడుల విధానాన్ని ఆఫర్ చేయకుండా, అప్పటికే ఉన్న పథకాల పెట్టుబడుల వ్యూహాలకు నకలుగా వచ్చే ఫండ్ను ఎంపిక చేసుకోవడానికి ఎలాంటి కారణం కనిపించడం లేదు.సమాధానాలు: ధీరేంద్ర కుమార్, సీఈవో, వ్యాల్యూ రీసెర్చ్ -

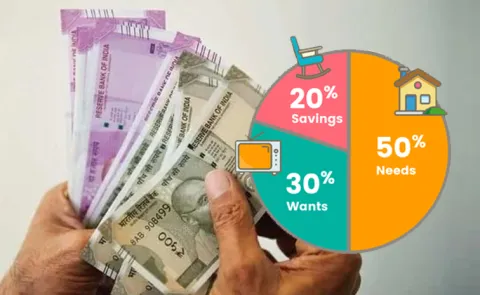

నా బడ్జెట్కు 50-30-20 రూల్ సరిపోతుందా?

మూడు నుంచి ఐదేళ్ల కాలానికి.. కార్పొరేట్ ఫండ్స్, షార్ట్ డ్యురేషన్ ఫండ్స్, పీఎస్యూ ఫండ్స్లో ఏది అనుకూలం? – మంజునాథ్ కార్పొరేట్ బాండ్ ఫండ్స్ 80 శాతం అధిక క్రెడిట్ రేటింగ్ సాధనాల్లో ఇన్వెస్ట్ చేస్తుంటాయి. బ్యాంకింగ్ అండ్ పీఎస్యూ ఫండ్స్ 80 శాతం బ్యాంకులు, ప్రభుత్వరంగ సంస్థల్లో ఇన్వెస్ట్ చేస్తాయి. వీటితోపాటు షార్ట్ డ్యురేషన్ ఫండ్స్ అన్ని రకాల పరిస్థితుల్లోనూ అనుకూలమైనవి. దీర్ఘకాలంలో వీటిలోని రిస్క్–రాబడులు ఇంచుమించు ఒకే మాదిరి ఉంటాయి.ఇన్వెస్టర్లు రెండు కారణాల దృష్ట్యా షార్ట్ డ్యురేషన్ ఫండ్స్ను ఎంపిక చేసుకోవచ్చు. ఇవి వివిధ రకాల డెట్ సాధనాల్లో ఇన్వెస్ట్ చేస్తాయి. వైవిధ్యం ఎక్కువ. మెచ్యూరిటీ కాలంపై స్పష్టత ఉంటుంది. ఏడాది కాలానికి మించిన లక్ష్యాల కోసం, డెట్ విభాగంలో షార్ట్ డ్యురేషన్ ఫండ్స్ అనుకూలంగా ఉంటాయి.ఇంటి బడ్జెట్ విషయంలో 50–30–20 ఆర్థిక సూత్రం గురించి విన్నాను. నా ఆర్థిక అంశాలకు ఇది మంచి సూత్రమేనా? – కరణ్ రాథోడ్మీ నెలవారీ ఆదాయాలను ఏ రకంగా వర్గీకరించాలన్నది ఈ సూత్రం తెలియజేస్తుంది. ఆదాయంలో 20 శాతాన్ని అవసరాల కోసం కేటాయించాలి. అంటే ఇంటి అద్దె, గ్రోసరీ, విద్యుత్, ఈఎంఐలు, స్కూల్ ఫీజులు అన్నీ కలిపి 50 శాతానికే పరిమితం కావాలి. ఆదాయంలో 30 శాతాన్ని కోరికల కోసం కేటాయించుకోవచ్చు. అంటే రెస్టారెంట్లలో విందులు, ఓటీటీ చందాలు, విహార యాత్రలు, షాపింగ్, ఇతర హాబీల కోసం కేటాయింపులు 30 శాతం మించకూడదు. ఇక మిగిలిన 20 శాతాన్ని పొదుపు కోసం కేటాయించాలి.మీ ఆర్థిక అంశాలను సులభంగా నిర్వహించుకునేందుకు ఇది అనుకూలిస్తుంది. ముఖ్యంగా వేతన జీవులు, అప్పుడే కెరీర్ ఆరంభించిన వారికి ఇది ఎంతో సులభం. కాకపోతే ఇదొక సాధారణ సూత్రమే కానీ, అందరికీ అనుకూలమని చెప్పలేం. వ్యక్తిగత ఆదాయం, జీవన వ్యయాలు, బాధ్యతలు ఇవే ఒకరి బడ్జెట్ను నిర్ణయించేవి.ఉదాహరణకు ఒక నగరానికి చెందిన యువ ఉద్యోగి నెలకు రూ.40,000 సంపాదిస్తున్నాడని అనుకుందాం. పెద్ద నగరం కావడంతో అద్దెకు, రవాణా కోసమే నెల జీతంలో సగం ఖర్చు చేయాల్సి వస్తుంది. అప్పుడు కోరికలు, పొదుపు కోసం మిగిలేదేమీ ఉండదు. అదే రూ.2 లక్షలు సంపాదిస్తున్న వ్యక్తి అయితే ఆదాయంలో 30–35 శాతంతోనే అవసరాలను తీర్చుకోవడం సులభం. అప్పుడు పొదుపు చేయడానికి 30–40 శాతం మిగులు ఉంటుంది. కనీసం 20 శాతం పొదుపు ఎవరైనా సరే బడ్జెట్ ఆరంభించేందుకు 50–30–20 సూత్రం మంచి ఫలితమిస్తుంది. మీ జీవన అవసరాలు ఆదాయాన్ని మించకుండా చూసుకోవాలి. అలాగే, ఆదాయంలో కనీసం 20 శాతాన్ని పొదుపు చేయాలి. కోరికల విషయంలో కొంత రాజీ పడినా సరే పొదుపును కొనసాగించాలి.ఎలా ఆరంభించాలో తెలియకపోతే అప్పుడు ఆదాయంలో 20 శాతాన్ని పెట్టుబడులకు మళ్లించే విధంగా ఆటోమేట్ చేసుకోవాలి. అగ్రెస్సివ్ హైబ్రిడ్ మ్యూచువల్ ఫండ్స్లోకి వెళ్లేలా సిప్ పెట్టుకోవాలి. మొదట పొదుపు, పెట్టుబడి తర్వాతే ఖర్చులకు వెళ్లాలి. స్థిరమైన పొదుపు, వివేకంతో చేసే ఖర్చుతో మీ ఆర్థిక పరిస్థితి క్రమంగా మెరుగుపడుతుంది. సమాధానాలు:: ధీరేంద్ర కుమార్, సీఈవో, వ్యాల్యూ రీసెర్చ్ -

అప్పుడు ఏ ఆర్థిక సంవత్సరంలో ట్యాక్స్ పడుతుంది?

మ్యూచువల్ ఫండ్స్లో నా పెట్టుబడులను విక్రయించేందుకు గత ఆర్థిక సంవత్సరం చివరి రోజైన 2025 మార్చి 31న ఆర్డర్ పెట్టాను. నాకు చెల్లింపులు ప్రస్తుత ఆర్థిక సంవత్సరం ఏప్రిల్లో వచ్చాయి. ఇక్కడ ఆర్థిక సంవత్సరం మారిపోయింది. అప్పుడు ఏ ఆర్థిక సంవత్సరంలో నా మూలధన లాభాలను పరిగణనలోకి తీసుకుంటారు? – చరణ్దాస్ఇన్వెస్టర్లలో ఆర్థిక సంవత్సరం చివర్లో సాధారణంగా కనిపించే అయోమయమే ఇది. పెట్టుబడుల ఉపసంహరణ జరిగిన తేదీ ఆధారంగానే మూలధన లాభాలపై పన్నును పరిగణనలోకి తీసుకుంటారు. అంతేకానీ, మీరు విక్రయ అభ్యర్థన ఎప్పుడు పెట్టారన్నది కాదు. సెబీ నిబంధనల ప్రకారం ఈక్విటీ మ్యూచువల్ ఫండ్స్ ఉపసంహరణకు కటాఫ్ టైమ్ పనిదినాల్లో మధ్యాహ్నం 3 గంటలు.మధ్యాహ్నం 3 గంటల్లోపు అభ్యర్థన సమర్పించినట్టయితే అదే రోజు నెట్ అసెట్ వ్యాల్యూ (ఎన్ఏవీ) ఆధారంగా ఆ లావాదేవీ ప్రాసెస్ అవుతుంది. ఒకవేళ మధ్యాహ్నం 3 గంటల తర్వాత సమర్పించినట్టయితే తర్వాతి పనిదినం రోజు ఎన్ఏవీ ఆధారంగా ప్రాసెస్ చేస్తారు. మీరు 2025 మార్చి 31న సెల్ ఆర్డర్ పెట్టారు. ఆ రోజు మార్కెట్లకు సెలవు. కనుక మీ అభ్యర్థనను ఏప్రిల్ 1న ప్రాసెస్ చేయనున్నారు. కనుక పెట్టుబడుల విక్రయంపై వచ్చిన లాభాన్ని 2025–26 ఆర్థిక సంవత్సరం మూలధన లాభాలు కింద పరిగణనలోకి తీసుకుంటారు. మ్యూచువల్ ఫండ్స్ యూనిట్లు వారసత్వంగా వచ్చినప్పుడు వాటిపై పన్ను ఎలా అమలవుతుంది? మూలధన లాభాల లెక్కింపునకు వాటి అసలు కొనుగోలు తేదీని పరిగణనలోకి తీసుకుంటారా లేక వారసులకు బదిలీ అయిన తేదీని పరిగణనలోకి తీసుకుంటారా? – జె.తిరుమలరావు అసలు పెట్టుబడిదారు మరణించిన సందర్భాల్లో మ్యూచువల్ ఫండ్స్ యూనిట్లు వారసులకు బదిలీ అయితే.. అప్పుడు ఎలాంటి పన్ను చెల్లించాల్సిన అవసరం లేదు. ఎందుకంటే ఆ పెట్టుబడులు మరొకరి పేరిట బదిలీ అయ్యాయే కానీ, విక్రయించలేదు. ఇక మూలధన లాభాలపై పన్ను లెక్కింపునకు మొదట పెట్టుబడి పెట్టిన తేదీని పరిగణనలోకి తీసుకుంటారు. బదిలీ అయిన రోజును కాదు. ఈక్విటీ ఫండ్స్: ఒక ఆర్థిక సంవత్సరంలో రూ.1.25 లక్షల దీర్ఘకాల మూలధన లాభంపై (ఏడాదికి మించిన పెట్టుబడులు) పన్ను లేదు. అంతకుమించిన మొత్తంపై 12.5 శాతం చెల్లించాలి. అదే స్వల్పకాల మూలధన లాభాలపై (ఏడాదిలోపు విక్రయించినవి) 20 శాతం పన్ను చెల్లించాల్సి ఉంటుంది.డెట్ ఫండ్స్: 2023 ఏప్రిల్ 1 తర్వాత పెట్టుబడి పెట్టి.. విక్రయించగా వచ్చిన లాభం ఇన్వెస్టర్ లేదా వారి వారసుల వార్షిక ఆదాయానికి కలుస్తుంది. వారికి వర్తించే శ్లాబు రేటు ప్రకారం పన్ను చెల్లించాలి. ఒకవేళ అసలు పెట్టుబడిని 2023 ఏప్రిల్ 1లోపు చేసి.. వాటిని రెండేళ్లలోపు విక్రయిస్తే లాభం మొత్తం ఇన్వెస్టర్ వార్షిక ఆదాయానికి కలుస్తుంది. ఆ ప్రకారం పన్ను చెల్లించాలి. రెండేళ్ల తర్వాత విక్రయిస్తే వచ్చిన లాభంపై నికరంగా 12.5 శాతం పన్ను చెల్లించాలి.ఉదాహరణకు 2019 జనవరి 1న ఈక్విటీ ఫండ్స్లో రూ.5 లక్షలు పెట్టుబడి పెట్టారని అనుకుందాం. 2024 జనవరిలో ఇన్వెస్టర్ కాలం చేశారు. ఈ పెట్టుబడులను వారి వారసులు 2025 మార్చిలో రూ.12 లక్షలకు విక్రయించారు. ఏడాదికి మించిన పెట్టుబడి కనుక దీర్ఘకాల మూలధన లాభం కిందకు వస్తుంది. అసలు పెట్టుబడి రూ.5 లక్షలు మినహాయించగా నికర లాభం రూ.7 లక్షలు అవుతుంది. ఇందులో రూ.1.25 లక్షలపై పన్ను లేదు. రూ.5.75 లక్షలపై 12.5 శాతం ప్రకారం రూ.71,875 పన్ను చెల్లించాల్సి ఉంటుంది.సమాధానాలు:: ధీరేంద్ర కుమార్, సీఈవో, వ్యాల్యూ రీసెర్చ్ -

ఇంద్రుడిలా.. ఇన్కం ట్యాక్స్ వాళ్లు..

ఇంద్రుడికి వేయి కళ్లున్నాయి అనేది నాటి కథ. పురాణ కథ. ఇప్పుడు చెప్పుకోబోయేది నేటి కథ. జరగబోయే కథ. ఇన్కం ట్యాక్స్ వాళ్లు ఇప్పటికే తమకున్న విస్తృత అధికారాలను వాడుతూ, ఎన్నో రాళ్లు రువ్వుతున్నారు రతనాల కోసం. ప్రతి రాయీ రత్నం అవుతోంది. ఆదాయాన్ని తెస్తోంది. వారి దగ్గర ఉన్నది ‘‘డేటా’’ కాదు .. మీ బ్యాంకు బ్యాలెన్సు. ఆదాయాన్ని అసెస్ చేసి, వారి వాటా ఉంచుకుని మిగతాది మీకు ఇస్తారు. పిల్లి కళ్లు మూసుకుని పాలు తాగుతూ మైమరచిపోయే రోజులు పోయాయి. అరకొర సిబ్బంది ఏమీ చేయలేరని అనుకోకండి. అర కొర సిబ్బందికి కొత్త కోరలు వచ్చాయి. ఇక జాగ్రత్త.‘‘సంసారం గుట్టు .. రోగం రట్టు’’ అనేది ఒక సామెత. ‘‘సంపాదన గుట్టు, రోగం గుట్టు’’ అనే వాళ్లూ ఉన్నారు. మగవాడి జీతం అడగకూడదనే నానుడి ఉంది. డిజిటల్ ప్రపంచంలో అన్నీ అందరికీ తెలిసిపోతున్నాయి. సీక్రెసీ లేదు. ప్రైవసీ లేదు. ఇనుపపెట్టెలో రొక్కం, బీరువాలో నగలు, లాకర్లో బంగారం, స్విస్ బ్యాంకులో జమలు.. ఇవన్నీ తెలుసుకుంటున్నారు.మనం మన వంటికి ‘కవచకుండలం’లాగా భావించే సెల్ఫోన్ నిజానికి కవచ కుండలం కాదు. డేటాను వెదజల్లే కుండ. మన సంభాషణలు, వాట్సప్లో సందేశాలు, ఈమెయిళ్లు, గూగుల్ చెల్లింపులు, పేటీఎం చెల్లింపులు, అమెజాన్ ఆర్డర్లు, ఫ్లిప్కార్ట్ కొనుగోళ్లు, స్విగ్గీ ఆర్డర్లు, జొమాటో ఆర్డర్లు, విదేశీ ప్రయాణాలు, పండగ ఆఫర్లు, బంగారం కొనుగోళ్లు ప్రతీదీ తెలిసిపోతుంది. అలాగే బిల్డర్లతో, బ్రోకర్స్తో, బ్యాంకర్లతో, ఇన్వెస్ట్మెంట్ ప్లానర్స్తో, వ్యాపారవేత్తలతో స్నేహితులతో, పిల్లలతో, భాగస్వాములతో జరిపే ఈమెయిల్స్ సంభాషణలు, మన ఇన్స్ట్రాగామ్, వాట్సాప్, యూట్యూబ్, సోషల్ మీడియా, లింక్డిన్ ఖాతాలు మొదలైన వివరాలన్నీ తెలిసిపోతాయి.2026 ఏప్రిల్ 1 నుంచి అంటే 2026–27 ఆర్థిక సంవత్సరం నుంచి ఇన్కం ట్యాక్స్ అధికారులకు ఇంద్రుడిలాగా విస్తృత అధికారాలు ఇచ్చారు. మీ సోషల్ మీడియా అకౌంటు, బ్యాంకు అకౌంట్లు, ఆన్లైన్ ఇన్వెస్ట్మెంట్ అకౌంటు, ట్రేడింగ్ అకౌంటు ... ఇలా అన్నీ చెక్ చేయొచ్చు. బ్యాంకు లాకర్లు పగలకొట్టడం విన్నాం. ఇప్పుడు మీ కంప్యూటర్ సిస్టంను బ్రేక్ చేస్తారు. వర్చువల్ డిజిటల్ స్పేస్లో ప్రవేశిస్తారు. ఇప్పటికే అనుభవజ్ఞులైన ఎథికల్ హ్యాకర్స్ని ఇన్వాల్వ్ చేసి మన సమాచారం తప్పని, తక్కువని, పూర్తిగా జరిపిన వ్యవహారాలన్నీ చూపించి మన జాతక విశ్వరూప ప్రదర్శనం చేసి వారి ‘‘విశ్వరూపాన్ని’’ చూపిస్తున్నారు. మేఘాల్లో (క్లౌడ్) నుంచి కూడా సమాచారాన్ని సంగ్రహించి, అసెస్మెంట్ చేస్తున్నారు. వెబ్సైట్లు, క్లౌడ్ సర్వర్లు, డిజిటల్ ప్లాట్ఫాంలు దేన్నీ వదలడం లేదు. ‘‘ఇందుగలడందు లేడ’’ని చెప్పినట్లు, ఎక్కడికైనా వెళ్తారు. ఆగమేఘాల మీద రావడం అంటే ఇదేనేమో.అధికార్లు ఎందుకు వస్తారు... నా ప్రైవసీలోకి రావచ్చా.. ఇది రాజ్యాంగబద్ధమా.. ఇది హక్కులు నేలరాయటం కాదా లాంటి ప్రశ్నలు వెయ్యకండి. కొత్త బిల్లులో నిర్వచనం చాలా పకడ్బందీగా రాశారు. ఉద్యోగి సిస్టం ద్వారా యజమాని వివరాలు తెలుసుకుంటారు. అంతే కాకుండా కొన్న సంవత్సరం నుంచి ఎనిమిదేళ్లు వెనక్కు వెళ్తారు. అందుకని జాగ్రత్త వహించండి. మనం ఎవరికీ తెలియకుండా వ్యాపారం/వ్యవహారం చేస్తున్నాం అనుకుంటాం. ఇరుగు పొరుగుకి, అన్నదమ్ములకు తప్ప అందరికీ తెలుస్తుంది. ‘కాగల కార్యం గంధర్వులే’ తీర్చినట్లుగా తెలియకూడని వాళ్లకే సర్వం తెలిసిపోతోంది. ‘సర్వం జగన్నాధం’.అయితే, ఈ అధికారాలు దుర్వినియోగం కాకూడదు. అందరికీ సమానంగా, అంటే పన్ను ఎగవేసే ప్రతి బడాబాబుకీ వర్తించేలా, బంధుప్రీతి లేకుండా, కక్ష సాధింపులా కాకుండా, రాజకీయాలకు అతీతంగా జరిగితే ఎంతో మంచిది. అదే విశ్వకల్యాణం.కె.సీహెచ్. ఎ.వి.ఎస్.ఎన్ మూర్తికె.వి.ఎన్ లావణ్యట్యాక్సేషన్ నిపుణులు -

విదేశాల్లో ఇన్వెస్ట్ చేయాలనుకుంటే..

పెట్టుబడుల్లో 50 శాతం నుంచి 60 శాతం మేర స్మాల్క్యాప్, మిడ్క్యాప్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవచ్చా..? – శివకుమార్ఈక్విటీల్లో దీర్ఘకాల పెట్టుబడులకు పదేళ్లు అంతకంటే ఎక్కువ కాలం సరైనది. అయితే 50–60 శాతం పెట్టుబడులను మిడ్ క్యాప్, స్మాల్ క్యాప్లో ఇన్వెస్ట్ చేసే ఫండ్స్తో పోర్ట్ఫోలియో నిర్మించుకోవడం సూచనీయం కాదు. దీనికి బదులు ఫ్లెక్సీక్యాప్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవడం మంచిది. ఇలా చేస్తే మిడ్, స్మాల్క్యాప్ పెట్టుబడులు 25 - 30 శాతానికి పరిమితం అవుతాయి.లార్జ్క్యాప్ పెట్టుబడులు 70 శాతం మేర ఉంటాయి. వృద్ధికితోడు, స్థిరత్వానికి ఎక్కువ ప్రాధాన్యం ఇవ్వాలి. రిస్క్ ఎక్కువగా ఉండే సాధనాలకు తక్కువ కేటాయింపులు చేసుకోవాలి. మిడ్, స్మాల్క్యాప్ ఫండ్స్ అనేవి దీర్ఘకాలంలో ఫ్లెక్సీక్యాప్ కంటే ఎక్కువ రాబడులను ఇస్తాయి. కానీ, స్వల్పకాలంలో తీవ్ర అస్థిరతల మధ్య చలిస్తాయి. కనుక వీటిల్లో రిస్క్ చాలా ఎక్కువగా ఉంటుంది. వీటికి 50–60 శాతం కేటాయింపులు చేయడం వల్ల పెట్టుబడుల్లో అధిక భాగం అస్థిరతలకు గురవుతుంది.చైనా స్టాక్స్లో పెట్టుబడులు పెట్టాలని ఉంది. ఇందుకు ఏవైనా మ్యూచువల్ ఫండ్స్ పథకాలు అందుబాటులో ఉన్నాయా? – యోగితా రాణాఈక్విటీ పెట్టుబడులను భౌగోళికంగా వైవిధ్యం చేసుకోవాలన్న మీ ఆలోచన అభినందనీయం. అయితే ఈ వైవిధ్యం కేవలం ఒక ప్రాంతానికే పరిమితం కాకూడదు. కేవలం చైనాలో ఇన్వెస్ట్ చేసేవి లేదా కేవలం యూఎస్లో ఇన్వెస్ట్ చేసే వాటితో కాన్సన్ట్రేషన్ రిస్క్ (పెట్టుబడి ఒకే చోట ఉండిపోవడం) ఏర్పడుతుంది. విదేశాల్లో ఇన్వెస్ట్ చేయాలనుకుంటే అది చక్కటి వైవిధ్యంతో ఉండాలి. ఇన్వెస్టర్లు కేవలం ఒకే ప్రాంతంలో ఇన్వెస్ట్ చేసే వాటికి దూరంగా ఉండడం మంచిది.యూఎస్ ఫండ్స్కు ఇందులో కొంత మినహాయింపు ఉంది. యూఎస్కు చెందిన అంతర్జాతీయ దిగ్గజ కంపనీల్లో అవి ఇన్వెస్ట్ చేస్తుంటాయి. యూఎస్ కంపెనీలను పరిశీలిస్తే అవి కేవలం యూఎస్కే పరిమితం కాకపోవడాన్ని గుర్తించొచ్చు. ముఖ్యంగా టెక్నాలజీ దిగ్గజ కంపెనీలకు (గూగుల్, మెటా, యాపిల్ తదితర) అంతర్జాతీయంగా కస్టమర్లు ఉంటారు. ఆయా కస్టమర్లు కేవలం యూఎస్లోనే ఉండరు. కనుక యూ ఎస్కు చెందిన ఫండ్ ఒకే ప్రాంతానికి చెందినది అయినప్పటికీ, అంతర్జాతీయ ఎక్స్పోజర్ను ఇస్తుంది.ఇన్వెస్టర్లు తమ మొత్తం పెట్టుబడుల్లో 5 - 10% మించకుండా చైనా స్టాక్స్కు కేటాయించుకునేట్టు అయితే.. యాక్సిస్ గ్రేటర్ చైనా ఈక్విటీ ఎఫ్వోఎఫ్ డైరెక్ట్ ఫండ్, ఎడెల్వీజ్ గ్రేటర్ చైనా ఈక్విటీ ఆఫ్షోర్ డైరెక్ట్, మిరే అస్సెట్ హ్యాంగ్సెంగ్ టెక్ ఈటీఎఫ్ ఎఫ్వోఎఫ్ డైరెక్ట్, మిరే అస్సెట్ హ్యాంగ్సెంగ్ టెక్ ఈటీఎఫ్, నిపాన్ ఇండియా ఈటీఎఫ్ హ్యాంగ్సెంగ్ బీస్ పథకాలు అందుబాటులో ఉన్నాయి.ధీరేంద్ర కుమార్ - సీఈవో, వ్యాల్యూ రీసెర్చ్. -

స్టాక్ మార్కెట్లోకి రావాలా?.. పోవాలా?

స్టాక్ మార్కెట్లను నియంత్రించే సెబీ (సెక్యూరిటీస్ ఎక్స్చేంజి బోర్డ్ ఆఫ్ ఇండియా) ఆమధ్య కొన్ని చర్యలు తీసుకుంది. అవి నవంబర్ 20 నుంచి అమల్లోకి వచ్చాయి కూడా. కొన్ని ఇండెక్స్లలో వారాంతపు ట్రేడింగ్లు నిలిపివేయడం, లాట్ సైజులను పెంచడం వీటిలో ప్రధానమైనది. ఇలా చేయడం ద్వారా రిటైల్ ట్రేడర్లు భారీ స్థాయిలో నష్టపోకుండా చూడవచ్చన్నది సెబీ ఉద్దేశం. నిజంగా సెబీ లక్ష్యం నెరవేరిందా / నెరవేరుతుందా.. అంటే ఎన్నో ప్రశ్నలు. ఆ చర్యలను ఒకసారి విశ్లేషిస్తే...గత నవంబర్ దాకా మిడ్ నిఫ్టీ, ఫిన్ నిఫ్టీ, బ్యాంకు నిఫ్టీ, నిఫ్టీ, సెన్సెక్స్లలో వారాంతపు కాంట్రాక్టులు ఉండేవి. ప్రతి వారం.. సోమవారం మిడ్ నిఫ్టీ, మంగళ వారం ఫిన్ నిఫ్టీ, బుధవారం బ్యాంకు నిఫ్టీ, గురువారం నిఫ్టీ, శుక్రవారం సెన్సెక్స్ ఎక్సపైరీలు జరిగేవి. తదనుగుణంగా ట్రేడర్లు పొజిషన్స్ తీసుకుని ట్రేడ్ చేసుకునేవారు. ఇప్పుడు కేవలం నిఫ్టీ, సెన్సెక్స్లలో మాత్రమే వారాంతపు కాంట్రాక్టులు అమలు చేస్తున్నారు.మిడ్ నిఫ్టీ, ఫిన్ నిఫ్టీ, బ్యాంకు నిఫ్టీలలో ట్రేడ్ చేయాలి అనుకునేవారు.. తప్పనిసరిగా నెలవారీ కాంట్రాక్టులు మాత్రమే తీసుకోవాల్సి వస్తోంది. పైన పేర్కొన్న అయిదు సూచీల్లో మీకు నచ్చిన ఏదో ఒక సూచీని వారాంతపు ఎక్సపైరీ సూచీలుగా కొనసాగించుకోవచ్చని నేషనల్ స్టాక్ ఎక్స్చేంజి, బొంబాయి స్టాక్ ఎక్స్చేంజీలకు సెబీ సూచించింది. ఈ రెండు ఎక్స్చేంజీలు సహజంగానే వాటి ప్రామాణిక సూచీలైన నిఫ్టీ, సెన్సెక్స్లలో వారాంతపు కాంట్రాక్టులు నిర్వహిస్తామని సెబీకి చెప్పాయి. దీంతో నిఫ్టీ, సెన్సెక్స్లలో మాత్రమే ఇప్పుడు వారాంతపు కాంట్రాక్టులు నడుస్తూండగా.. మిగిలిన మూడూ నెలవారీ కాంట్రాక్టులుగా కొనసాగుతున్నాయి. అలాగే మిడ్ నిఫ్టీ లాట్ సైజు ఇప్పటిదాకా 50 ఉంటే.. ఫిబ్రవరి నుంచి 120కి పెరిగింది. ఫిన్ నిఫ్టీ లాట్ సైజు 25 నుంచి 65కి, బ్యాంకు నిఫ్టీ 15 నుంచి 30కి, నిఫ్టీ 25 నుంచి 75కి, సెన్సెక్స్ 10 నుంచి 20కి పెరిగాయి.వారాంతపు కాంట్రాక్టులు ఇప్పటికే నెలవారీ కాంట్రాక్టులుగా మారిపోగా.. లాట్ సైజుల్లో మార్పులు త్వరలోనే అమల్లోకి రానున్నాయి. ఇంతవరకూ బాగానే ఉంది. అన్ని అలవాట్లకు లోనైన వ్యక్తి తొందరగా వాటిని ఎలా మానుకోలేడో.. ట్రేడింగ్ కూడా అలాంటిదే. పైగా ఇది ఆర్ధిక పరమైన అంశం. స్టాక్ మార్కెట్లో ఉండే బలహీనత ఏమిటంటే.. పోగొట్టుకున్న వ్యక్తి అంతటితో ఊరుకోడు. ఎలాగైనా ఆ పోగొట్టుకున్నది రాబట్టుకోవాలన్న తాపత్రయంతో ఇంకా ఇంకా డబ్బులు తెచ్చి ట్రేడింగ్లో పెడుతూనే ఉంటాడు. వీక్లీ కాంట్రాక్టులు తీసేయడం వల్ల వారం వారం డబ్బులు పోగొట్టుకునే ట్రేడర్లు తగ్గిపోతారని.. తద్వారా సగటు ట్రేడర్లను కాపాడినట్లు అవుతుందన్నది సెబీ సదుద్దేశం. కానీ అలా జరిగిందా..??సగటు ట్రేడర్.. ట్రేడింగ్ ఆపేయలేదు. నెలవారీ కాంట్రాక్టులు కొనడం మొదలుపెట్టాడు. ఇవి రేటు ఎక్కువ ఉంటాయి. పైగా లాట్ సైజు పెరిగింది కూడా.. దీనికి ఒక ఉదాహరణ పరిశీలిద్దాం..బ్యాంకు నిఫ్టీ లాట్ ప్రస్తుతం15 షేర్స్. ఈ సూచీ 51000 దగ్గర ఉంది అనుకుందాం. దాని కాల్ ప్రీమియం రూ. 200 ఉంది అనుకుంటే రూ. 3,000 చేతిలో ఉంటే చాలు. 1 లాట్ వస్తుంది. ఇప్పుడు మంత్లీ కాంట్రాక్టు మాత్రమే కొనాలి. మంత్లీ కాంట్రాక్ట్స్ రేట్లు ఎక్కువ ఉంటాయి. ఇదే 51000 కాల్ మంత్లీలో రూ. 1000 దరిదాపుల్లో ఉంది. కనీసం ఒక లాట్ కొనాలంటే రూ. 15,000 కావాలి. అదే ఫిబ్రవరి నుంచి అయితే లాట్ సైజు 30కి పెరుగుతుంది. అప్పుడు 30,000 అవసరమవుతాయి. దీంతో అంత పెట్టుబడి పెట్టలేక చాలామంది రిటైల్ ట్రేడర్లు మార్కెట్కి దూరమవుతారని, తద్వారా ఇలాంటి చిన్న ట్రేడర్లను నష్టాల నుంచి కాపాడవచ్చు అన్నది సెబీ ఉద్దేశం.ఇది జరగొచ్చు.. జరక్కపోవచ్చు కూడా.. అదెలాగంటే... 1. అంత డబ్బులు పెట్టలేని వ్యక్తి ట్రేడింగ్కు దూరమవుతాడు. సెబీ కోరుకున్నది ఇదే.2. ట్రేడింగ్కు అలవాటు పడ్డ వ్యక్తి, డబ్బులు పోగొట్టుకున్న వ్యక్తి అంత తొందరగా ట్రేడింగ్ మానేయడు. అప్పు చేసో, పొదుపు మొత్తాలు ఖాళీ చేసో.. మరిన్ని డబ్బులు తెచ్చి పెడతాడు. ఇది సెబీ ఉద్దేశాన్ని నెరవేర్చకపోగా రిటైల్ ట్రేడర్లను మరిన్ని కష్టాల్లోకి నెట్టేస్తుంది.కొత్త నిబంధనలు అమల్లోకి వచ్చిన తర్వాత ఫిన్ నిఫ్టీ, మిడ్ నిఫ్టీ, బ్యాంకు నిఫ్టీల్లో వారాంతపు కాంట్రాక్టుల్లో ట్రేడ్ చేసే వ్యక్తులు ఇప్పుడు మంత్లీ వైపు మళ్లినట్లు గణాంకాలు చెబుతున్నాయి. గత డిసెంబర్లో (అంతక్రితం 11 నెలలతో పోలిస్తే) బ్యాంకు నిఫ్టీ మంత్లీ కాంట్రాక్టుల్లో రోజువారీ ప్రీమియం టర్నోవర్ 377 శాతం పెరిగి రూ.12,200 కోట్లుగా నమోదైంది. అదే మిడ్ నిఫ్టీలో 819 శాతం పెరిగి 512 కోట్లకు చేరగా, ఫిన్ నిఫ్టీ లో 575 శాతం పెరిగి రూ. 398 కోట్లకు చేరింది.దీన్నిబట్టి చూస్తే ట్రేడర్లు ఎక్కడా తగ్గడం లేదని తెలుస్తోంది. వ్యాపార పరిమాణం మందగించవచ్చేమో కానీ వ్యాపారం మాత్రం తగ్గట్లేదు. దీనివల్ల పోగొట్టుకునే వ్యక్తులు మరింత పోగొట్టుకోవడానికి, లబ్ది పొందేవాళ్ళు మరింత ప్రయోజనం పొందడానికి తలుపులు తెరిచినట్లే అవుతుందని విశ్లేషకులు చెబుతున్నారు. పోగొట్టుకునేది చిన్న ట్రేడర్లే కానీ.. ప్రయోజనం పొందేది మాత్రం భారీ స్థాయిలో లావాదేవీలు నిర్వహించే విదేశీ మదుపర్లు, హై నెట్ వర్త్ ఇండివిడ్యువల్సే.సెబీ నిర్ణయాలు అమల్లోకి వచ్చి ఇంచుమించు రెండు నెలలే కావస్తోంది. కాబట్టి మరికొన్ని నెలల పరిశీలన తర్వాత సెబీ తన నిర్ణయాలను ఏవైనా మార్చుకుంటుందా.. కొత్త పద్ధతినే కొనసాగిస్తుందా.. ఏవైనా మార్పులు చేస్తుందా.. ఇవన్నీ వేచి చూడాల్సిన ప్రశ్నలే.-బెహరా శ్రీనివాస రావు, స్టాక్ మార్కెట్ విశ్లేషకులు -

రూ.30 లక్షలు ఇన్వెస్ట్.. ఫండ్స్లోనా లేదా స్టాక్స్లోనా..?

రూ.30 లక్షలను ఈక్విటీ మ్యూచువల్ ఫండ్స్ ద్వారా లేదా నేరుగా స్టాక్స్లో ఇన్వెస్ట్ చేయాలని అనుకుంటున్నాను. ఇందుకు అనుసరించాల్సిన వ్యూహం ఏంటి? మెరుగైన అస్సెట్ అలోకేషన్ విధానం ఏది అవుతుంది? – హితేంద్ర వాణిమీ పెట్టుబడి రూ.30 లక్షలను 12 నుంచి 24 సమాన నెలసరి వాయిదాలుగా ఇన్వెస్ట్ చేసుకోవచ్చు. మంచి పనితీరు కలిగిన ఫండ్ను ఎంపిక చేసుకోవాలి. లేదా నేరుగా స్టాక్స్లో ఇన్వెస్ట్ చేసేట్టు అయితే అత్యుత్తమ నాణ్యత కలిగిన కంపెనీలను ఎంపిక చేసుకోవాలి. పటిష్టమైన ఈక్విటీ పోర్ట్ఫోలియోని నిర్మించుకోవడం పెద్ద సవాలుతో కూడుకున్నదే.రూ.30 లక్షలు ఇన్వెస్ట్ చేస్తున్నారు. కనుక ఒక కంపెనీకి గరిష్టంగా రూ.6 లక్షలు లేదా అంతకంటే తక్కువ కేటాయించుకోవచ్చు. బలమైన మూలాలు, నమ్మకమైన వృద్ధి అవకాశాలున్న కంపెనీలను ఎంపిక చేసుకోవాలి. పెట్టుబడులను వివిధ కంపెనీల మధ్య వైవిధ్యం చేసుకోవాలి. ఇది రిస్క్ను తగ్గిస్తుంది. పెట్టుబడుల నాణ్యతను పెంచుతుంది. ఎంపిక, పెట్టుబడుల కేటాయింపులు, వైవిధ్యం వీపోర్ట్ఫోలియో వీటికి ప్రాధాన్యం ఇవ్వాలి.తగినంత సమయం, విశ్వాసం లేకపోతే అప్పుడు మంచి ఫ్లెక్సీక్యాప్ లేదా మల్టీక్యాప్ ఫండ్ మేనేజర్పై ఆ బాధ్యతను పెట్టాలి. ఏ స్టాక్స్ ఎంపిక చేసుకోవాలన్న శ్రమ మీకు తప్పుతుంది. స్టాక్స్ పోర్ట్ఫోలియో నిర్వహణలో అనుభవం లేకపోతే నేరుగా ఇన్వెస్ట్ చేయకపోవడమే మంచిది. మీకు తగిన అనుభవం, సమయం ఉంటే, నిబంధనల ప్రకారం వ్యవహరించేట్టు అయితే ఫండ్స్తో పోలిస్తే ఎక్కువ రాబడులు సొంతం చేసుకోవచ్చు.నేను రిటైర్మైంట్ తీసుకున్నాను. క్రమానుగత పెట్టుబడుల ఉపసంహరణ (ఎస్డబ్ల్యూపీ) కోసం లిక్విడ్ ఫండ్ లేదా షార్ట్ డ్యురేషన్ ఫండ్లో దేనిని ఎంపిక చేసుకోవాలి? – విఘ్నేశ్లిక్విడ్ ఫండ్స్ స్థిరత్వంతో, తక్కువ రిస్క్తో ఉంటాయి. కనుక షార్ట్ డ్యురేషన్ ఫండ్స్తో పోల్చితే సిస్టమ్యాటిక్ విత్ డ్రాయల్ ప్లాన్ (ఎస్డబ్ల్యూపీ) కోసం ఇవి అనుకూలం. అతి తక్కువ అస్థిరతలతో, స్థిరమైన రాబడులు ఇవ్వడం వల్ల లిక్విడ్ ఫండ్స్లో పెట్టుబడులతో నిశ్చింతగా ఉండొచ్చు.1. లిక్విడ్ఫండ్స్ పెట్టుబడుల విలువ దాదాపుగా తగ్గిపోవడం ఉండదు. వారం, నెల వ్యవధిలోనూ ఇలా జరగదు. ఉదాహరణకు కోటక్ లిక్విడ్ ఫండ్ గడిచిన దశాబ్ద కాలంలో వారం వారీ 99.78 శాతం సందర్భాల్లో సానుకూల రాబడులు ఇచ్చింది. నెలవారీగా చూస్తే నూరు శాతం సందర్భాల్లోనూ సానుకూల రాబడులు ఉన్నాయి. అదే కోటక్ షార్ట్ డ్యురేషన్ ఫండ్ పనితీరు గమనించినట్టయితే.. విలువలో కొంత క్షీణించడాన్ని గుర్తించొచ్చు. గడిచిన దశాబ్ద కాలంలో వారం వారీ రాబడులను గమనిస్తే 15.8 శాతం సందర్భాల్లో ప్రతికూలంగా, నెలవారీ రాబడుల్లో 7 శాతం సందర్భాల్లో ప్రతికూల పనితీరును గమనించొచ్చు.2. లిక్విడ్ ఫండ్స్ అయితే అదే రోజు లేదా మరుసటి రోజు పెట్టుబడులు చేతికి అందుతాయి. నెలవారీ ఊహించతగిన రాబడులకు అనుకూలంగా ఉంటాయి. షార్ట్ డ్యురేషన్ ఫండ్స్లోనూ లిక్విడిటీ ఎక్కువే. కాకపోతే వాటి ఎన్ఏవీలో స్వల్ప ఊగిసలాటలు ఉంటాయి. ఇది నెలవారీ ఉపసంహరించుకునే మొత్తంపై ప్రభావం చూపిస్తుంది.3. షార్ట్ డ్యురేషన్ ఫండ్స్లో రాబడులు కొంచెం ఎక్కువగా ఉంటాయి. ఉదాహరణకు రూ.10 లక్షల పెట్టుబడిపై ఒక ఏడాదిలో రూ.వేలల్లో ఉంటుంది. కానీ, ఈ మేరకు రిస్క్ కూడా అధికంగా ఉంటుంది.4. లిక్విడ్ ఫండ్స్పై మార్కెట్ అస్థిరతలు పెద్దగా ఉండవు. కనుక ప్రశాంతంగా ఉండొచ్చు. -

డిపాజిట్లా.. స్టాక్మార్కెట్టా.. మన కష్టార్జితం ఎటువైపు..?

చినుకు చినుకు కలిస్తే జడివాన అవుతుందన్నది ఎంత వాస్తవమో... రూపాయి రూపాయి కూడబెడితేనే రేప్పొద్దున్న అవి వేలు, లక్షలుగా మారతాయి అన్నది కూడా అంతే వాస్తవం. ఇలా కూడబెట్టడానికి, సంపద పెంచుకోవడానికి రకరకాల అవకాశాలు ఉన్నాయి. అయితే కష్టార్జితంతో చెలగాటం ఆడలేం కాబట్టి... ముందు చూపుతో తెలివిగా వ్యవహరించడం అత్యంత ప్రధానం. ఇదివరకటి రోజుల్లో మన ఖర్చులు పోగా మిగిలే డబ్బుల్ని బ్యాంకుల్లోనో, పోస్టాఫీసుల్లోనో డిపాజిట్ చేసుకునేవారు. లేదంటే ఏ బంగారమో కొనుక్కునే వారు. ఇప్పుడు రోజులు మారాయి. సంప్రదాయ మార్గాలు కొత్త రూటు వెతుక్కున్నాయి. అలా ఈమధ్య కాలంలో నలుగురూ కొత్తగా దృష్టి పెడుతున్నదే షేర్లలో పెట్టుబడులు. మన డబ్బులు స్వల్ప వ్యవధిలోనే ఇంతలింతలు పెరిగే అవకాశం ఉంటుంది. అయితే క్రమశిక్షణ పాటించాలి సుమా.... మన దగ్గరున్న డబ్బులు ఏయే మార్గాల్లో దాచుకుంటే/పెట్టుబడి పెడితే ఎంత అవ్వడానికి అవకాశం ఉంటుందో ఉదాహరణ పూర్వకంగా పరిశీలిద్దాం. ఉదాహరణకు... మన దగ్గర లక్ష రూపాయలు ఉన్నాయి అనుకుందాం. వాటిని ఏయే మార్గాలకు మళ్లిస్తే ఎంత గిట్టుబాటు అవుతుందో పరిశీలిద్దాం.1. పోస్ట్ఆఫీస్వడ్డీరేట్లు 7-7.5 స్థాయిలోఉన్నాయి. అయిదేళ్లకాలవ్యవధికి ఈ రూ. లక్ష డిపాజిట్ చేస్ తేదానిపై వచ్చే వడ్డీ ఏడాదికి రూ. 7,000-7,500. ఐదేళ్లకురూ.35,000 -37,500.* ఎలాంటి రిస్క్ ఉండదు.* ఒకసారి పెట్టుబడి పెట్టి అయిదేళ్లపాటు వదిలేయడమే. * చాలా తక్కువ రాబడి. * పెట్టుబడి సురక్షితం. * అకౌంట్ ఓపెన్ చేసేటప్పుడే భార్య/భర్త, పిల్లలు, బంధువులు, స్నేహితులు... ఎవరినైనా నామినేట్ చేసుకోవచ్చు. * అయితే పెట్టుబడిని పూర్తికాలం కొనసాగించ లేకపోతే చేతికొచ్చే ప్రతిఫలం తగ్గిపోతుంది. * డిపాజిట్ ను ఐదేళ్లూ కొనసాగించలేకపోయినా, మధ్యలో అవసరానికి వెనక్కి తీసుకున్నా చార్జీలు వసూలు చేస్తారు. * డిపాజిట్ చేసిన ఆరు నెలలలోపు విత్డ్రా చేసుకునే అవకాశం లేదు. * ఆరు నెలల నుంచి ఏడాదిలోపు ఎప్పుడైనా విత్డ్రా చేసుకోవచ్చు. కాకపోతే ఎఫ్డీ వడ్డీ రేటు కాకుండా సేవింగ్స్ వడ్డీరేటు చెల్లిస్తారు. * ఏడాది పైబడితే.. వాస్తవానికి నిర్ధారించిన ఎఫ్డీ రేటు కంటే 2% తక్కువగా అప్పటికి ఎన్నినెలలు పూర్తయితే ఆనెలలకు లెక్కగడతారు. మిగతా కాలానికి సేవింగ్స్ రేటుని పరిగణనలోకి తీసుకుంటారు.2. బ్యాంకు డిపాజిట్వడ్డీ రేట్లు గరిష్టంగా 7 శాతం దాకా ఉన్నాయి. అయిదేళ్ల కాలవ్యవధికి ఈ రూ. లక్ష డిపాజిట్ చేస్ తేదానిపై వచ్చే వడ్ డీఏడాదికి రూ. 7,000. అయిదేళ్లకు రూ.35,000.* ఇంచుమించు పోస్ట్ఆఫీస్ మాదిరిగానే ప్రతిఫలాలు ఉంటాయి. * ఎలాంటి రిస్క్ ఉండదు.* ఒకసారి పెట్టుబడి పెట్టి మెచ్యూర్ అయ్యే వరకు ఆగొచ్చు. * తక్కువ రాబడి కానీ పెట్టుబడి సురక్షితం. * అకౌంట్ ఓపెన్ చేసేటప్పుడే భార్య/భర్త, పిల్లలు, బంధువులు, స్నేహితులు... ఎవరినైనా నామినేట్ చేసుకోవచ్చు. * పెట్టుబడిని పూర్తికాలం కొనసాగించ లేకపోతే చేతికొచ్చే ప్రతిఫలం తగ్గిపోతుంది. * డిపాజిట్ ను ఐదేళ్లూ కొనసాగించకపోతే అరశాతం నుంచి 1% దాకా (బ్యాంకునుబట్టి) చార్జీలు వసూలు చేస్తారు.* నిర్ణీత వ్యవధిలోపు డిపాజిట్ను ఉపసంహరించుకుంటే అప్పటిదాకా జమకూడిన వడ్డీ నుంచి గాని, అసలు మొత్తం నుంచి గాని ఈ చార్జీలను మినహాయించుకుంటారు. * మధ్యలోనే వెనక్ కితీసుకుంటే డిపాజిట్ మెచ్యూర్ అయినప్పుడు వచ్చే పూర్తి వడ్డీ మొత్తం కోల్పోతారు.3. స్టాక్ మార్కెట్కరోనా తర్వాతి కాలంలో చాలా మందిని ఆకర్షించిన పెట్టుబడి మార్గం ఏదైనా ఉందంటే అది స్టాక్ మార్కెట్టేనని చెప్పుకోవచ్చు. కుప్పలు తెప్పలుగా డీమ్యాట్ అకౌంట్లు పుట్టుకొచ్చేశాయి. అయితే ఇలా ఖాతాలు తెరిచినవారిలో ఎక్కువ మంది పెట్టుబడుల కంటే ట్రేడింగ్ పైనే ఎక్కువగా దృష్టిపెడుతున్నారు. అలా కాకుండా దీన్నో పెట్టుబడి మార్గంగా ఎంచుకుంటే కచ్చితంగా అధిక ప్రతిఫలాన్ నిపొందుతారనడంలో ఎలాంటి సందేహం లేదు. అన్నిట్లో ఉన్నట్లే ఇందులోనూ ప్రయోజనాలు లోటుపాట్లు ఉండటం సహజం. అవేమిటంటే...* నిర్ణీత పెట్టుబడితోనూ అధిక రాబడి పొందొచ్చు. * డిపాజిట్లతో పోలిస్తే వచ్చే ప్రయోజనం ఎక్కువ. అదేసమయంలో రిస్క్ కూడా ఎక్కువే. * పెట్టుబడుల విషయంలో దీర్ఘకాలిక దృక్పథంతో వ్యవహరిస్తే గ్యారంటీ ప్రతిఫలాన్ని పొందవచ్చు. * పై ఉదాహరణనే పరిశీలిస్తే లక్ష రూపాయల పెట్టుబడిని ఏడాది కాలవ్యవధితో పెట్టుబడి పెట్టారనుకుందాం. ఉదా: ఈ రూ. లక్షతో రూ. 2000 విలువ చేసే షేర్లు కొంటే 50 వస్తాయి. ఇంత విలువ ఉన్న షేర్లు ఏడాది వ్యవధిలో కనీసం రూ.200 పెరిగే అవకాశం ఉంటుంది (మార్కెట్ పరిస్థితులను బట్టి ఇది ఆధారపడి ఉంటుంది. మార్కెట్ బాగోకపోతే షేర్ పడిపోయే అవకాశం కూడా ఉంటుంది. అందుకే మార్కెట్లోకి అడుగు పెట్టేటప్పుడే మనం ఎంత వరకు రిస్క్ భరించగలమో చూసుకుని దిగాలి. అయితే దీర్ఘకాలిక పెట్టుబడులు ఎప్పుడూ మంచి ప్రతిఫలాలనే ఇస్తాయని చరిత్ర చెబుతున్న వాస్తవం). * మన 50 షేర్ల మీద రూ. 10,000 రిటర్న్ వచ్చినట్లన్నామాట. దీన్ని అయిదేళ్లకు లెక్కగడితే రూ. 50,000 ప్రతిఫలం ముట్టినట్లు. * బ్యాంకు డిపాజిట్లు, పోస్ట్ఆఫీస్ డిపాజిట్లతో పోలిస్తే అధిక రాబడి సాధించినట్లే అవుతుంది. ఇక్కడ నేను చెప్పింది కనీస స్థాయిలో లెక్కగట్టి మాత్రమే అన్న విషయాన్ని గ్రహించాలి. ఇంతకంటే ఎక్కువ కూడా... అంటే లక్షకు లక్ష, రెండు లక్షలు... అంతకుమించి కూడా సంపాదించిపెట్టే అవకాశం స్టాక్ మార్కెట్కు మాత్రమే ఉందనడంలో ఎలాంటి సందేహం లేదు. * చెప్పానుగా..రిస్క్ కూడా ఎక్కువే... ఒక్కోసారి ప్రతికూల పరిస్థితులు షేర్ ధరను పడగొడితే సంపాదించడం మాట అటుంచి పోగొట్టుకునే అవకాశాలే ఎక్కువగా ఉంటాయి. అయితే మనం కొనే షేర్/షేర్ల నుబట్టి కూడా ఇది ఆధారపడి ఉంటుంది. ఏ చెత్తపడితే ఆచెత్త షేర్ ను కొనేయకూడదన్న ప్రాథమిక సూత్రాన్ని మర్చిపోకూడదు. దీనికి సంబంధించి మళ్ళీ మరోసారి విడమర్చి చెబుతా..డిపాజిట్లు, స్టాక్ మార్కెట్ పెట్టుబడుల్లో మనం ఏది ఎంచుకుంటే ఎలాంటి ప్రయోజనం దక్కుతుందో అర్ధం అయిందనుకుంటా... బాగా ఆలోచించి నిర్ణయం తీసుకోవడం మీచేతుల్లోనే ఉంది.-బెహరా శ్రీనివాసరావు, స్టాక్ మార్కెట్ నిపుణులు -

ఇలా చేస్తే.. స్టాక్ మార్కెట్లో మీరే 'రాజా ది గ్రేట్'

వీటి గురించి లోతుపాతుల్లోకి వెళ్లేముందు డీమ్యాట్ ఖాతాల గురించి తెలుసుకోవాలి. కోవిడ్కు ముందు వరకూ.. అంటే 2020 మార్చి వరకు దేశంలో దాదాపు 4 కోట్ల డీమ్యాట్ ఖాతాలు ఉంటే.. కేవలం నాలుగున్నరేళ్ల వ్యవధిలో అవి 17 కోట్లు దాటేశాయి. సుమారు నాలుగు రెట్లు పెరిగాయన్న మాట.ఇలా ఖాతాలు తెరిచినవాళ్లు ఊరకనే ఉంటారా.. ఉండరు కదా.. కొంత డబ్బులు పట్టుకెళ్లి డీమ్యాట్ ఖాతాకు మళ్లించడం.. ఆ తరువాత ట్రేడ్ చేయడం మొదలెట్టారు. వీళ్లల్లో పెట్టుబడులు పెట్టేవాళ్ళు తక్కువే.. 100 కి 95 మంది తమ కష్టార్జితాన్ని ట్రేడింగ్ వైపే మళ్లిస్తున్నారు. దీనికి కారణం చాలా తక్కువ టైంలోనే ఎక్కువ సంపాదించేయవచ్చన్న అత్యాశ.సంపాదించొచ్చు.. తప్పు లేదు. మనం డిగ్రీ దాకా వచ్చామంటే ముందు అ, ఆ లు నేర్చుకుని, ఆ తర్వాత ఒక్కో తరగతి పాస్ అవుతూ వచ్చాం కదా.. మరి ఇదే సూత్రం మార్కెట్కి కూడా వర్తిస్తుందన్న ప్రాథమిక సూత్రాన్ని మరిచిపోయి.. చేతిలో డబ్బులున్నాయి కదా అని, ఒకేసారి భారీగా సంపాదించేయాలని ఉబలాటపడిపోతారు.వెంటనే యూట్యూబ్ ఛానల్ ఓపెన్ చేస్తారు. స్కాల్పింగ్ స్ట్రాటజీ తో నిమిషాల్లో అధిక లాభాలు వస్తాయనే ఓ థంబ్నెయిల్ కనిపిస్తుంది. అది బాగా అట్ట్రాక్ట్ చేస్తుంది. వెంటనే అది చూసి ట్రేడింగ్ మొదలెట్టేస్తారు. నిమిషాల్లో లాభాలు కళ్ళచూడొచ్చని ఆ పెద్ద మనిషి చెప్పింది వాస్తవమే.. కానీ అక్కడ మనం పాటించాల్సిన కొన్ని సూత్రాలు చెబుతాడు ఆ వీడియో పెద్ద మనిషి. కానీ మనోడు అవేవీ తలకెక్కించుకోడు. ఫలితం నిమిషాల్లో సంపాదించడం మాట అటుంచి.. ఉన్నది మొత్తం నిమిషాల్లో పోగొట్టుకుంటాడు.ఈతరహా వ్యక్తుల్లో రెండు రకాలు ఉంటారు.. ఒకళ్ళు పోగొట్టుకున్న దానితో కళ్ళు తెరిచి ఒళ్ళు దగ్గర పెట్టుకుని భవిష్యత్తులో ఆచితూచి వ్యవహరిస్తారు. అంటే.. అన్నీ తెలుసుకున్నాకే మళ్ళీ మార్కెట్లోకి అడుగుపెడతారు.ఇక రెండోరకం... వీళ్ళు సబ్జెక్టు నేర్చుకోవడం మాట అటుంచి.. పోగొట్టుకున్న దాన్ని మళ్ళీ ఎలాగైనా సంపాదించేయాలని ఈసారి గతంలో కంటే ఇంకొంచెం ఎక్కువ డబ్బులు తెచ్చి మార్కెట్లో పెడతారు. ఈసారి సక్సెస్ కారు. అది కూడా పోగొట్టుకుంటారు. అటు బయటకు చెప్పుకోలేక, ఇటు దుఃఖాన్ని దిగమింగుకోలేక వేదన అనుభవిస్తూ ఉంటారు. వీళ్ళు చేసిన ఒక చిన్న తప్పుకి వీళ్ళ ఆర్ధిక జీవితం అతలాకుతలం అయిపోయినట్లే.ఇలా తప్పుల మీద తప్పులు చేసేవాళ్లను ఎవరూ మార్చలేరు. వారి ఖర్మకి వారినే వదిలేయడం తప్ప. ఇప్పుడు మనం పైన ప్రశ్నించుకున్న పాయింట్లకొద్దాం.మీరు ఏ సంప్రదాయ పెట్టుబడులు పరిగణనలోకి తీసుకున్నా వాటికి మించి రెండింతలు, మూడింతలు, అంతకుమించి ఇవ్వగల సామర్ధ్యం స్టాక్ మార్కెట్కు ఉంది. మీరు చేయాల్సిందల్లా.. సరైన స్టాక్నుసెలెక్ట్ చేసుకోవడం. ముందు మీ దగ్గర పెట్టుబడి పెట్టదగ్గ సొమ్ములు ఎన్ని ఉన్నాయో చూసుకోండి. ఆ తర్వాత అందులో సగం డబ్బుల్ని మాత్రమే పెట్టుబడుల వైపు మళ్లించండి.ఉదా: మీదగ్గర ఓ రూ. 2 లక్షలు ఉన్నాయి అనుకుందాం. అందులో రూ. 1 లక్ష పెట్టుబడి పెట్టండి. అయితే ఆ లక్షతో ఏ షేర్లు కొనాలనే సందేహం రావొచ్చు. బొంబాయి స్టాక్ ఎక్స్చేంజి సెన్సెక్స్లో 30 షేర్లు ఉంటాయి. నేషనల్ స్టాక్ ఎక్స్చేంజి విషయానికొస్తే దీని ప్రామాణిక సూచీ నిఫ్టీ. దీంట్లో 50 షేర్లు ఉంటాయి. పెట్టుబడులకు వీటిని ఎంచుకోవచ్చు.ఈ షేర్లు మార్కెట్ పడినా పెద్దగా పడిపోవు. మళ్ళీ మార్కెట్లో రికవరీ రాగానే ఇవి పెరగడం మొదలెడతాయి. కాబట్టి మీరు కొన్న తర్వాత ప్రతికూల పరిస్థితుల్లో షేర్ ధర క్షీణించినా... ఆందోళన చెందాల్సిన అవసరం ఉండదు. అలాకాక తక్కువ రేటుకు వస్తున్నాయి అనో, ఎక్కువ పరిమాణంలో కొనేయొచ్చనో డబ్బులతో ప్రయోగాలు చేయకండి.ఉదా: మీదగ్గరున్న లక్షతో 10 రూపాయల లోపు ఉండే షేర్లు 10,000 రావొచ్చు. అయితే అవి ఒక రూపాయి పెరగడానికి ఒక్కోసారి ఒక సంవత్సరం కూడా పట్టొచ్చు. పైగా వాటిలో లిక్విడిటీ చాలా తక్కువ ఉంటుంది. అంటే.. మనకు డబ్బులు అవసరమైనప్పుడు వాటిని అమ్ముకుందామంటే కొనే నాథుడు ఉండదు. అలా ఇరుక్కుపోతారు.అదే మంచి లిక్విడిటీ ఉండే నిఫ్టీ, సెన్సెక్స్ షేర్లలో పెట్టుబడి పెడితే ఒకవేళ మార్కెట్ పడినా.. తర్వాత రికవరీ లో మంచి ప్రాఫిట్స్ అందిస్తాయి. ఎప్పుడు కావాలంటే అప్పుడు అమ్మి సొమ్ములు చేసుకోవచ్చు. దీనికి మీరు చేయాల్సిందల్లా.. మంచి స్టాక్ను ఎంచుకోవడం. అదెలా అన్నది మరోసారి విశ్లేషించుకుందాం.ఇతర మార్గాలతో పోలిస్తే స్టాక్ మార్కెట్లో కచ్చితంగా మంచి డబ్బులే సంపాదించవచ్చన్నది నా మాట. నాలెడ్జి లేకుండా ఇష్టమొచ్చినట్లు చేస్తేనే అసలు ముప్పంతా. అంచేత ముందు సబ్జెక్టు తెలుసుకోండి. అధిక రాబడి ఇవ్వగల సామర్ధ్యం మార్కెట్కు ఉంది. దాన్ని సరిగా ఉపయోగించుకోవడమే మీ చేతుల్లో ఉంది. ఇదొక రెండో ఆదాయ మార్గపు వనరుగా భావించి ఒక క్రమ పద్ధతిలో, అత్యాశకు పోకుండా పెట్టుబడి మార్గంగా వినియోగించుకొంటే మీరు భవిష్యత్లో 'రాజా ది గ్రేట్' అవుతారనడంలో సందేహం లేదు.-బెహరా శ్రీనివాస రావు, స్టాక్ మార్కెట్ నిపుణులు. -

సిప్తో మూడేళ్లలో రూ.10 లక్షలు.. సాధ్యమేనా?

డెట్ ఫండ్స్ ఈల్డ్ టు మెచ్యూరిటీ (వైటీఎం), యావరేజ్ మెచ్యూరిటీ అంటే ఏంటి? – చంద్ర గుణ శేఖర్డెట్ ఫండ్స్ విశ్లేషణకు వైటీఎం, యావరేజ్ మెచ్యూరిటీ రెండూ కీలక కొలమానాలు. ఫండ్ పనితీరు సామర్థ్యాలు, రిస్క్ను వీటి సాయంతో తెలుసుకోవచ్చు. వైటీఎం: మ్యూచువల్ ఫండ్ పథకం పోర్ట్ఫోలియోలో బాండ్లను గడువు తీరే వరకు కొనసాగిస్తే వచ్చే రాబడిని తెలియజేస్తుంది. ఉదాహరణకు ఒక డెట్ ఫండ్ వైటీఎం 8గా ఉంటే.. రాబడులు సుమారుగా ఆ స్థాయిలో ఉంటాయని అర్థం. కానీ, ఫండ్స్ పోర్ట్ఫోలియోలో మేనేజర్ చేసే మార్పులతో వాస్తవ రాబడులు వేరుగా ఉండొచ్చు. రోజువారీ ఎక్స్పెన్స్ రేషియో మినహాయింపులు, పెట్టుబడుల రాక, పోక ఇవన్నీ నికర రాబడులను ప్రభావితం చేస్తాయి. ఒక డెట్ ఫండ్లో ప్రస్తుత పోర్ట్ఫోలియో ప్రకారం ఎంత రాబడులు వస్తాయన్నది వైటీఎం తెలియజేస్తుంది. యావరేజ్ మెచ్యూరిటీ: ఫండ్ పోర్ట్ఫోలియోలో వివిధ బాండ్లు వివిధ కాలాలకు మెచ్యూరిటీ అవుతాయి. అన్ని బాండ్ల మెచ్యూరిటీల సగటు మెచ్యూరిటీని ఇది తెలియజేస్తుంది. ఉదాహరణకు ఒక పోర్ట్ఫోలియోలో రెండు బాండ్లు ఉండి, ఒకటి 10 ఏళ్లు, మరొకటి 5 ఏళ్లకు మెచ్యూరిటీ తీరుతుందని అనుకుందాం. అప్పుడు వీటి సగటు మెచ్యూరిటీ 7.5 ఏళ్లు అవుతుంది. ఫండ్ పోర్ట్ఫోలియో వడ్డీ రేట్ల సున్నితత్వాన్ని ఇది తెలియజేస్తుంది. యావరేజ్ మెచ్యూరిటీ ఎంత దీర్ఘకాలానికి ఉంటే అంతగా వడ్డీ రేట్ల మార్పుల ప్రభావం ఉంటుందని అర్థం చేసుకోవాలి. యావరేజ్ మెచ్యూరిటీ తక్కువగా ఉంటే ఈ ప్రభావం తక్కువ. వైటీఎం ద్వారా ఫండ్ సగటు రాబడిని, యావరేజ్ మెచ్యూరిటీ ద్వారా ఆ ఫండ్ పోర్ట్ఫోలియోపై వడ్డీ రేట్ల మార్పు ప్రభావం ఏ మేరకు ఉంటుందో తెలుసుకోవచ్చు. నా వయసు 35 ఏళ్లు. వచ్చే మూడేళ్లలో సిస్టమ్యాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్ (సిప్) ద్వారా రూ.10 లక్షలు సమకూర్చుకోవాలని అనుకుంటున్నాను. లార్జ్క్యాప్ ఫండ్స్, ఈక్విటీ సేవింగ్స్ ఫండ్స్కు ఎక్కువ పెట్టుబడిని కేటాయించాలని అనుకుంటున్నాను. ఇవి ఎక్కువ రాబడులు ఇస్తాయని విన్నాను. నా లక్ష్యానికి ఇది మెరుగైన పెట్టుబడుల వ్యూహమేనా? – జిగ్నేష్మీ లక్ష్యం రాజీపడకూడనిది అయితే, కచ్చితంగా మూడేళ్లలో రూ.10లక్షలు రావాలని కోరుకుంటుంటే.. అందుకు ఈక్విటీ పెట్టుబడుల ఎంపిక సరైనది కాదు. 2000 సంవత్సరం నుంచి చారిత్రక రాబడుల గణాంకాలను పరిశీలిస్తే.. సెన్సెక్స్లో మూడేళ్ల సిప్ రాబడి మైనస్ 15 శాతంగా ఉంది. అందుకే స్వల్పకాలానికి ఈక్విటీ పెట్టుబడులు ఎంతో రిస్క్తో ఉంటాయి. స్వల్పకాలానికి సంబంధించి ముఖ్యమైన లక్ష్యాల విషయంలో భద్రతతో పాటు, స్థిరమైన రాబడులను ఇచ్చే సాధనాలనే పరిగణనలోకి తీసుకోవాలి. కనుక ఫిక్స్డ్ ఇన్కమ్ విభాగంలో షార్ట్ డ్యురేషన్ డెట్ ఫండ్స్ను మీరు పరిశీలించొచ్చు.వీటిల్లో ఎంతో స్థిరత్వం, ఊహించతగిన రాబడులు ఉంటాయి. దీంతో మీ పెట్టుబడులు మార్కెట్ అస్థిరతలకు గురికావు. ఒకవేళ మీ లక్ష్యంలో కొంత వెసులుబాటు ఉండి, రిస్క్ తీసుకునేట్టు అయితే అప్పుడు ఈక్విటీ పెట్టుబడులు పరిశీలించొచ్చు. అది కూడా కనీసం ఐదేళ్లు, అంతకుమించిన కాలానికే ఈక్విటీలు సూచనీయం. దీర్ఘకాలంలో సిప్ రాబడులు ప్రతికూలం నుంచి సానుకూలంలోకి మారి, సంపద సృష్టికి వీలు కల్పిస్తాయి. మార్కెట్ అస్థిరతలను అధిగమించి వృద్ధిని చూపించగలవు. -

నెలవారీ సంపాదనలో పొదుపు.. ఏదైనా ఆర్థిక సూత్రం ఉందా?

నెలవారీ సంపాదనలో పొదుపు చేసిన మొత్తాన్ని.. రిటైర్మెంట్, పిల్లల విద్య, ఇల్లు కొనుగోలు తదితర లక్ష్యాలకు ఎలా కేటాయించుకోవాలి? ఇందుకు ఏదైనా ఆర్థిక సూత్రం ఉందా? – వికాస్ సింగ్మీ ఆదాయం, ప్రాధాన్యతలు, కాలవ్యవధికి అనుగుణంగా వివిధ లక్ష్యాల కోసం పొదుపు, పెట్టుబడులు నిర్ణయించుకోవాల్సి ఉంటుంది. ఒకరు తమ ఆదాయంలో కనీసం 20 శాతాన్ని పొదుపు చేసి, ఇన్వెస్ట్ చేయాలన్నది సాధారణ సూత్రం. ఈ పొదుపు మొత్తాన్ని వివిధ లక్ష్యాలకు ఎలా విభజించాలనే దానికి సార్వత్రిక సూత్రం అంటూ లేదు. వ్యక్తుల ఆదాయ పరిస్థితులు, రాబడుల ఆకాంక్షలు, లక్ష్యాలకు అనుగుణంగానే నిర్ణయించుకోవాలి.మీ ప్రాధాన్యతలు, కాలవ్యవధికి అనుగుణంగా లక్ష్యాలను స్వల్పకాలం, మధ్యకాలం, దీర్ఘకాలం అంటూ వేరు చేయండి. దీర్ఘకాలం అంటే కనీసం ఏడేళ్లు అంతకుమించిన లక్ష్యాల కోసం ఈక్విటీ సాధనాలపై దృష్టి సారించాలి. ఎందుకంటే ఇవి అద్భుతమైన రాబడులతోపాటు, కాంపౌండింగ్ ప్రయోజనాన్నిస్తాయి. 5–7 ఏళ్ల మధ్యకాల లక్ష్యాల కోసం ఈక్విటీ, డెట్ ఫండ్స్లో లేదా బ్యాలన్స్డ్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవాలి. వీటిల్లో వృద్ధి, స్థిరత్వం ఉంటుంది. 3–5 ఏళ్ల స్వల్ప కాలానికి సంబంధించిన లక్ష్యాల కోసం ఫిక్స్డ్ డిపాజిట్లు, రికరింగ్ డిపాజిట్లు, లిక్విడ్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవాలి.ఇక క్రమం తప్పకుండా అంటే ఆరు నెలలు లేదా ఏడాదికోసారి అయినా మీ పెట్టుబడులు మీ లక్ష్యాలకు అనుగుణంగానే ఉన్నాయా? అన్నది సమీక్షించుకోవాలి. లక్ష్యాలకు చేరువ అవుతున్న క్రమంలో ఈక్విటీ పెట్టుబడులను డెట్ సాధనాల వైపు మళ్లించుకోవాలి. క్రమం తప్పకుండా పొదుపు, వ్యూహాత్మక పెట్టుబడుల ద్వారా మీ ఆర్థిక లక్ష్యాలను చేరుకునే చురుకైన ప్రణాళికను ఆచరణలో పెట్టండి. నా వద్ద 2020లో కొనుగోలు చేసిన డెట్ ఫండ్స్ ఉన్నాయి. ఇప్పుడు వాటిని విక్రయిస్తే పన్ను భారం ఎలా పడుతుంది? – పి.కె గుప్తాస్థిరమైన రాబడులకు డెట్ ఫండ్స్ మంచి ఎంపిక. మీరు 2020లో డెట్ మ్యూచువల్ ఫండ్స్ కొనుగోలు చేసి, ఇప్పుడు విక్రయిస్తే వచ్చిన లాభంపై 12.5 శాతం పన్ను చెల్లించాలి. పైగా లాభంలో ద్రవ్యోల్బణం ప్రభావం తీసివేసేందుకు (ఇండెక్సేషన్) అవకాశం లేదు. డెట్ ఫండ్స్ కొనుగోలు చేసిన తేదీ, ఎంత కాలం పాటు కొనసాగించారు, ఎప్పుడు విక్రయించారనే ఆధారంగా పన్ను భారం మారిపోతుంది.2023 ఏప్రిల్ 1కి ముందు డెట్ ఫండ్స్ కొనుగోలు చేసిన వారికి ఇండెక్సేషన్ ప్రయోజనం లభిస్తుంది. కాకపోతే 36 నెలల పాటు వాటిని కొనసాగించి, 2024 జూలై 23లోపు విక్రయించిన వారికే ఈ ప్రయోజనం పరిమితం. మీ కొనుగోలు ధరలో ఇండెక్సేషన్ సర్దుబాటు జరుగుతుంది. దీంతో లాభంపై చెల్లించాల్సిన పన్ను కూడా తగ్గిపోతుంది. కాకపోతే 2023 ఏప్రిల్ 1కి ముందు కొనుగోలు చేసినప్పటికీ, 2024 జూలై 23లోపు విక్రయించని వారికి ఇండెక్సేషన్ ప్రయోజనం కోల్పోయినట్టే.దీంతో గతంతో పోల్చితే డెట్ ఫండ్స్ లాభాలపై ప్రస్తుత పన్ను ఆకర్షణీయంగా లేదు. కాకపోతే మరింత కాలం పాటు డెట్ ఫండ్స్లో పెట్టుబడులు కొనసాగించడం ద్వారా సంప్రదాయ ఫిక్స్డ్ డిపాజిట్ల కంటే అధిక రాబడులు పొందేందుకు అవకాశం ఉంటుంది. ఎఫ్డీలపై వడ్డీ ఏటా పన్ను పరిధిలోకి వస్తుంది. డెట్ ఫండ్స్లో విక్రయించినప్పుడే లాభంపై పన్ను అమల్లోకి వస్తుంది. -

నిమ్మకాయ, పచ్చిపసుపుతో సిద్ధు భార్య కేన్సర్ ఖతం: నిపుణుల హెచ్చరికలివే!

మాజీ క్రికెటర్, కాంగ్రెస్ నేత నవజ్యోత్ సింగ్ సిద్ధూ ఇటీవల కీలక విషయాన్ని ప్రకటించిన సోషల్ మీడియాలో సంచలనంగా మారారు. తన భార్య నవజ్యోత్ కౌర్ సిద్ధూ స్టేజ్-4 కేన్సర్ని విజయవంతంగా ఓడించిందని మీడియా సమావేశంలో ప్రకటించారు. కేవలం వైద్యులమీదే ఆధారపడకుండా కొన్ని ప్రత్యేక మైన చికిత్సా పద్దతులను అవలంబించామని క్రమశిక్షణ, కఠినమైన జీవనశైలి,ఆయుర్వేద పద్ధతులు, ఆహార నియమాలతో తీవ్రమైన స్టేజ్-4 కేన్సర్నుంచి బయటపడినట్టు వెల్లడించారు. ముఖ్యంగా నిమ్మరసం, పచ్చి పసుపు, యాపిల్ సైడర్ వెనిగర్, వేపాకులు, తులసి వంటి వాటి ద్వారా కేన్సర్ మహమ్మారిని జయించినట్టు ప్రకటించడం చర్చకు దారి తీసింది. మరి కేవలం స్ట్రిక్ట్ డైట్ మాత్రమే క్యాన్సర్ రికవరీకి సహాయపడుతుందా? నిపుణులు ఏమంటున్నారు?కొన్నాళ్ల క్రితం కేన్సర్ బారిన పడిన నవజ్యోత్ కౌర్ చికిత్స తీసుకుంది. తగ్గిపోయిందని అనుకున్నారు. కానీ కుమారుడి పెళ్లి తర్వాత స్టేజ్-3 రూపంలో తీవ్రంగా మళ్లీ వచ్చింది. చికిత్స తీసుకున్నా ఫలితం లేదు సరికదా మరింత ముదిరింది. కేవలం 5 శాతం మాత్రమే చాన్స్ ఉందని, కోలుకోవడం కష్టం అని వైద్యులు తేల్చేశారు. కానీ కఠినమైన ఆహార నియమాలు, జీవన శైలి మార్పులతో ఆమె క్యాన్సర్ను ఓడించిందని, అయితే ఇది దగ్గర డబ్బు ఉన్నందున కాదు, క్రమశిక్షణ, ఆహార నియమాలను పాటించి 40 రోజుల తర్వాత ఆసుపత్రి నుండి డిశ్చార్జ్ అయ్యిందంటూ సోషల్మీడియా ద్వారా వెల్లడించారు సిద్దూ. ఆమె ఇపుడు వైద్యపరంగా కేన్సర్ను ఓడించిందని సిద్దూ విలేకరుల సమావేశంలో తెలిపారు. ఉపవాసం ప్రాముఖ్యత, చక్కెర , కార్బోహైడ్రేట్లు లేని ఆహారం కేన్సర్ను దూరం చేస్తుందన్నారు. ఆమె తన రోజును నిమ్మరసంతో ప్రారంభించేదని, పచ్చి పసుపు తినేదని, ఆపిల్ సైడర్ వెనిగర్, వేపాకులు, తులసి లాంటి తీసుకునేదన్నారు. ఇంకా సిట్రస్ పండ్లు,గుమ్మడికాయ, దానిమ్మ, ఉసిరి, బీట్రూట్ , వాల్నట్స్ వంటి రసాలు ఆమె రోజువారీ ఆహారంలో భాగంగా ఉండేవన్నారు.My wife is clinically cancer free today ….. pic.twitter.com/x06lExML82— Navjot Singh Sidhu (@sherryontopp) November 21, 2024అందరికీ వర్తించదు: నిపుణుల హెచ్చరిక కేన్సర్ చికిత్సలో పోషకాహార పాత్ర కీలకమైనదే, కానీ అది మాత్రమే రికవరీకి ఆహారం మాత్రమే సరిపోదని హెచ్చరిస్తున్నారు. వ్యాధినుంచి కోలుకోవడానికి ఆహారం గణనీయంగా తోడ్పడుతుంది. కానీ కీమోథెరపీ, రేడియేషన్ లేదా శస్త్రచికిత్స వంటి సాంప్రదాయ చికిత్సలకు ఎంతమాత్రం సరిపోదు. కేన్సర్ బహు ముఖమైంది. తీవ్రతను బట్టి, కేన్సర్ కణాలను నాశనం చేయడానికి పలు చికిత్సల కలయిక అవసరం అంటున్నారు వైద్య నిపుణులుఅలాగే ఉపవాసం కేన్సర్ రోగులకు ఉపవాసం అస్సలు పనికిరాదని, కేన్సర్ రోగులను ఇంటర్మిటెంట్ ఫాస్టింగ్, లేదా ఉపవాసంలో ఉంచడం నేరమంటున్నారు మరికొందరు నిపుణులు. ఇది కోలుకోవడానికి అవసరమైన పోషకాహారాన్ని నిరోధిస్తుందన్నారు.తక్కువ-గ్లైసెమిక్ డైట్, న్యూట్రాస్యూటికల్స్ గ్లూకోజ్-ఆధారిత కేన్సర్లలో చికిత్సల సామర్థ్యాన్ని పెంచగలవని డాక్టర్ మల్హోత్రా ట్వీట్ చేశారు. అయితే అందరికీ ఇది వర్తించదన్నారు. కేన్సర్ రకం, దశ ఆధారంగా, జీవక్రియ అవసరాలకు అనుగుణంగా ఉండేలా ఆహార ప్రణాళికలను రూపొందించుకోవాలి. ముఖ్యంగా రోగులు ఆంకాలజిస్టులు, డైటీషియన్ల సలహాలను తీసుకోవాలని డాక్టర్ మల్హోత్రా జోడించారు.కేన్సర్నుంచి బయటపడాలంటే.. తొలి దశలోనే గుర్తించడం,కేన్సర్ రకం, లక్షణాలతో పాటు అత్యాధునిక చికిత్స, రోగి విల్ పవర్, ఆహార నియమాలు, రోగి శారీరక, మానసిక స్థితి, కుటుంబ సభ్యుల సహకారం, మద్దతు ఇవన్నీ కీలకమైనవి. -

రూ.1.5 కోట్లు వచ్చాయి.. ఎక్కడ ఇన్వెస్ట్ చేయాలి?

ఒక ప్రాపర్టీ అమ్మగా రూ.1.5 కోట్లు వచ్చాయి. వచ్చే 12 ఏళ్ల వరకు వీటితో నాకు అవసరం లేదు. కనుక వీటిని ఈక్విటీల్లో ఇన్వెస్ట్ చేద్దామని అనుకుంటున్నాను. నేను సహేతుక స్థాయిలో రిస్క్ తీసుకోగలను. ఏ తరహా మ్యూచువల్ ఫండ్స్ పథకాలు ఎంపిక చేసుకోవాలి? రూ.1.5 కోట్లను మొత్తం ఎన్ని నెలల కాలంలో ఈక్విటీల్లోకి మళ్లించాలి? నిఫ్టీ మిడ్క్యాప్ 150 ఇండెక్స్ మాదిరి ఇండెక్స్ ఫండ్స్ ఎంపిక చేసుకోవచ్చా? – రాజన్ప్రాపర్టీ అమ్మగా వచ్చిన రూ.1.5 కోట్లు.. మీ మొత్తం సంపద విలువలో 50–60 శాతంగా ఉంటే కనుక, ఇక్కడి నుంచి మూడేళ్ల కాలంలో ఈక్విటీల్లో ఇన్వెస్ట్ చేసుకోవాలి. మీరు ఇన్వెస్ట్ చేసిన వెంటనే మార్కెట్ ఓ పది శాతం మేర పడిపోతే అప్పుడు భావోద్వేగ పరమైన రిస్క్ సులభంగా అధిగమించేందుకు ఇలా చేయాలి. ఒకవేళ మీరు చెప్పిన రూ.1.5 కోట్లు మీ మొత్తం సంపదలో కేవలం 10–15 శాతంగానే ఉంటే అప్పుడు ఆరు నెలల నుంచి ఏడాది కాలంలో పలు వాయిదాలుగా ఈక్విటీ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవచ్చు.12 ఏళ్ల కాలం ఈక్విటీ పెట్టుబడులకు అనుకూలమైనది. కనుక మీ పెట్టుబడుల్లో 20–50 శాతం మేర మిడ్క్యాప్, స్మాల్క్యాప్, మైక్రోకాŠయ్ప్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవచ్చు. అదే సమయంలో లార్జ్క్యాప్ ఫండ్స్కు ఎక్కువ మొత్తం కేటాయించుకోవడం వల్ల అనిశ్చిత సమయాల్లో పోర్ట్ఫోలియోకి స్థిరత్వం ఉంటుంది. నిఫ్టీ మిడ్క్యాప్ 150 ఇండెక్స్ ఫండ్ మంచి ఆప్షన్. ఇది ప్యాసివ్ పథకం.కనుక నిఫ్టీ మిడ్క్యాప్ 150 ఇండెక్స్లోని కంపెనీల్లో ఇన్వెస్ట్ చేస్తుంది. యాక్టివ్గా పనిచేసే మిడ్క్యాప్, స్మాల్క్యాప్ ఫండ్స్ను సైతం పరిగణనలోకి తీసుకోవచ్చు. యాక్టివ్, ప్యాసివ్ ఫండ్స్ మిశ్రమంగా ఉండడం పోర్ట్ఫోలియోకి మంచిది. సరైన యాక్టివ్ ఫండ్స్ను ఎంపిక చేసుకోవడం కష్టంగా అనిపిస్తే, అప్పుడు ప్యాసివ్ ఫండ్స్కు పరిమితం కావొచ్చు. ఒకే సూచీని అనుసరించి పనిచేసే వివిధ ఇండెక్స్ ఫండ్స్ ఎన్ఏవీల్లో వ్యత్యాసం ఎందుకు ఉంటుంది? – వేణుగోపాల్ఒకే సూచీని అనుసరించి ఇన్వెస్ట్ చేసే వివిధ ఇండెక్స్ ఫండ్స్ అన్ని ఒకేసారి కాకుండా వివిధ సమయాల్లో ప్రారంభమవుతుంటాయి. ఉదాహరణకు 2000 సంవత్సరంలో ప్రారంభమైన ఇండెక్స్ ఫండ్ ఎన్ఏవీ.. 2022లో ప్రారంభమైన ఇండెక్స్ ఫండ్తో పోల్చితే 22 ఏళ్ల కాలం పాటు వృద్ధి చెందుతూ వచ్చింది. కనుక దీర్ఘకాలంగా పనిచేస్తున్న ఇండెక్స్ ఫండ్స్ ఎన్ఏవీ ఎక్కువగా ఉంటుంది. ఎన్ఏవీ రూ.10 అయినా లేక రూ.100 అయినా ఇండెక్స్ పనితీరు ఆధారంగానే రాబడులు ఉంటాయని అర్థం చేసుకోవాలి. ఇండెక్స్లో ఎంత శాతం మేర మార్పు వచ్చిందన్నదే ముఖ్యంగా చూడాలి కానీ, ఎన్ఏవీ కాదు. సెన్సెక్స్ 10 శాతం పెరిగితే అప్పుడు సెన్సెక్స్లో ఇన్వెస్ట్ చేసే వివిధ ఫండ్స్ ఎన్ఏవీ రూ.10, రూ.100గా ఉన్నప్పటికీ అవి కూడా 10 శాతమే పెరిగి ఉంటాయ్. కనుక ఎన్ఏవీతో సంబంధం లేకుండా ఇండెక్స్ ఆధారితంగా పథకం ఎన్ఏవీలో వృద్ధి ఉంటుంది.ఇదీ చదవండి: పాన్ కార్డ్ కొత్త రూల్.. డిసెంబర్ 31లోపు తప్పనిసరి! -

పన్ను ఎగవేతను పట్టించే చట్టాలివే.. తస్మాత్ జాగ్రత్త!

పన్ను తప్పకపోవచ్చు. అలాంటప్పుడు కట్టడమే.. నాగరిక పౌరుల బాధ్యత. కట్టాల్సిన పరిస్థితి ఏర్పడినప్పుడు పన్ను చెల్లించకపోవడమే ‘ఎగవేత’. ఈ ‘ఎగవేత’ సముద్రంలో ఎందరో గజ ఈతగాళ్లను ఏరిపారేసిన చట్టాలున్నాయి. దాని ఊసెత్తకండి. ఎన్నెన్నో మార్గాలు.ఆదాయాన్ని చూపించకపోవడం, ఆదాయం తక్కువ చేయడం, పన్ను చెల్లించకపోవటం, తప్పుడు లెక్కలు చూపడం, లెక్కలు రాయకపోవడం, స్మగ్లింగ్, దొంగ కంపెనీలు, తప్పుడు బిల్లులు, బ్లాక్ వ్యవహారాలు .. ఇలా శతకోటి మార్గాలు. కొన్ని పరిశ్రమ రంగాల్లో అవకాశం ‘ఎండమావి’లాగా ఎదురుచూస్తుంది. సినిమా రంగం, రియల్ ఎస్టేట్, కొన్ని వస్తువుల ఉత్పత్తిలో, బంగారంలో, షేరు మార్కెట్, వ్యవసాయం, బెట్టింగ్, పందాలు, అస్తవ్యస్తమైన రంగాలు.. ఇలా ఎన్నో. చట్టాన్ని అనుసరించడానికి ఒకే మార్గం. రాచమార్గం ఉంటుంది. అతిక్రమించడానికి అన్నీ అడ్డదార్లే.ఆదాయపు పన్ను చట్టం ప్రకారం.. 1. తనిఖీ చేయడం 2. సమన్లు ఇవ్వటం 3. పిలిచి ఎంక్వైరీ చేయడం 4. సెర్చ్ 5. సీజ్ చేయడం 6. సర్వే చేయడం 7. ఇతరులను కూడా ఎంక్వైరీ చేయడం 8. సాక్ష్యాలను సేకరించటం 9. పన్ను కట్టించడం (కక్కించడం) 10. వడ్డీ, రుసుములు, పెనాల్టీ విధించడం 11. జైలుకి పంపడం ఇలా ఎన్నో విస్తృత అధికారాలు ఉన్నాయి.బినామీ వ్యవహారాల చట్టం.. ఇది సునామీలాంటి చట్టం. బినామీ వ్యవహారాల ద్వారా పన్ను ఎగవేత చేస్తుంటారు. ఈ చట్టం ప్రకారం అధికార్లకు నోటీసులు ఇవ్వడం, ఎంక్వైరీలు, వ్యవహారంలో ఉన్న ఆస్తులను జప్తు చేయడం మొదలైన అధికారాలు ఉన్నాయి. ఫారిన్ ఎక్స్చేంజ్ మేనేజ్మెంట్ చట్టం ప్రపంచంలో జరిగే వ్యవహారాల మీద నిఘా ఉంటుంది. విదేశీయులతో వ్యవహారాలు, ఎక్స్చేంజ్ వ్యవహారాలు, అనుమతులు లేకుండా ఆస్తుల సేకరణ, ఆస్తులను ఉంచుకోవడం, వ్యవహారాలు చేయడం, వాటి ద్వారా లబ్ధి పొందడం .. ఇలాంటి వాటిపై అధికార్ల వీక్షణం తీక్షణంగా ఉంటుంది. అన్యాయంగా వ్యవహారాలు చేస్తే, తప్పులు చేస్తే ఉపేక్షించదు ఈ చట్టం. అతిక్రమణ జరిగితే ‘అంతే సంగతులు’ .. శంకరగిరి మాన్యాలు పట్టాల్సిందే.మనీలాండరింగ్కి సంబంధించిన చట్టం.. అక్రమంగా పొందిన డబ్బుని దాచి.. కాదు దోచి.. దాని మూలాలను భద్రపర్చి.. పన్ను కట్టకుండా.. లెక్కలు చూపకుండా .. దానికి ‘లీగల్’ రంగు పూసే ప్రయత్నమే మనీలాండరింగ్. ఈ ప్రక్రియ చట్టవిరుద్ధం. ఇందులో ఎందరో బడాబడా బాబులు ఇరు క్కుని జైలు పాలయ్యారు. హవాలా వ్యవహారాలు మొదట్లో హల్వాలాగా ఉంటాయి. హలీంలాగా నోట్లో కరిగిపోతాయి. కానీ అవి చాలా డేంజర్. అలవాట్లకు బానిస అయి, తాత్కాలిక ఆర్థిక ఒత్తిళ్లకు తలవంచి ‘లంచావతారం’గా మారిన వారు ఉద్యోగాలు కోల్పోయి.. ఉనికినే కోల్పోయారు. కాబట్టి, సారాంశం ఏమిటంటే ‘ఎండమావి’ భ్రమలో పడకండి. చక్కటి ప్లానింగ్ ద్వారా చట్టప్రకారం సరైన దారిలో వెళ్లే ప్రయత్నం చేయండి.పన్నుకు సంబంధించిన సందేహాలు ఏవైనా ఉంటే పాఠకులు business@sakshi.comకు ఈ–మెయిల్ పంపించగలరు. -

రూ.12 లక్షలు ఉన్నాయి.. ఎక్కడ ఇన్వెస్ట్ చేయాలి?

నా వద్ద రూ.12 లక్షలు ఉన్నాయి. ఐదేళ్ల కాలానికి ఇన్వెస్ట్ చేయాలనుకుంటున్నాను. ఈ మొత్తాన్ని ఎక్కడ, ఏ విధంగా ఇన్వెస్ట్ చేసుకోవచ్చు? – సుర్జిత్ సింగ్ఇప్పటి వరకు ఈక్విటీల్లో ఇన్వెస్ట్ చేయకపోతే అగ్రెస్సివ్ హైబ్రిడ్ ఫండ్స్ను ఎంపిక చేసుకోవచ్చు. ఇవి 65 శాతం వరకు ఈక్విట్లీలో, మిగిలిన మొత్తాన్ని ఫిక్స్డ్ ఇన్కమ్ సాధనాల్లో ఇన్వెస్ట్ చేస్తుంటాయి. మూడింట ఒక వంతు డెట్ సాధనాల్లో పెట్టుబడులు పెట్టడం వల్ల రాబడుల్లో స్థిరత్వం ఉంటుంది. మార్కెట్ల పతనాల్లో అచ్చమైన ఈక్విటీ పథకాల మాదిరి, ఈ ఫండ్స్ మరీ అంత నష్టాలను నమోదు చేయవు. ఇక మీ వద్దనున్న రూ.12లక్షలను ఈ ఫండ్స్లో ఒకే విడతలో పెట్టేయకూడదు.12 నెలసరి సమాన వాయిదాల్లో ఇన్వెస్ట్ చేసుకోవాలి. దీనివల్ల కొనుగోలు వ్యయం సగటుగా మారుతుంది. ఈక్విటీ ఆటుపోట్లను తట్టుకునేందుకు సాయపడుతుంది. ఒకే విడత రూ.12 లక్షలు ఇన్వెస్ట్ చేశారనుకోండి.. ఆ తర్వాత ఈక్విటీలు 20 శాతం పడిపోయినా నష్టం ఎక్కువగా ఉంటుంది. దాంతో ఆందోళనకు గురికావొచ్చు. ఏడాది కాలం పాటు సిప్ రూపంలో రూ.12 లక్షలను ఇన్వెస్ట్ చేయడం వల్ల విశ్వాసం కూడా పెరుగుతుంది.ప్రస్తుత మార్కెట్ పరిస్థితుల్లో లార్జ్క్యాప్, లార్జ్ అండ్ మిడ్క్యాప్ విభాగంలో ఏ పథకాలను ఎంపిక చేసుకోవాలి. – శిల్పారామన్దీర్ఘకాలంలో ఏ విభాగం మంచి పనితీరు చూపిస్తుందన్నది ఊహించడం కష్టం. ఈక్విటీల్లో పెట్టుబడులు పెడుతున్నప్పుడు కాల వ్యవధి కనీసం ఐదేళ్లకు తగ్గకుండా ఉండాలి. కొన్ని సందర్భాల్లో లార్జ్క్యాప్ కంపెనీలు మంచి పనితీరు చూపిస్తాయి. కొన్ని సందర్భాల్లో మిడ్క్యాప్ స్టాక్స్ మంచి ప్రదర్శన చేస్తాయి.కొన్ని సందర్భాల్లో స్మాల్క్యాప్ ఇంకా మంచి రాబడులను ఇస్తుంటాయి. కనుక అన్నింటిలో ఇన్వెస్ట్ చేసే ఫ్లెక్సీక్యాప్ ఫండ్ ఎంపిక చేసుకోవడం మంచిది. ఫ్లెక్సీక్యాప్ ఫండ్స్కు ఏ విబాగంలో అయినా ఇన్వెస్ట్ చేసే స్వేచ్ఛ ఉంటుంది. మార్కెట్ సైకిల్లో ఒక విభాగం మంచి పనితీరు, మరో విభాగం బలహీన పనితీరు చూపిస్తున్న సందర్భాల్లో ఫ్లెక్సీక్యాప్ పథకంతో ఆ సైకిల్ను అధిగమించగలరు. -

IT Return: పొరపాటు జరిగిందా? రిటర్న్ని రివైజ్ చేసుకోవచ్చు..

ఒరిజినల్ రిటర్ను వేశారు. వెరిఫై కూడా అయింది. కానీ మీరు ఆ రిటర్నుని చెక్ చేసుకుంటే, ఏవైనా పొరపాట్లు జరిగి ఉండొచ్చు. వాటిని సరిదిద్దుకుని రివైజ్డ్ రిటర్న్ దాఖలు చేయడానికి మీకు అవకాశం ఉంటుంది. సాధారణంగా ఎటువంటి పొరపాట్లు జరుగుతాయంటే .. » కూడిక, తీసివేతల్లో తప్పులు » ఆదాయం మర్చిపోవడం.. పరిగణనలోకి తీసుకోకపోవడం » ఆదాయం లెక్కించడంలో పొరపాటు జరగడం » మినహాయింపులు, తగ్గింపులు మొదలైనవి మర్చిపోవడం » ట్యాక్స్ లెక్కింపులో తప్పులు » టీడీఎస్లో పొరపాట్లు » అడ్వాన్స్ ట్యాక్స్ చెల్లించినవి మర్చిపోవడం » మినహాయింపు మొదలైనవాటిని తప్పుగా, ఎక్కువగా క్లెయిమ్ చేయడం » బ్యాంకు అకౌంటు వివరాలు తప్పుగా ఇవ్వడం » ఒక ఫారంనకు బదులుగా మరొక ఫారం వేయడంసెక్షన్ 139(5) ప్రకారం మీరు మీ ఒరిజినల్ రిటర్నుని రివైజ్ చేసుకోవచ్చు. రివైజ్డ్ రిటర్న్ అంటేనే ఒరిజినల్ రిటర్న్కి బదులుగా అని .. మరొక రకంగా ‘రిప్లేస్మెంట్’ అని చెప్పవచ్చు. ఇలా వేయడంలో గతవారం చెప్పినట్లుగా రూ. 1,000/5,000 చెల్లించనవసరం లేదు. మీరు సకాలంలో వేసినట్లే. అయితే, పన్ను కట్టాల్సి ఉంటే పన్నుతో పాటు వడ్డీ చెల్లించాలి.ఎప్పటిలోగా ఈ రిటర్ను వేయొచ్చు.. మీరు వేసిన ఒరిజినల్ రిటర్నుకి సంబంధించి అసెస్మెంట్ ఆర్డర్లు వచ్చేలోగా లేదా 2024 డిసెంబర్ 12లోగా .. (ఈ రెండింటిలో ఏది ముందు అయితే అది). గడువుతేదీ తర్వాత రిటర్ను వేసిన వాళ్లు కూడా రివైజ్డ్ రిటర్ను వేయొచ్చు. ఇలా ఎన్నిసార్లు రివైజ్ చేయొచ్చు .. అంటే ఎన్నిసార్లయినా రివైజ్ చేయొచ్చు. ఎటువంటి ఆంక్షలు, పరిమితులు లేవు. అలా అని మాటిమాటికీ చేయకండి.రివైజ్ చేయాల్సిన అవసరం వస్తే ఈ కింది జాగ్రత్తలు తీసుకోండి సుమా.. » మళ్లీ పొరపాటు జరగకుండా జాగ్రత్త తీసుకోండి » సమగ్రంగా అన్ని వివరాలు సేకరించండి » రివైజ్ రిటర్న్ ఆప్షన్ను ఎంచుకోండి » సరైన ఐటీఆర్ను ఎంచుకోండి » ఒరిజినల్ రిటర్ను వివరాలన్నీ ఇవ్వాలి లేదా అప్లోడ్ చేయాలి » మిగతా పద్ధతంతా షరా మామూలేమనంతట మనమే రివైజ్ చేస్తున్నాం. మళ్లీ మళ్లీ చేయడం సబబు కాదు. సమంజసం కాదు. రివైజ్ చేయడానికి కారణాలు సాంకేతికపరమైనవి, చిన్న చిన్నవైతే ఫర్వాలేదు. కానీ పెద్దవి అయితే మాత్రం మీ రివైజ్డ్ రిటర్నుని స్క్రూటినీ కోసం సెలెక్ట్ చేసే అవకాశం ఉంది. కాబట్టి తగిన జాగ్రత్త తీసుకోండి. పన్నుకు సంబంధించిన సందేహాలు ఏవైనా ఉంటే పాఠకులు business@sakshi.com కు ఈ–మెయిల్ పంపించగలరు. -

సంసారం.. ఆర్ధిక చదరంగం!

హైదరాబాద్కు చెందిన మనీషా (30) పెళ్లయి ఏడాది కూడా కాలేదు. అప్పుడే భర్తతో ఆమెకు వాదోపవాదాలు నిత్య కృత్యంగా మారాయి. అది కూడా ఆర్ధిక అంశాలపైనే. పెళ్లికి రెండేళ్ల ముందు నుంచే మనీషా దంపతులు ఒకరికొకరు పరిచయస్థులు. ఎన్నో అంశాలపై గంటల తరబడి మాట్లాడుకున్న వారే. ‘‘అతడి గురించి నాకు అంతా తెలుసనుకున్నా. కానీ, ఆర్థిక అంశాల నిర్వహణ గురించి ఎప్పుడూ మాట్లాడుకున్నది లేదు. అక్కడే మేము తప్పటడుగు వేశామని అనిపిస్తోంది’’ అన్నది మనీషా అంతరంగం. వైవాహిక బంధం చిరకాలం వర్ధిల్లాలంటే దంపతుల మధ్య చక్కని అవగాహన, పరస్పర గౌరవం, అభిమానం ఉంటే సరిపోతుందని అనుకుంటాం. కానీ, ఆర్థిక అవగాహన కూడా ఉండాలన్నది నిపుణుల సూచన. తమకు ఏ ఆహారం అంటే ఇష్టం, తమకు నచ్చే సినిమాలు, మెచ్చే పర్యాటక ప్రాంతాలు.. ఇలా మూడు ముళ్లకు ముందే ముచ్చట్లు ఎన్నో చెప్పుకోవడం, పరస్పర ఇష్టాలు పంచుకోవడం చేస్తుంటారు. కానీ, ఆర్థిక అంశాలు, భవిష్యత్ ఆర్ధిక లక్ష్యాల గురించి చర్చించుకునే వారు బహుశా చాలా తక్కువగా ఉంటారు. ఇలా చేయకపోవడం వల్ల ఎలాంటి ప్రతికూలతలు ఎదురవుతాయో మనీషా ఉదంతం చెబుతోంది. అందుకే వైవాహిక బంధంలోకి అడుగు పెట్టడానికి ముందే భవిష్యత్ ఆర్ధిక పథంపై మనసు విప్పి చర్చించుకోవడం ఎంతో అవసరం. దీని ప్రాధాన్యతను తెలియజెప్పే కథనమే ఇది... మారుతున్న పరిస్థితులు.. ఆర్ధిక విభేదాలు వైవాహిక బంధంలో చిచ్చుపెట్టే ప్రమాదం లేకపోలేదు. ఆర్థికంగా అప్పుల పాలై, బయట పడే మార్గం తోచక సామూహిక ఆత్మహత్య చేసుకున్న కుటుంబాలు ఎన్నో ఉన్నాయి. అమెరికాకు చెందిన ‘జిమెనెజ్ లా ఫర్మ్’ చేసిన అధ్యయనంలో.. ఆ దేశంలో 29% విడాకులకు ఆర్ధిక విభేదాలే కారణం అవుతున్నట్టు తెలిసింది. అమెరికా స్థాయిలో ప్రస్తుతం మన దేశంలో బంధాల విచ్ఛిన్నానికి ఆర్ధిక అంశాలు కారణం కాకపోవచ్చు. కానీ, ఇటీవలి కాలంలో మనదేశంలోనూ మహిళల ఆర్ధిక సాధికారత మెరుగుపడుతూ వస్తోంది. పెళ్లయిన తర్వాత వృత్తి, ఉద్యోగ, వ్యాపారాల్లో కొనసాగేందుకు యువతరం మహిళలు ఆసక్తి చూపిస్తున్నారు. ఆర్థిక అంశాల్లో వారు పురుషులకు ఏ మాత్రం తక్కువ కాదు. కనుక ఆర్ధిక అంశాలపైనా దంపతుల మధ్య ఏకాభిప్రాయం, పరస్పర అంగీకారాలు ముఖ్యమే. చర్చించుకోవడమే మెరుగైన మార్గం వివాహం తర్వాత ఆర్ధిక విభేదాలు పొడచూపకూడదని అనుకుంటే, అందుకు ఎలాంటి జంకు లేకుండా ‘మనీ’ గురించి సౌకర్యంగా మాట్లాడుకోవడమే మంచి పరిష్కారం. ‘‘దంపతుల్లో చాలా మంది ఆర్ధిక అంశాల గురించి మాట్లాడుకోవడానికి సంకోచిస్తుంటారు. డబ్బు మనిషనో లేదా ఆధిపత్యం చెలాయిస్తున్నారనో పొరపడతారన్నది వారి ఆందోళన. కానీ విడాకులకు ఆర్ధిక అంశాలు ప్రధాన కారణంగా ఉంటున్నాయి. కనుక ఈ అంశాలపై చర్చించుకోవడం ఎంతో ముఖ్యం’’ అని ఫిన్సేఫ్ ఎండీ మృణ్ అగర్వాల్ పేర్కొన్నారు. ఒక వ్యక్తి ఆర్ధిక నిర్ణయాలను అప్పటి వరకు కలిగి ఉన్న ఆర్ధిక అవగాహనే నిర్ణయిస్తుంది. తమ నిర్ణయాలను గౌరవించే, ఏకీభవించే భాగస్వామిని గుర్తించడం వైవాహిక బంధం విజయవంతానికి కీలకమని నిపుణుల సూచన. విల్లా, కారు తదితర ఆకాంక్షలు ఏవైనా ఉన్నాయా? ఎప్పటిలోపు వాటిని సాధించాలని అనుకుంటున్నారు? వివాహం తర్వాత తొలి ప్రాధాన్యం ఏ లక్ష్యానికి? వినోదం, విహారానికి ఎక్కువ ఖర్చు చేయాలని అనుకుంటున్నారా? డబ్బు విషయంలో బాధ్యతగా ఆలోచిస్తున్నారా? చక్కదిద్దుకోవాల్సిన ఆర్ధిక ప్రతికూలతలు ఏవైనా ఉన్నాయా? ఇలాంటి అంశాలన్నింటిపై స్పష్టత అవసరం. ‘‘ఆర్థిక అలవాట్లలో ఎంతో వ్యత్యాసం కనిపిస్తుంటుంది. ఒకరు ఎంతో పొదుపరి అయి ఉంటారు. మరొకరు ఖర్చు చేయడంలో ఆనందాన్ని వెతుక్కుంటూ ఉంటారు. ఇది వివాదానికి దారితీస్తుంది. కొన్ని విభేదాలను సులభంగానే పరిష్కరించుకోవచ్చు. కానీ, కొన్ని ఓ పట్టాన పరిష్కారం కావు. అందుకని ఒకరినొకరు ఆర్థిక అంశాలపై చర్చించుకొని, నిర్ణయాలను ఉమ్మడిగా తీసుకోవాలి’’ అని ఆనంద్ రాఠి వెల్త్ డిప్యూటీ సీఈవో ఫెరోజ్ అజీజ్ సూచించారు.ప్రణాళిక ప్రకారం దంపతుల మధ్య వచ్చే కలతలకు ఎవరో ఒకరు అధికంగా ఖర్చు చేయడం ప్రధాన కారణం. ఒకరు ఎంతో పొదుపుగా రూపాయి, రూపాయి కూడబెడుతుంటే, మరొకరు ఖర్చు చేయడాన్ని ఆనందిస్తుంటే వారి మధ్య ప్రశాంతత కష్టం. విభేదాలు రాక మానవు. ఖర్చు చేసే అలవాట్లు అన్నవి ఒకరి మానసిక తీరుపైనే ఆధారపడి ఉంటాయి. కొందరు షాపింగ్లో ఆనందాన్ని వెతుక్కుంటారు. సంపదతో గౌరవం వస్తుందని భావిస్తుంటారు. బ్యాంక్ ఖాతాలో సరిపడా నిధులు లేకపోయినా గొప్ప కోసం ఖరీదైన ఉత్పత్తులు కొనుగోలుకు మొగ్గు చూపిస్తుంటారు. ఒక భాగస్వామి పొదుపు, మదుపు (పెట్టుబడి)కు ప్రాధాన్యం ఇస్తుండొచ్చు. ఆర్ధిక వెసులుబాటు పరిమితంగా ఉండడం ఇందుకు నేపథ్యం కావొచ్చు. అందుకే ఆర్ధిక భద్రత దృష్ట్యా పొదుపు చేస్తుండొచ్చు. దీనికి విరుద్ధమైన ధోరణి కలిగిన భాగస్వామి తోడైనప్పుడు అది స్పర్థకు దారితీస్తుంది. ‘‘భాగస్వాములు ఇద్దరూ స్వేచ్ఛను గౌరవించుకోవాలి. అదే సమయంలో చర్చించుకుని, పరస్పర అంగీకారానికి వచ్చే పరిణతి కూడా అవసరం’’ అనేది జీవైఆర్ ఫైనాన్షియల్ ప్లానర్స్ సీఈవో రోహిత్ షా సూచన. ఏ తరహా ఆర్ధిక వ్యక్తిత్వాన్ని మీరు నచ్చుతారన్న స్పష్టత ఉండాలి. అప్పుడు కాబోయే జీవిత భాగస్వామితో ఈ అంశాలపై విస్తృతంగా చర్చించుకోవాలి. ఆర్ధిక అంశాల నిర్వహణపై మాట్లాడుకోవాలి. బడ్జెట్ ఏర్పాటు, ఆర్ధిక లక్ష్యాలను ఏర్పాటు చేసుకుని, వాటికి కట్టుబడి ఉండేలా అంగీకారానికి రావాలి. కేవలం పొదుపు అనే కాదు, జీవనశైలి అలవాట్లు, ఆనందాల కోసం భాగస్వాములు ఇద్దరూ ఆదాయంలో 10% బడ్జెట్ కేటాయించుకోవడంలో తప్పు లేదన్నది నిపుణుల సూచన. కేటాయింపులు అన్నీ పోను మిగులు ఉంటే, ఆ మొత్తాన్ని తమ అభిరుచుల కోసం ఖర్చు చేసుకోవచ్చు. ఆధిపత్యం పనికిరాదు.. మనీ విషయాల్లో ఆధిపత్య ధోరణి పనికిరాదు. డబ్బుకు సంబంధించి నిర్ణయాలు అన్నింటినీ తానే తీసుకోవాలన్న ధోరణి సరికాదు. ఈ విషయాల్లో జీవిత భాగస్వామి అభిప్రాయాలకు విలువ ఇవ్వాలి. ‘‘ఆర్ధిక అంశాల నిర్వహణ గురించి తనకు ఎంత మాత్రం తెలియదన్నది నా భర్త సమాధానం. కానీ, ఖర్చుల గురించి నేను ఎప్పుడు చెప్పాలనుకున్నా.. ఆయన కొట్టిపారేస్తుంటారు’’ అని ఢిల్లీకి చెందిన మార్కెటింగ్ నిపుణురాలు అంజలి వర్మ వాపోయారు. కేవలం పురుషులే ఆర్జనా పరులుగా ఉన్న కుటుంబాల్లో ఈ తరహా ధోరణి మరింత ఎక్కువగా కనిపిస్తుంది. భార్య విద్యావంతురాలై, గృహిణిగా కొనసాగుతున్నా, ఆమెకు ఆర్ధిక అంశాలపై అవగాహన ఉన్నా కానీ, కుటుంబ నిర్ణయాల్లో సమాన భాగస్వామ్యం కలి్పంచే తీరు అన్ని చోట్లా కనిపించదు. రాణించే మహిళలు ఉన్న చోట పురుషులు అభద్రతా భావానికి లోనవుతుంటారని, అది కలహాలకు కారణమవుతుందని నిపుణులు చెబుతున్నారు. కనుక ఆర్ధిక అంశాల్లో తమ భాగస్వామ్యం ఏ మేరకు అన్న దానిపై పెళ్లికి ముందే యువతీ, యువకులు తప్పకుండా ప్రశి్నంచుకోవాలని సూచిస్తున్నారు. ఆర్ధిక బాధ్యతలను ఎలా పంచుకుంటారని కూడా ప్రశ్నించుకోవాలి. ఇరువురి మధ్య సరైన అవగాహన కుదిరినప్పుడే ఏడడుగులు వేయడం సరైన నిర్ణయం అవుతుంది. పెట్టుబడుల ఎంపికలు పెట్టుబడుల విషయంలోనూ దంపతుల మధ్య అవగాహన, పరస్పర అంగీకారం అవసరమే. ఒకరు అధికంగా రిస్క్ తీసుకుంటే, మరొకరు పరిమిత రిస్క్ ఉన్న పెట్టుబడులకే పరిమితం కావొచ్చు. ఇందులో ఎలాంటి తప్పులేదు. ఇద్దరూ భిన్న మార్గాలను అనుసరించడం మంచి ప్రయోజనాన్ని ఇస్తుంది. దీనివల్ల మెరుగైన రాబడులకు, రక్షణ తోడవుతుంది. ఒక విధంగా ఇది ఈక్విటీ, డెట్ కలయికగా భావించొచ్చు. అయితే ఆయా అంశాలపై కాబోయే దంపతులు ఇద్దరూ చర్చించుకోవాలి. ఏఏ సాధనాలు ఎలా పనిచేస్తాయి, అందులో ఉండే రిస్్కలు, వచ్చే రాబడుల గురించి పూ ర్తి అవగాహన తెచ్చుకోవాలి. అప్పుడు సమష్టి నిర్ణయాలు తీసుకోవాలి. సరైన నిర్ణయాలు తీసుకోకపోతే దీర్ఘకాల ఆర్ధిక లక్ష్యాలకు అవరోధాలు ఏర్పడొచ్చు. అవసరం అనుకుంటే ఈ విషయంలో ఆర్ధిక సలహాదారుల సాయం తీసుకోవాలి.గోప్యత ప్రమాదకరం రుణాలు తీసుకోవడం, అప్పులతో కొనుగోళ్లు చేసే విషయాలను జీవిత భాగస్వామికి తెలియకుండా కొన్ని సందర్భాల్లో దాచి పెడుతుంటారు. ఇది విశ్వాసలేమికి దారితీస్తుంది. ఇదే మాదిరి ఎన్నో విషయాలు తనకు తెలియకుండా చేస్తుండొచ్చని భాగస్వామి సందేహించడానికి అవకాశం కలి్పస్తుంది. అందుకే ఇలాంటివి భాగస్వామికి చెప్పి చేయాలి.ధన సాయం తమ బంధువులు, స్నేహితులు, సహచర ఉద్యోగుల్లో ఎవరికైనా ఆర్ధిక సాయం చేసే ముందు, తమ ఆర్థిక అవసరాలకే మొదట ప్రాధాన్యం ఇవ్వాలి. ఇతరులకు సాయం చేయడానికి ముందు తమ ఆర్ధిక భవిష్యత్కు భరోసా కలి్పంచుకోవడం అవసరమని జీవైఆర్ ఫైనాన్షియల్ ప్లానర్స్ సీఈవో రోహిత్ షా పేర్కొన్నారు. డబ్బు సాయం తీసుకున్న వారు తిరిగి చెల్లించడంలో విఫలమైతే? పరిస్థితి ఏంటన్నది ప్రశి్నంచుకోవాలి. మరీ ముఖ్యంగా భాగస్వామికి తెలియకుండా ఇలాంటి ధన సాయాలు చేస్తే, అవి కాపురంలో కలహాలకు దారితీసే ప్రమాదం కచ్చితంగా ఉంటుంది. రుణ భారం తమకు కావాల్సిన ప్రతిదీ ఈఎంఐపై సమకూర్చుకోవడం కొందరికి అలవాటు. ఇందుకోసం క్రెడిట్కార్డు రుణాలనూ వాడేస్తుంటారు. అధిక వడ్డీలతో కూడిన రుణాలు ఊబిలోకి నెట్టేస్తాయి. ఆర్ధిక సమస్యలు ఆరోగ్యాన్ని కూడా దెబ్బతీస్తాయి. ఈ తరహా అలవాట్ల గురించి పెళ్లికి ముందే కాబోయే భాగస్వామికి చెప్పడం ఎంతో అవసరం. ఆదాయం, వ్యయాలు, పెట్టుబడుల ప్రణాళికలు, ఖర్చు చేసే అలవాట్లు, రుణాలు తదితర అంశాల గురించి సమగ్రంగా చర్చించుకోవడం, ఆర్ధిక సలహాదారుల సాయం తీసుకోవడం, పరస్పర అంగీకారం, గౌరవం, పారదర్శకత ఇవన్నీ.. వైవాహిక బంధంలో ఆర్ధిక సంక్షోభాలు రాకుండా నివారిస్తాయి. – సాక్షి, బిజినెస్డెస్క్ -

ఫండ్స్ కంటే పీఎంఎస్ నయమా?

మ్యూచువల్ ఫండ్స్లో నాకున్న పెట్టుబడులు అన్నింటినీ వెనక్కి తీసేసుకుని, తమ పీఎంఎస్లో ఇన్వెస్ట్ చేయాలని ఓ ఫిన్టెక్ యాప్ అడుగుతోంది. నేను రిటైర్మెంట్కు దగ్గర్లో ఉన్నాను. కనుక పీఎంఎస్ సేవలు వినియోగించుకోవడం సరైనదేనా? – విష్ణు నివాస్పోర్ట్ఫోలియో మేనేజ్మెంట్ సర్వీసెస్ (పీఎంఎస్) అయినా, మ్యూచువల్ ఫండ్స్ అయినా పోర్ట్ఫోలియో రక్షణ బాధ్యతలను ఫండ్ మేనేజర్ తీసుకుంటారు. పీఎంఎస్ అయితే ఇన్వెస్టర్ అవసరాలకు అనుగుణమైన సేవలను అందించగలదు. కాకపోతే పీఎంఎస్లో పెట్టుబడులకు కనీసం రూ.50 లక్షలు ఉండాలి. అదే మ్యూచువల్ ఫండ్లో అయితే రూ.100 నుంచి ఇన్వెస్ట్ చేసుకోవచ్చు. పైగా మ్యూచువల్ ఫండ్స్లో కొనసాగడం వల్ల పన్ను ప్రయోజనాలు పొందొచ్చు.ఈక్విటీ మ్యూచువల్ ఫండ్ అయితే, ఫండ్ మేనేజర్ పోర్ట్ఫోలియో పరంగా ఎన్నో లావాదేవీలు నిర్వహిస్తుంటారు. వీటిపై ఇన్వెస్టర్ ఎలాంటి పన్నులు చెల్లించాల్సిన అవసరం ఏర్పడదు. కేవలం పెట్టుబడిని వెనక్కి తీసుకున్నప్పుడే లాభంపై పన్ను చెల్లిస్తే సరిపోతుంది. అదే పీఎంఎస్ అనుకోండి.. మీ డీమ్యాట్ ఖాతా నుంచే స్టాక్స్లో లావాదేవీలు నిర్వహిస్తుంది. కనుక లావాదేవీల చార్జీలు, స్వల్ప, దీర్ఘకాల మూలధన లాభాలపై పన్నులు చెల్లించాల్సి వస్తుంది. ఇది అధిక వ్యయాలకు, పన్నులకు దారితీస్తుంది. ఫలితంగా రాబడులపై ప్రభావం పడుతుంది. ఏ పెట్టుబడి సాధనం అయినా పారదర్శకత కీలకం.మ్యూచువల్ ఫండ్స్ రోజువారీ యూనిట్ ఎన్ఏవీలను ప్రకటించాల్సిందే. నెలవారీగా తమ పోర్ట్ఫోలియో వివరాలను సైతం వెల్లడించాలి. దీంతో తాము ఇన్వెస్ట్ చేసిన ఫండ్ పెట్టుబడుల విధానం, పనితీరు ఇన్వెస్టర్లకు స్పష్టంగా తెలిసిపోతుంది. పీఎంఎస్ ఖాతాల్లో ఇదే స్థాయి పారదర్శకత ఉండదు.నాకు గడిచిన మూడేళ్లలో ఈక్విటీ పెట్టుబడులపై గణనీయమైన రాబడులు వచ్చాయి. కనుక ఇప్పుడు వీటిని విక్రయించి, లిక్విడ్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవచ్చా? – అద్వైత్మీ నిధుల అవసరాలపైనే పెట్టుబడులను లిక్విడ్ ఫండ్స్లోకి మళ్లించడం ఆధారపడి ఉంటుంది. సమీప కాలంలో (6–12 నెలలు) మీకు డబ్బులతో పని ఉంటే, ఈక్విటీ ఫండ్స్ నుంచి కొంత మొత్తాన్ని వెనక్కి తీసుకుని లిక్విడ్ ఫండ్స్లో ఇన్వెస్ట్ చేసుకోవచ్చు. అలాగే, మీ ఆర్థిక లక్ష్యానికి చేరువ అయినప్పుడు కూడా ఈక్విటీ పెట్టుబడులు వెనక్కి తీసుకుని, డెట్లో ఇన్వెస్ట్ చేసుకోవచ్చు.మీరు ఇన్వెస్ట్ చేసిన ఈక్విటీ పథకం పోటీ పథకాలతో వరుసగా మూడేళ్ల పాటు రాబడుల విషయంలో వెనుకబడి ఉంటే, అప్పుడు కూడా ఆ పథకం నుంచి పెట్టుబడులు వెనక్కి తీసుకోవచ్చు. ఏడాది, రెండేళ్ల పనితీరు ఆధారంగా ఈ నిర్ణయానికి రావద్దు. మరో ఐదేళ్ల వరకు మీకు నిధుల అవసరం లేకపోతే ఈక్విటీ పెట్టుబడులను కొనసాగించడమే సరైనది. ఎందుకంటే ఇప్పుడే వాటిని వెనక్కి తీసుకుంటే మిగిలిన ఐదేళ్ల కాలంలో మరింత రాబడులు పొందే అవకాశం కోల్పోతారు. అస్సెట్ అలోకేషన్ (డెట్–ఈక్విటీ తదితర సాధనాల మధ్య పెట్టుబడుల కేటాయింపుల ప్రణాళిక)కు అనుగుణంగా మీ పెట్టుబడుల్లో క్రమానుగతంగా మార్పులు చేసుకోవడంపై దృష్టి సారించండి.ధీరేంద్ర కుమార్, సీఈవో, వ్యాల్యూ రీసెర్చ్ -

విదేశాలకు క్లియరెన్స్ సర్టిఫికెట్ కావాలా..