breaking news

Loans

-

చేతిలో ఐఫోన్.. కారు.. అన్నీ అప్పుతో కొంటున్నవే..!

భారతీయ కుటుంబాలు మునుపెన్నడూ లేని విధంగా అప్పుల్లో కూరుకుపోతున్నాయి. పండుగ వేళ విపరీతమైన షాపింగ్, అప్పులు సులభంగా లభ్యమవుతున్న నేపథ్యంలో పర్సనల్ ఫైనాన్స్ ఇన్ఫ్లుయెన్సర్ నేహా నగర్ అప్పులపై ఆధారపడే ధోరణి పెరుగుతోందని హెచ్చరిస్తున్నారు. భారతదేశంలో 70 శాతం ఐఫోన్లు (iPhones) రుణాల ద్వారా, 80 శాతం కార్లు ఈఎంఐల ద్వారా కొంటున్ననవేనని పేర్కొన్నారు.వినియోగదారు రుణంలో ఈ పెరుగుదల భారతదేశ ఆర్థిక ప్రవర్తనలో లోతైన మార్పును ప్రతిబింబిస్తుంది. ఆదాయాల కంటే ఆకాంక్షలు వేగంగా పెరుగుతుండటంతో చాలా మంది ఆస్తులను నిర్మించడానికి బదులుగా జీవనశైలికి నిధులు సమకూర్చుకోవడానికి రుణాల వైపు మొగ్గు చూపుతున్నారు. అయితే ఇలాంటి అప్పులు చేటు చేస్తాయని నిపుణులు హెచ్చరిస్తున్నారు."ధనవంతులు ఆస్తులను నిర్మించుకోడానికి పరపతిగా రుణాలను ఉపయోగిస్తుంటే పేద, మధ్యతరగతివారు మాత్రం విలాసాలను కొనుక్కోవడానికి వాటిని ఉపయోగిస్తారు" అని ఫైనాన్స్ రచయిత రాబర్ట్ కియోసాకి (Robert Kiyosaki) తన ‘రిచ్ డాడ్ పూర్ డాడ్’ (Rich Dad Poor Dad) పుస్తకంలో ప్రముఖంగా చెప్పారు. ఆ వ్యత్యాసమే చాలా మంది మధ్య ఆదాయ వర్గాలు రాబడిని ఇచ్చే పెట్టుబడులకు బదులుగా గాడ్జెట్లు, వాహనాల వంటి క్షీణించే ఆస్తుల కోసం ఈఎంఐ (EMI) చక్రాలలో ఎలా చిక్కుకుపోతున్నారో వివరిస్తుంది. -

దీపావళి కానుక.. బ్యాంకులు అదిరిపోయే ఆఫర్లు..

బ్యాంకులు తమ వినియోగదారులకు దీపావళి ధమాకా ఆఫర్లను ప్రకటించాయి. అందులో కొత్తగా వస్తువులు కొనుగోలు చేసే వారి నుంచి పర్సనల్ లోన్లు తీసుకునే వారి వరకు బ్యాంకును అనుసరించి చాలా ఆఫర్లు అందిస్తున్నాయి. వీటిలో క్యాష్బ్యాక్ ఆఫర్లు, వడ్డీ రేట్ల తగ్గింపులు కూడా ఉన్నాయి. ఏయే బ్యాంకులు ఎలాంటి ఆఫర్లు ఇస్తున్నాయో తెలుసుకుందాం.హెచ్డీఎఫ్సీ బ్యాంక్దేశంలో అతిపెద్ద ప్రైవేట్ బ్యాంకు అయిన HDFC బ్యాంక్ కార్డులు, రుణాలు, పేజాప్, ఈజీ ఈఎంఐల్లో 10,000 కంటే ఎక్కువ ఆఫర్లను ప్రకటించింది. 9.99% వడ్డీ రేటుతో వ్యక్తిగత రుణాలు, 72 నెలల వరకు కాలపరిమితి, జీరో ఫోర్క్లోజర్ ఫీజు (రుణ మొత్తం రూ. 15 లక్షలకు పైన, కస్టమర్ సిబిల్ స్కోర్ 730 కంటే ఎక్కువ ఉంటే)ను ఆఫర్ చేస్తుంది. అక్టోబర్ చివరి వరకు 7.4% నుంచి ప్రారంభమయ్యే వడ్డీ రేట్లను ప్రకటించింది.ఈ సందర్భంగా హెచ్డీఎఫ్సీ బ్యాంక్ ఎండీ & సీఈఓ శశిధర్ జగదీషన్ మాట్లాడుతూ..‘జీఎస్టీ, వడ్డీ రేట్ల తగ్గింపు కారణంగా ఆర్థిక కార్యకలాపాలు ఊపందుకున్నాయి. రుణ వృద్ధిని వేగవంతం చేయడానికి ఇదే సరైన సమయం’ అన్నారు.ఐసీఐసీఐ బ్యాంక్గృహ రుణాలు: ప్రత్యేక ప్రాసెసింగ్ ఫీజు రూ.5,000.ఆటో రుణాలు: ప్రాసెసింగ్ ఫీజు రూ.999.క్యాష్బ్యాక్ ఆఫర్లు: ఐఫోన్ 17 కొనుగోలుపై రూ.6,000 తక్షణ క్యాష్బ్యాక్.ఎల్జీ, హైయర్, పానాసోనిక్, బ్లూస్టార్, జేబీఎల్ వంటి ఎలక్ట్రానిక్స్ బ్రాండ్ల వస్తువుల కొనుగోలుపై రూ.50,000 వరకు క్యాష్బ్యాక్, డిస్కౌంట్లు.బ్యాంక్ ఆఫ్ బరోడాగృహ రుణాలు: సున్నా ప్రాసెసింగ్ ఫీజుతో 7.45% నుంచి ప్రత్యేక వడ్డీ రేట్లు.మహిళా రుణగ్రహీతలకు, జన్ జీ(2000 తర్వాత పుట్టినవారు), మిలీనియల్స్ (40 సంవత్సరాల కంటే తక్కువ వయస్సు ఉన్నవారు)కు వడ్డీ రేటులో రాయితీలు ఇస్తోంది.ఇండస్ఇండ్ బ్యాంక్గృహ, వాహన, వ్యక్తిగత రుణాలు, ఆస్తిపై రుణాలు వంటి రుణ ఉత్పత్తులన్నింటిపై ప్రాసెసింగ్ ఫీజుపై 50% వరకు తగ్గింపు.వ్యక్తిగత రుణాలు: 10.49% నుంచి ప్రారంభమయ్యే వడ్డీ రేట్లు, రూ.50 లక్షల వరకు రుణ మొత్తాలు, 84 నెలల వరకు కాలపరిమితి ఆఫర్ చేస్తుంది.దీర్ఘకాలిక గృహ రుణాలు: రూ.10 కోట్ల వరకు రుణ మొత్తాలకు రూ.10,000 ఫ్లాట్ ప్రాసెసింగ్ ఫీజుతో పాటు పొడిగించిన కాలపరిమితులు, బ్యాలెన్స్ ట్రాన్స్ఫర్ ఆఫ్లన్లు ఉంటాయి.ఇదీ చదవండి: ఆన్లైన్ షాపింగ్.. డబ్బు మిగలాలంటే ఇలా చేయాల్సిందే.. -

రైతులకు బ్యాంకులు రుణాలు ఎందుకు ఇవ్వవంటే..

భారత ఆర్థిక వ్యవస్థకు వెన్నెముక వంటి వ్యవసాయ రంగాన్ని బలోపేతం చేయడానికి, గ్రామీణ అభివృద్ధిని పెంచడానికి వ్యవసాయ రుణాలు చాలా ముఖ్యం. కేంద్ర ఆర్థిక మంత్రి నిర్మలా సీతారామన్ బ్యాంకులను వ్యవసాయ రుణాలు పెంచాలని తరచుగా ఆదేశిస్తున్నారు. వ్యవసాయం, దాని అనుబంధ రంగాలకు సకాలంలో రుణం అందడం గ్రామీణ ఆర్థిక వ్యవస్థకు, రైతుల జీవనోపాధికి కీలకం. అయితే ఈ దిశగా కేంద్రం చేస్తున్న కృషికి అనుగుణంగా బ్యాంకులు వీటి పంపిణీని ఆశించినంతగా పెంచడం లేదు. అందుకు కొన్ని సవాళ్లను ఎదురవుతున్నాయనే వాదనలున్నాయి.నాన్-పెర్ఫార్మింగ్ అసెట్స్(NPA) భయంవ్యవసాయ రంగంలో అతివృష్టి, అనావృష్టి వంటి ప్రకృతి వైపరీత్యాలు, ప్రభుత్వాల రుణమాఫీ పథకాల ప్రకటన కారణంగా రుణాలు తిరిగి చెల్లించడంలో విఫలమయ్యే ప్రమాదం ఉంటుంది. దీని ఫలితంగా బ్యాంకులకు మొండి బకాయిలు (NPA) పెరిగే అవకాశం ఉంది. పెద్ద పరిశ్రమల మొండి బకాయిలతో పోలిస్తే రైతుల మొండి బకాయిలు తక్కువగా ఉన్నప్పటికీ బ్యాంకులకు ఇది ఆందోళనగా మిగిలిపోతుంది.రుణాల దుర్వినియోగంకొందరు రుణగ్రహీతలు వ్యవసాయం పేరుతో బంగారం తాకట్టు రుణాలు తీసుకుని వాటిని రియల్ ఎస్టేట్ లేదా ఇతర వ్యక్తిగత అవసరాలకు వినియోగించడం (ముఖ్యంగా పట్టణ ప్రాంతాల్లో) బ్యాంకు అధికారులు తనిఖీల్లో గుర్తిస్తున్నారు. దీనివల్ల రుణం పొందిన ప్రయోజనం నెరవేరకపోవడం, రాయితీ వడ్డీ పథకాలు దుర్వినియోగం అవుతున్నాయి. ఈ దుర్వినియోగాన్ని అరికట్టేందుకు ఆర్బీఐ కఠిన మార్గదర్శకాలు తీసుకువచ్చింది.పూచీకత్తు సమస్యలుచిన్న, సన్నకారు రైతులకు, కౌలు రైతులకు పట్టాదారు పాసు పుస్తకాలు లేకపోవడంతో బ్యాంకులు రుణాలు ఇవ్వడానికి నిరాకరిస్తున్నాయి. కౌలు రైతుల విషయంలో సరైన ధ్రువీకరణ వ్యవస్థ లేకపోవడంతో వారికి రుణాలు అందడం లేదు.వ్యవసాయ క్షేత్రాల పరిశీలన సవాళ్లుగ్రామీణ ప్రాంతాల్లో వ్యవసాయ రుణాల పంపిణీ తర్వాత అవి నిజంగా వ్యవసాయ అవసరాలకు వాడుతున్నారా లేదా అని తనిఖీ చేయాలి. అందుకు బ్యాంకులకు తగినంత మానవ వనరులు, మౌలిక సదుపాయాలు లేకపోవడం ఒక సమస్యగా ఉంది.రుణమాఫీ జాప్యంగత ప్రభుత్వాల హయాంలో రుణమాఫీ పథకాలు ప్రకటించినప్పటికీ వాటి అమలులో జాప్యం జరుగుతుంది. దానివల్ల రైతులు పాత రుణాలను రెన్యూవల్ చేసుకోలేకపోతున్నారు. దీని ఫలితంగా బ్యాంకులు కొత్త రుణాలు ఇవ్వడానికి నిరాకరిస్తున్నాయి.ఇదీ చదవండి: భారత రైల్వేలో అపార అవకాశాలు -

అప్పుతో ఐపీవో ఆట!

ప్రైమరీ మార్కెట్లో ఐపీవోల (పబ్లిక్ ఆఫర్) సందడి నెలకొంది. పేరొందిన కంపెనీలకే కాదు, చిన్నా చితకా పబ్లిక్ ఆఫర్లకు సైతం స్పందన అదిరిపోతోంది. పట్టణాల్లో ఇంటి వద్దకే పలు రకాల సేవలను ఆఫర్ చేసే ‘అర్బన్ కంపెనీ’ గత నెలలోనే విజయవంతంగా ఐపీవోని ముగించుకుంది. రూ.1,900 కోట్ల సమీకరణకు రాగా.. రూ.1.95 లక్షల కోట్ల విలువైన బిడ్లు వచ్చిపడ్డాయి. 103 రెట్ల స్పందన వచ్చింది. లిస్టింగ్లోనే ఇన్వెస్టర్లకు 56 శాతానికి పైగా లాభాన్నిచ్చింది. ఇదొక్క ఉదాహరణే. కొన్ని ఐపీవోలు లిస్టింగ్తోనే అదరగొడుతుండడంతో రిటైల్ ఇన్వెస్టర్లు, హెచ్ఎన్ఐల్లో (హై నెట్వర్త్ ఇన్వెస్టర్లు) లాభాల కాంక్ష ఉరకలెత్తుతోంది. రుణం తీసుకుని మరీ ఎక్కువ షేర్ల కోసం బిడ్లు వేస్తున్నారు. ఫలితంగా ఐపీవో ఫండింగ్ మార్కెట్ విస్తరిస్తోంది. ఇది గమనించిన ఆర్బీఐ ఒక వ్యక్తికి ఐపీవో రుణ పరిమితిని రూ.10 లక్షల నుంచి రూ.25 లక్షలకు పెంచుతున్నట్టు ఇటీవలి పాలసీ సమీక్షలో ప్రకటించింది. రుణంతో ఐపీవోలో పాల్గొనడం వల్ల లాభాలే కాదు, తేడా వస్తే నష్టాలనూ భరించాల్సి వస్తుంది. ఇందులో ఉండే రిస్క్ లను తెలుసుకోకుండా దూకుడు ప్రదర్శించడం ఎంత మాత్రం మంచిది కాదు. 2024–25 ఆర్థిక సంవత్సరంలో 16 బ్యాంకులు సంయుక్త్తంగా మంజూరు చేసిన ఐపీవో రుణాల మొత్తం రూ.7,748 కోట్లు. ఇందులో ఒక్క హెచ్డీఎఫ్సీ బ్యాంకే రూ.5,030 కోట్ల రుణ వితరణ చేసింది. కొన్ని బ్యాంక్లు వాటి సబ్సిడరీల రూపంలోనూ ఐపీవో ఫండింగ్ను అందిస్తున్నాయి. బ్యాంకింగేతర ఆరి్థక సంస్థలు (ఎన్బీఎఫ్సీలు), బ్రోకరేజీ సంస్థలు ఈ విభాగంలో ఇంతకంటే పెద్ద మొత్తంలోనే ఫండింగ్ను సమకూరుస్తున్నాయి. అర్బన్ కంపెనీ ఐపీవోలో నాన్ ఇనిస్టిట్యూషనల్ ఇన్వెస్టర్ (ఎన్ఐఐ) విభాగంలో 78 రెట్లు అధికంగా బిడ్లు రాగా, రిటైల్ విభాగంలోనూ 41 రెట్ల అధిక స్పందన వచ్చింది. ముఖ్యంగా ఎన్ఐఐ విభాగంలో ఎక్కువ మంది రుణంతోనే బిడ్లు వేస్తుంటారు. 2022లో ఎల్ఐసీ ఐపీవో సందర్భంగా ఎల్ఐసీ ఉద్యోగులకు ఎస్బీఐ రుణాన్ని ఆఫర్ చేసింది. ఒక్కొక్కరికీ రూ.20 లక్షల రుణాన్ని 7.10 శాతం వడ్డీపై, 60 నెలల కాల వ్యవధితో ఇచ్చేందుకు ముందుకు వచ్చింది. ఉద్యోగి, పాలసీదారుడు, రిటైల్ ఇలా మూడు విభాగాల్లోనూ షేర్లకు దరఖాస్తు చేసుకునేందుకు అవకాశం ఉండడంతో అధిక మొత్తంలో రుణాన్ని ఆఫర్ చేసింది. రుణ షరతులు, నియమాలు బ్యాంక్లు 3–6 రోజుల కాల వ్యవధికి ఐపీవో ఫండింగ్ను అందిస్తున్నాయి. వీటిపై వడ్డీ రేటు 9–15 శాతం వరకు ఉంటుంది. అదే ఎన్బీఎఫ్సీల్లో అయితే ఇంతకు రెట్టింపులో ఉంటోంది. మార్కెట్లో నగదు లభ్యత, ఈక్విటీ మార్కెట్లలో సెంటిమెంట్ తదితర అంశాలు రుణంపై వడ్డీని ప్రభావితం చేస్తుంటాయి. పైగా రుణ విలువపై ఒక శాతం వరకు ప్రాసెసింగ్ చార్జీని చెల్లించాల్సి ఉంటుంది. ఐపీవోలో వేస్తున్న బిడ్ విలువకు సరిపడా రుణాన్ని పొందలేరు. ఇన్వెస్టర్ తన వంతుగా కొంత సమకూర్చుకోవాలి. ఇది ఎంతన్నది అనేక అంశాలపై ఆధారపడి ఉంటుంది. ఏ కంపెనీ ఐపీవోకు దరఖాస్తు చేస్తున్నారు? దరఖాస్తుదారుడి గత రుణ చెల్లింపుల చరిత్ర, మార్కెట్ పరిస్థితులను బ్యాంక్లు/ఎన్బీఎఫ్సీలు పరిగణనలోకి తీసుకుంటాయి. సాధారణంగా 10–25 శాతం వరకు ఇన్వెస్టర్ తన వంతు వాటా కింద సిద్ధం చేసుకోవాలి. అప్పుడే మిగిలిన మొత్తానికి రుణం లభిస్తుంది. ‘‘రుణాన్ని 3–4 రోజుల్లో క్లియర్ చేసినప్పటికీ.. 7 రోజుల కాలానికి వడ్డీ చెల్లించాల్సిందే. లిస్టింగ్ రోజునే షేర్లను విక్రయించాలి. ఆ తర్వాత కూడా షేర్లను కొనసాగించుకోవాలంటే సొంత నిధులతోనే సాధ్యపడుతుంది. లిస్టింగ్ రోజునే ప్రిన్సిపల్ (అసలు) మొత్తాన్ని చెల్లించాలని బ్యాంక్లు కోరుతుంటాయి’’ అని జెరోదా వైస్ ప్రెసిడెంట్ మోహిత్ మెహ్రా తెలిపారు. కొన్ని బ్యాంక్లు, ఎన్బీఎఫ్సీలు లిస్టింగ్ తర్వాత కూడా ఆ షేర్లను కొనసాగించుకునేందుకు అనుమతిస్తున్నాయి. ఒకవేళ ఐపీవోలో కేటాయించిన ధర కంటే తక్కువకు లిస్ట్ అయి, నష్టాల్లో కొనసాగుతుంటే, వ్యత్యాసం మేర అదనపు నిధులు సమకూర్చాలని ఇన్వెస్టర్లను కోరతాయి. ఆ మేరకు సర్దుబాటు చేస్తే, షేర్లను వెంటనే విక్రయించనక్కర్లేదు. ఎంత రుణం?ఐపీఓలకు దరఖాస్తు చేసుకోవడానికి ఒక పాన్ నంబర్పై బ్యాంకులు, ఎన్బీఎఫ్సీల నుంచి ఇప్పుడు రూ. 25 లక్షల వరకు రుణం తీసుకోవచ్చు. గతంలో ఈ పరిమితి రూ.10 లక్షలుగానే ఉండగా ఆర్బీఐ తాజాగా పెంచింది. ఎన్బీఎఫ్సీ అనుబంధ సంస్థలున్న బ్రోకరేజీ సంస్థలు కూడా ఐపీఓ ఫండింగ్ విషయంలో ఇన్వెస్టర్లను ప్రోత్సహిస్తున్నాయి.రిస్క్ లు.. ఐపీవో ధర కంటే ఎక్కువలో లిస్టింగ్ అయితే మంచి లాభాలు కళ్లజూడొచ్చు. దీంతో తీసుకున్న రుణంపై బ్యాంక్లకు/ఎన్బీఎఫ్సీలకు అసలుతోపాటు వడ్డీని సులభంగా చెల్లించేయొచ్చు. తన వంతు ఎంతో కొంత లాభాన్ని మిగుల్చుకోవచ్చు. ఒకవేళ కేటాయించిన ధర కంటే తక్కువలో లిస్ట్ అయితే పరిస్థితి ఏంటి?. రుణం ఇచ్చిన బ్యాంక్ లేదా సంస్థ వడ్డీతోపాటు రాబట్టుకునేందుకే ప్రాధాన్యం ఇస్తుంటాయి. ఇన్వెస్టర్ లాభ, నష్టాలతో వాటికి అవసరం లేదు. కొన్ని సంస్థలు 90 రోజుల వరకు అనుమతిస్తున్నాయి కదా అని చెప్పి.. వడ్డీ చెల్లించుకుంటూ అంత కాలం పాటు ఆ షేర్లను కొనసాగించడం కూడా తెలివైన నిర్ణయం అనిపించుకోదు. ఎందుకంటే అన్ని రోజులు ఆగినప్పటికీ లాభాలు వస్తాయన్న గ్యారంటీ ఉండదు కదా?! కనుక లాభం వచ్చినా, నష్టం వచ్చినా లిస్టింగ్ రోజునాడు విక్రయించడమే సరైన విధానం అవుతుంది. ఒకవేళ షేర్లపై నష్టం బుక్ చేసుకుంటే, రుణంపై వడ్డీ రూపంలోనూ మరికొంత నష్టపోవాల్సి వస్తుంది. ఇక పెద్ద మొత్తంలో రుణం తీసుకుని ఐపీవోలో బిడ్ వేసినప్పటికీ.. షేర్లు దక్కుతాయన్న హామీ ఉండదు. 50–100 రెట్లకు పైగా స్పందన వచ్చిన ఐపీవోల్లో కేటాయింపు అవకాశాలు చాలా తక్కువ. షేర్లు దక్కకపోతే అప్పుడు ఐపీవో కోసం తీసుకున్న రుణంపై వడ్డీని సొంత జేబు నుంచి చెల్లించుకోవాల్సి ఉంటుందని ఏంజెల్వన్ అడ్వైజరీ చీఫ్ అమర్దియో సింగ్ పేర్కొన్నారు. సాధారణంగా అధిక స్పందన ఉన్న ఐపీవోల్లో అలాట్మెంట్ అవకాశాలు చాలా తక్కువ. పరిమిత స్పందన ఉన్న వాటిల్లోనే కేటాయింపు అవకాశాలు ఎక్కువ. పరిమిత స్పందన వచ్చిన ఐపీవోలు లిస్టింగ్లో మంచి లాభాలు పంచడం తక్కువ కేసుల్లోనే కనిపిస్తోంది. జొమాటో, అర్బన్ కంపెనీ తదితర ఐపీవోలు లిస్టింగ్తోనే లాభాలు పంచగా, పేటీఎం, కల్యాణ్ జ్యువెలర్స్, కార్ట్రేడ్ టెక్, ఎస్బీఐ కార్డ్ కేటాయించిన ధర కంటే తక్కువకే లిస్ట్ కావడం గమనించాలి. హ్యుందాయ్ మోటార్స్ లిస్టింగ్లో లాభాలను ఇవ్వకపోగా, కేటాయించిన ధర కంటే కిందకు పడిపోయి చాలా కాలం స్థిరీకరణకు నోచుకుంది. ఆ తర్వాత కొత్త గరిష్టాలను చూసింది. సెబీ అధ్యయనం ప్రకారం ఐపీవోల్లో హెచ్ఎన్ఐ విభాగంలో 60–75 శాతం మధ్య దరఖాస్తులకు కేటాయింపులు లభించడం లేదు. రూ.75 లక్షల నుంచి రూ.కోటి మొత్తంతో బిడ్ వేసినా ఒక్క షేరు కూడా రాని సందర్భాలు కూడా ఉంటాయి. పెద్ద మొత్తంతో బిడ్ వేసినప్పటికీ.. చివరికి కొన్ని షేర్లే అలాట్ అయిన సందర్భాల్లోనూ వచ్చే లాభం వడ్డీ చెల్లించడానికి సరిపోకపోవచ్చు. లిస్టింగ్ నాటికి మార్కెట్లలో భారీ కరెక్షన్ చోటుచేసుకుంటే, అప్పుడు కూడా నష్టాల రిస్క్ ఉంటుంది. కనుక ఇన్వెస్టర్లు రుణంపై ఐపీవోలో దరఖాస్తు చేసుకోవడానికి ముందు ఈ పరిస్థితులను సమగ్రంగా విశ్లేíÙంచుకోవాలి. తన రిస్క్ సామర్థ్యం, ఎంత మేరకు నష్టాలను భరించగలమో అర్థం చేసుకుని ముందుకు వెళ్లాల్సి ఉంటుంది. చెల్లించడంలో విఫలమైతే.. రుణం మంజూరుకు ముందుగా బ్యాంక్లు, ఎన్బీఎఫ్సీలు ఒప్పందంపై సంతకాలు చేయించుకుంటాయి. ఐపీవోలో కేటాయించే షేర్లను విక్రయించేందుకు పవర్ ఆఫ్ అటార్నీ (పీవోఏ) తీసుకుంటాయి. ఇన్వెస్టర్ నిరీ్ణత గడువులోపు షేర్లను విక్రయించి, అసలు.. వడ్డీ చెల్లించడంలో విఫలమైతే రుణం ఇచ్చిన సంస్థలు బ్రోకరేజీల ద్వారా వాటిని విక్రయించేస్తాయి. ఇన్వెస్టర్ సమకూర్చిన మార్జిన్ మనీకి మించి నష్టాలు వస్తే.. అప్పుడు మిగిలిన బకాయి రాబట్టుకోవడానికి బ్యాంకులు/ఎన్బీఎఫ్సీలు చట్టపరమైన చర్యలు చేపడతాయి.షేర్లు, ఫండ్స్పై రుణం రిటైల్ ఇన్వెస్టర్లు తమ షేర్లు, ఫండ్స్పై రుణం తీసుకుని కూడా ఐపీవోలో పాల్గొనొచ్చు. ఇందుకు బ్రోకరేజీలు, ఎన్బీఎఫ్సీలు, బ్యాంకులు సైతం అనుమతిస్తున్నాయి. మ్యూచువల్ ఫండ్స్, ఈక్విటీ షేర్ల తనఖా విలువపై 50–75% వరకు రుణం లభిస్తుంది. వడ్డీ రేటు 12–15 శాతం వరకు ఉంటుంది. ఒక్కో ఇన్వెస్టర్ గరిష్టంగా రూ.కోటి వరకు రుణం పొందేందుకు ఆర్బీఐ ఇటీవలే అనుమతించింది. హెచ్ఎన్ఐ విభాగంలో దరఖాస్తులు.. రిటైల్ ఇన్వెస్టర్లు రిటైల్ కోటాలో గరిష్ఠంగా రూ.2 లక్షల విలువైన షేర్లకు మాత్రమే బిడ్ వేయగలరు. అదే నాన్ ఇనిస్టిట్యూషనల్ ఇన్వెస్టర్ (ఎన్ఐఐ) విభాగంలో రూ.2 లక్షలకు మించి, ఎంత మొత్తానికి అయినా బిడ్ దాఖలు చేసుకోవచ్చు. ఐపీవోల్లో సాధారణంగా రిటైల్ ఇన్వెస్టర్లకు 10–35 శాతం మధ్య, ఎన్ఐఐలకు 15–35 శాతం మధ్య కోటా ఉంటుంది. ఎన్ఐఐలోనూ రెండు విభాగాలు ఉంటాయి. రూ.2–10 లక్షల వరకు బిడ్లను స్మాల్ ఎన్ఐఐ కింద పరిగణిస్తారు. మొత్తం ఎన్ఐఐ కోటాలో వీరికి మూడింట ఒక వంతు షేర్ల కోటా ఉంటుంది. మిగిలినది రూ.10 లక్షలకు మించిన బిడ్లకు రిజర్వ్ చేస్తుంటారు. – సాక్షి, బిజినెస్ డెస్క్ -

నిమిషాల్లో లోన్.. ఎస్బీఐ కీలక ప్రకటన

చిన్న, మధ్య తరహా సంస్థలకు రూ. 5 కోట్ల వరకు రుణాల కోసం.. 2023-24లో ప్రారంభించిన ఎస్ఎంఈ డిజిటల్ బిజినెస్ లోన్స్కి గణనీయంగా స్పందన లభిస్తోందని ప్రభుత్వ రంగ బ్యాంకింగ్ దిగ్గజం స్టేట్ బ్యాంక్ ఆఫ్ ఇండియా (ఎస్బీఐ) తెలిపింది.రుణ మంజూరీకు సంబంధించి టర్నెరౌండ్ సమయం కేవలం 45 నిమిషాలకు తగ్గిందని పేర్కొంది. వచ్చే అయిదేళ్లపాటు వృద్ధి, లాభదాయకత కోసం ఎంఎస్ఎంఈ రు ణాలపై మరింతగా దృష్టి పెట్టాలని నిర్ణయించినట్లు వివరించింది. సుమారు రూ. 3,242 కోట్ల విలువ చేసే 67,299 ఎంఎస్ఎంఈ ముద్రా రుణాలు కూడా ఇందులో భాగంగా ఉన్నట్లు వివరించింది.అవసరమైన వివరాలన్నీ సమర్పించాక, 10 సెకన్ల వ్యవధిలోనే, మానవ జోక్యం లేకుండా, కేవలం పది సెకన్ల వ్యవధిలోనే రుణ మంజూరు నిర్ణయాలు తీసుకునే డేటా ఆధారిత క్రెడిట్ అసెస్మెంట్ ఇంజిన్ను రూపొందించినట్లు తెలిపింది. రూ. 50 లక్షల వరకు రుణాల మదింపు కోసం లావాదేవీల చరిత్ర, జీఎస్టీ రిటర్నులనే పరిగణనలోకి తీసుకుంటూ, ఆర్థిక పత్రాలు సమర్పించాల్సిన నిబంధన నుంచి మినహాయింపునిస్తున్నట్లు బ్యాంకు పేర్కొంది.ఇదీ చదవండి: 'రేటు మరింత పెరగకముందే.. కొనేయండి': రాబర్ట్ కియోసాకి -

రూ.5,000 కోట్ల హడ్కో రుణానికి ఆమోదం

సాక్షి, అమరావతి: ఏపీఐఐసీ అనుబంధ సంస్థ రాష్ట్ర ప్రాజెక్టుల అభివృద్ధి కార్పొరేషన్ ద్వారా హడ్కో నుంచి 8.6 శాతం వడ్డీతో తీసుకున్న రూ.5,000 కోట్ల రుణానికి రాష్ట్ర మంత్రివర్గం ఆమోదం తెలిపింది. ఈ నిధులతో కర్నూలు జిల్లా ఓర్వకల్లు, వైఎస్సార్ కడప జిల్లా కొప్పర్తి, ప్రకాశం జిల్లా పామూరులో పారిశ్రామిక క్లస్టర్లను అభివృద్ధి చేయనున్నట్లు ప్రభుత్వం పేర్కొంది. ముఖ్యమంత్రి చంద్రబాబు అధ్యక్షతన శుక్రవారం సచివాలయంలో జరిగిన మంత్రివర్గ సమావేశంలో తీసుకున్న నిర్ణయాలను సమాచార శాఖ మంత్రి కె.పార్థసారథి మీడియాకు వెల్లడించారు. ఉద్యోగులకు ఇవ్వాల్సిన ‘డీఏ’ గురించి విలేకరులు ప్రస్తావించగా.. అసలు ఆ అంశంపై కేబినెట్ సమావేశంలో చర్చే జరగలేదని, దీనిపై తనకు అవగాహన లేదని మంత్రి బదులిచ్చారు. మంత్రివర్గ సమావేశం నిర్ణయాలిలా... » రాష్ట్రంలో ద్వితీయ శ్రేణి నగరాల్లో పెట్టుబడులను ఆకర్షించేందుకు ‘లిఫ్ట్ పాలసీ’ సవరణకు ఆమోదం. ఎకరం రూ.4 కోట్ల చొప్పున అర ఎకరం నుంచి నాలుగు ఎకరాల వరకు కేటాయించేలా సవరణలు. భూములు కేటాయించిన నాటి నుంచి 12 నెలల్లో వర్కింగ్ స్టేషన్ల నిర్మాణం పూర్తి చేసి మరో 12 నెలల్లో 500 మందికి ఉద్యోగాలు కల్పించాలి. » ఆంధ్రప్రదేశ్ డిస్ట్రిక్ట్ ఫార్మేషన్ రూల్స్ 1984 నిబంధన (5)కు అనుగుణంగా ఏఎస్ఆర్ జిల్లా వై.రామవరం మండలం రంపచోడవరం డివిజన్ను గుర్తేడు, వై.రామవరం మండలాలుగా విభజిస్తూ నోటిఫికేషన్ జారీకి రెవెన్యూ శాఖ ప్రతిపాదనకు ఆమోదం. 59 గ్రామాలతో గుర్తేడు, 78 గ్రామాలతో వై.రామవరం మండల కేంద్రాలుగా ఏర్పాటు కానున్నాయి. » అమరావతిలో గవర్నర్ నివాసం, దర్బార్ హాల్ నిర్మాణాన్ని రూ.212.22 కోట్లతో చేపట్టేందుకు పరిపాలన అనుమతికి ఆమోదం. సీఆర్డీఏ అథారిటీ ఇప్పటికే కన్వెన్షన్ కేంద్రాల కోసం 2.5 ఎకరాలు కేటాయించగా అదనంగా మరో నాలుగు ఎకరాలు కేటాయించి నిర్మాణాలను చేపట్టేందుకు అనుమతి. -

చనిపోయేంత కాలం బ్యాంకు నుంచి డబ్బు వచ్చేలా..

బ్యాంకు లోన్ ఇస్తే మనం ఈఎంఐ చెల్లించడం ఆనవాయితి. అయితే అందుకు పూర్తి భిన్నంగా బ్యాంకే మనకు డబ్బు చెల్లిస్తే.. అవును.. ఈ ఊహ ఎంత బావుందో కదా.. అయితే అందుకు మన ప్రాపర్టీని బ్యాంకు వద్ద తనఖా పెట్టాల్సి ఉంటుంది. దాంతో ప్రతినెల లేదా ఒకేసారి పెద్ద మొత్తంలో బ్యాంకు ద్వారా డబ్బు పొందవచ్చు. ఆ వివరాలు కింద చూద్దాం.సీనియర్ సిటిజన్ల (వృద్ధుల) కోసం బ్యాంకుల్లో కొన్ని ప్రత్యేక లోన్లు ఉంటాయి. సాధారణంగా హోమ్ లోన్లో రుణగ్రహీత బ్యాంకుకు ఈఎంఐలు చెల్లిస్తే రివర్స్ మార్టగేజ్ లోన్లో బ్యాంకులే సీనియర్ సిటిజన్కు క్రమానుగతంగా లేదా ఒకేసారి కొంత మొత్తాన్ని చెల్లిస్తాయి. దీనికి బదులుగా సీనియర్ సిటిజన్ తమ స్థిరాస్తులను బ్యాంకులో తాకట్టు (Mortgage) పెట్టాల్సి ఉంటుంది.రివర్స్ మార్టగేజ్ లోన్లు అంటే ఏమిటి?తమ సొంత ఇంట్లో ఉంటూనే ఆర్థిక అవసరాల కోసం తమ ఆస్తిపై ఉన్న విలువను నగదు రూపంలో పొందేందుకు ఈ లోన్లు వృద్ధులకు సహాయపడతాయి. ముఖ్యంగా స్థిరమైన ఆదాయం లేని వారికి ఈ లోన్ ఒక మంచి ఆదాయ మార్గంగా ఉపయోగపడుతుంది. లోన్ తీసుకున్న వ్యక్తి (రుణగ్రహీత) జీవించి ఉన్నంత కాలం లేదా ఇంట్లో నివసిస్తున్నంత వరకు లోన్ తిరిగి చెల్లించాల్సిన అవసరం ఉండదు.వాటిని బ్యాంకులు ఎలా జారీ చేస్తాయి?షెడ్యూల్డ్ బ్యాంకులు, నేషనల్ హౌసింగ్ బ్యాంక్ (NHB) వద్ద నమోదైన హౌసింగ్ ఫైనాన్స్ కంపెనీలు (HFCలు) ఈ రుణాలను అందిస్తాయి.వృద్ధులు తమ నివాస ఆస్తిని బ్యాంకులో తాకట్టు పెడతారు.బ్యాంక్ ఆ ఆస్తి విలువను అంచనా వేస్తుంది. రుణగ్రహీత వయసు, ఆస్తి విలువ, వడ్డీ రేటు ఆధారంగా ఎంత లోన్ ఇవ్వవచ్చో నిర్ణయిస్తుంది.మంజూరైన లోన్ మొత్తాన్ని రుణగ్రహీతకు నిర్ణీత పద్ధతిలో చెల్లిస్తారు.నెలవారీ, త్రైమాసిక, అర్ధ-వార్షిక లేదా వార్షిక వాయిదాలుగా చెల్లిస్తారు. (సాధారణంగా గరిష్ఠ నెలవారీ చెల్లింపు పరిమితి రూ.50,000 వరకు ఉంటుంది).లోన్ మొత్తంలో కొంత భాగాన్ని ఒకేసారి కూడా తీసుకోవచ్చు (సాధారణంగా 50% వరకు).ఈ లోన్ను రుణగ్రహీత జీవించి ఉన్నంత కాలం చెల్లించాల్సిన అవసరం లేదు. చివరి రుణగ్రహీత మరణించిన తర్వాత లోన్ అసలు, దానిపై పేరుకుపోయిన వడ్డీ మొత్తం చెల్లించవలసి వస్తుంది. వారసులు ఈ మొత్తాన్ని చెల్లించి ఆస్తిని తిరిగి తీసుకోవచ్చు లేదా ఆస్తిని అమ్మి లోన్ను సెటిల్ చేయవచ్చు.ఈ లోన్ పొందేందుకు అర్హతలేమిటి?సాధారణంగా రివర్స్ మార్టగేజ్ లోన్ పొందడానికి కింది అర్హతలు అవసరం అవుతాయి.వయసు: దరఖాస్తుదారు భారతీయ పౌరుడై ఉండాలి. 60 సంవత్సరాలు లేదా అంతకంటే ఎక్కువ వయసు కలిగి ఉండాలి.ఉమ్మడి రుణం: వివాహిత జంటల విషయంలో ఒకరు 60 ఏళ్లు పైబడినవారు, మరొకరు 55 ఏళ్ల కంటే తక్కువ కాకుండా ఉంటే ఉమ్మడి రుణగ్రహీతలుగా అర్హులు.ఆస్తి యాజమాన్యం: ఆస్తికి సంబంధించిన స్పష్టమైన టైటిల్ (Clear Title) ఉండాలి. అది ఎటువంటి అడ్డంకులు లేకుండా ఉండాలి.ఆస్తి రకం: అది స్వయం-ఆర్జితం (Self-acquired) లేదా వారసత్వంగా వచ్చిన నివాస ఆస్తి (ఇల్లు లేదా ఫ్లాట్) అయ్యి ఉండాలి.నివాసం: ఆ ఆస్తిని రుణగ్రహీత ప్రాథమిక నివాసంగా ఉపయోగించాలి.బ్యాంకులకు కలిగే ప్రయోజనాలు ఏమిటి?ఆస్తిని తాకట్టు పెట్టుకోవడం ద్వారా బ్యాంకుకు అధిక భద్రత (Security) లభిస్తుంది. రుణగ్రహీత తిరిగి చెల్లించలేకపోయినా ఆస్తిని అమ్మి లోన్ను వసూలు చేసుకునే అవకాశం ఉంటుంది. సీనియర్ సిటిజన్లకు సేవ చేయడం ద్వారా కొత్త మార్కెట్ను చేరుకోగలుగుతారు. ఈ లోన్పై వడ్డీ కాలక్రమేణా పెరుగుతూ పోతుంది. రుణ వ్యవధి ముగిసిన తర్వాత లేదా వారసులు ఆస్తిని అమ్మినప్పుడు ఈ వడ్డీతో సహా అసలు మొత్తాన్ని బ్యాంకు పొందుతుంది.కస్టమర్లకు ఎలాంటి లాభాలున్నాయి?రుణగ్రహీత తమ ఇంట్లోనే జీవించే హక్కును కలిగి ఉంటారు. లోన్ తీసుకున్నంత మాత్రాన ఆస్తి యాజమాన్యం పోదు. స్థిరమైన ఆదాయ వనరులు లేని వృద్ధులకు క్రమం తప్పకుండా ఆదాయం లభిస్తుంది. ఇది వారి రోజువారీ ఖర్చులకు, వైద్య అవసరాలకు, ఇంటి మరమ్మతులకు ఉపయోగపడుతుంది. రుణగ్రహీత జీవించి ఉన్నంత కాలం నెలవారీగా లోన్ను తిరిగి చెల్లించాల్సిన అవసరం లేదు.పన్ను ప్రయోజనాలురివర్స్ మార్టగేజ్ ద్వారా పొందిన డబ్బును ఆదాయంగా పరిగణించరు. కాబట్టి దానిపై సాధారణంగా ఆదాయపు పన్ను ఉండదు (అయితే తాకట్టు పెట్టిన ఆస్తిని బ్యాంక్ అమ్మి లోన్ రికవరీ చేసుకునే సమయంలో మూలధన లాభాల పన్ను (Capital Gains Tax) వర్తించవచ్చు). రుణగ్రహీత లేదా వారి వారసులు ఎప్పుడైనా లోన్ను ముందుగానే చెల్లించవచ్చు. చాలా బ్యాంకులు ముందస్తు చెల్లింపుకు పెనాల్టీ విధించవు.బ్యాంకులు పాటిస్తున్న నియమాలు..భారతదేశంలో నేషనల్ హౌసింగ్ బ్యాంక్ (NHB) జారీ చేసిన మార్గదర్శకాల ప్రకారం బ్యాంకులు ఈ లోన్లను అందిస్తాయి. ఇందులో గరిష్ఠ లోన్ చెల్లింపు వ్యవధి 20 సంవత్సరాలు మించకూడదు. రుణగ్రహీత ఆస్తి విలువ తగ్గకుండా దాన్ని మంచి స్థితిలో ఉంచాలి. ఆస్తి పన్నులు (Property Taxes), ఇంటి బీమా (Home Insurance) ప్రీమియంలను రుణగ్రహీత క్రమం తప్పకుండా చెల్లించాలి. బ్యాంక్ కనీసం ప్రతి ఐదేళ్లకోసారి ఆస్తి విలువను తిరిగి అంచనా వేయవచ్చు లేదా లోన్ మొత్తాన్ని సవరించవచ్చు. రుణగ్రహీత మరణించిన తర్వాత లేదా శాశ్వతంగా ఆస్తిని విడిచిపెట్టిన తర్వాత ఆరు నెలల్లోపు లోన్ మొత్తం చెల్లించాలి. రుణగ్రహీత ఆస్తి పన్నులు లేదా బీమాను చెల్లించడంలో విఫలమైతే లేదా నిరంతరంగా ఒక సంవత్సరం కంటే ఎక్కువకాలం ఇంట్లో నివసించకపోతే బ్యాంకు లోన్ను రద్దు (Foreclosure) చేయవచ్చు.ఇదీ చదవండి: బంగారం ధరల తుపాను.. తులం ఎంతంటే.. -

పాకిస్తాన్కు చీప్గా అప్పు ఇస్తున్నది ఈ దేశమే..

నగదు కొరతతో బాధపడుతున్న పాకిస్తాన్ (Pakistan) ఇతర దేశాలు, అంతర్జాతీయ సంస్థల సహాయంపై తీవ్రంగా ఆధారపడుతుంది. ముఖ్యంగా యునైటెడ్ స్టేట్స్, చైనా, అంతర్జాతీయ ద్రవ్య నిధి (IMF) కీలక భూమిక వహిస్తున్నా, మరో ముస్లిం దేశమైన సౌదీ అరేబియా కూడా పాకిస్తాన్కు స్థిరమైన ఆర్థిక మద్దతును అందిస్తోంది.తక్కువ వడ్డీకే రుణాలుసౌదీ అరేబియా (Saudi Arabia) పాకిస్తాన్కు కేవలం 4 శాతం వడ్డీకే రుణాలు అందిస్తోంది. ఇది చైనా, ఇతర అంతర్జాతీయ రుణదాతలతో పోల్చితే చాలా తక్కువ. సౌదీ రుణాల వడ్డీ రేటు చైనాకు చెల్లించే నగదు డిపాజిట్ వడ్డీ కంటే మూడింట ఒక వంతు మాత్రమే. విదేశీ వాణిజ్య రుణాల ఖర్చుతో పోలిస్తే కూడా సౌదీ రుణ ఖర్చు సగం కంటే తక్కువ.పాకిస్తాన్ రుణాలను సకాలంలో తిరిగి చెల్లించకపోయినా, సౌదీ అరేబియా అదనపు రుసుములు లేకుండా ప్రతి సంవత్సరం రుణ గడువును పొడిగిస్తోంది. ప్రస్తుతం పాకిస్తాన్కు సౌదీ అరేబియా ఇచ్చిన 2 బిలియన్ డాలర్ల రుణం గడువు డిసెంబర్లో ముగియనుంది. అయితే సౌదీ ఆర్థిక మంత్రిత్వ శాఖ దీన్ని మళ్లీ పొడిగించాలనే యోచనలో ఉంది.ఐఎంఎఫ్ ప్రోగ్రాం కింద పాకిస్తాన్కు సౌదీ అరేబియా ఇచ్చిన మరో 3 బిలియన్ డాలర్ల రుణానికి వచ్చే ఏడాది జూన్లో గడువు ముగుస్తుంది. పాకిస్తాన్ తన బాహ్య ఆర్థిక లోటును పూడ్చుకోవడానికి ఈ రుణాన్ని తీసుకుంది.ఇదీ చదవండి: అమెరికా పెంచితే మేం రద్దు చేస్తాం..! -

కారు రుణాలు వద్దు బాబోయ్!

జీఎస్టీ రేట్ల తగ్గింపు నేపథ్యంలో తమ కారు రుణం రద్దు చేయాలని కోరుతూ బ్యాంక్లకు అభ్యర్థనలు పెరిగిపోతున్నాయి. 1,200సీసీ వరకు సామర్థ్యం కలిగిన కార్లను 28 శాతం నుంచి 18 శాతం జీఎస్టీ శ్లాబు కిందకు మారుస్తూ జీఎస్టీ కౌన్సిల్ నిర్ణయం తీసుకోవడం తెలిసిందే. వీటితోపాటు 40 శాతం శ్లాబులోకి మార్చినప్పటికీ, అదనపు లెవీలు లేకపోవడంతో ఖరీదైన కార్ల ధరలు సైతం తగ్గనున్నాయి.ఈ నెల 22 నుంచి కొత్త రేట్లు అమల్లోకి రానున్నాయి. ఇప్పటికే పలు ప్రముఖ ఆటోమొబైల్ కంపెనీలు కార్ల ధరలను తగ్గిస్తున్నట్టు ప్రకటించాయి. ఒక్కో కారుపై రూ.3 లక్షల వరకు ధర తగ్గనుంది. దీంతో ఇప్పటికే కార్ల కొనుగోలుకు రుణ ఆమోదాలను పొందిన కస్టమర్లు బ్యాంక్ శాఖలను సంప్రదిస్తున్నారు. జీఎస్టీ కొత్త రేట్లు అమల్లోకి వచ్చిన తర్వాతే కారు కొనుగోలు చేసుకుంటామని బ్యాంక్ అధికారులకు తెలియజేస్తున్నారు. ఈ విషయాన్ని ప్రభుత్వరంగ బ్యాంక్ సీనియర్ అధికారి ఒకరు వెల్లడించారు. రుణాన్ని రద్దు చేసుకోవడం వల్ల నష్టపోయే దాని కంటే జీఎస్టీలో మార్పుల ఫలితంగా ఒక్కో కారుపై తగ్గే ధర అధికంగా ఉంటున్నట్టు చెప్పారు. దీంతో కొత్త రేట్లు అమల్లోకి వచ్చిన తర్వాత తిరిగి రుణానికి దరఖాస్తు చేసుకోవాలనే యోచనలో కస్టమర్లు ఉన్నట్టు తెలిపారు. హైఎండ్ వేరియంట్స్ పట్ల ఆసక్తికారు డీలర్లు ఇప్పటికే జారీ చేసిన ఇన్వాయిస్లకు సంబంధించి పాత జీఎస్టీ రేట్లు అమలవుతాయని పరోక్ష పన్నుల కేంద్ర మండలి (సీబీఐసీ) సీనియర్ అధికారి ఒకరు స్పష్టం చేవారు. దీని ప్రకారం సెప్టెంబర్ 22 నుంచి జారీ చేసే ఇన్వాయిస్లకు కొత్త రేట్లు అమలవుతాయని తెలుస్తోంది. ధరలు తగ్గడంతో మరిన్ని ఫీచర్లు ఉన్న మెరుగైన మోడళ్లకు వెళ్లాలని కొందరు కొనుగోలు దారులు భావిస్తుండడం గమనార్హం. ప్రస్తుతం కార్లపై 28 శాతం జీఎస్టీతోపాటు, వాటి సామర్థ్యానికి అనుగుణంగా ఒక శాతం నుంచి 22 శాతం వరకు కాంపన్సేషన్ సెస్సును అమలు చేస్తున్నారు. దీంతో నికర రేటు 29% నుంచి 50 శాతం మధ్య ఉంటోంది. సెపె్టంబర్ 22 నుంచి 1,200 సీసీ సామర్థ్యం మించని పెట్రోల్, 1,500 సీసీ సామర్థ్యం మించని డీజిల్ కార్లపై 18 శాతం జీఎస్టీ రేటు, అంతకుమించిన వాటికి 40 శాతం రేటు అమల్లోకి రానుంది.ఇదీ చదవండి: సెస్ల లక్ష్యం నీరుగారుతోందా? -

ఈఎంఐ.. విలాసమే.. విలాపమై!

‘అప్పు’డే తెల్లారిందా.. పాత సినిమాలో ఒక డైలాగ్. మిలేనియల్స్ (1981–96 మధ్య పుట్టినవారు).. జెన్ జీ (1997–2012 మధ్య జన్మించినవారు).. పరిస్థితి ఇలాగే ఉంది. అనవసరా లు, విలాసాల కోసం విపరీతంగా అప్పులు చేసేస్తున్నారు. లోన్యాప్లు.. సులభ వాయిదాలు.. వారిని ‘ఈజీగా’ అప్పుల బాట పట్టేలా చేస్తున్నాయి. ‘అప్పు చేయడం రోగం.. తీర్చకపోవడం ప్రమాదకరం అనేది గుర్తించకపోతే సమస్యలు తప్పవు’ అంటున్నారు నిపుణులు.క్రెడిట్ ఇన్ఫర్మేషన్ కంపెనీ ‘ట్రాన్స్ యూనియన్ సిబిల్’ ప్రకారం.. ఈ ఏడాది మార్చి 31 నాటికి దేశంలో వ్యక్తిగతంగా రుణాలు తీసుకున్న వారు (యునిక్ ఇండివిడ్యువల్ బారోవర్స్) 28 కోట్ల మంది. ఆర్బీఐ లెక్కల ప్రకారం.. వ్యక్తిగత రుణాలు లేదా వ్యాపారం కోసం లేదా ఇతర అవసరాల కోసం రుణాలు తీసుకునేవారి సంఖ్యతోపాటు, తీసుకునే మొత్తం కూడా పెరిగింది. 2018 మార్చి నాటికి తలసరి రుణం రూ.3.41 లక్షలు ఉంటే 2023 మార్చికి రూ.3.8 లక్షలకు, 2025 మార్చి నాటికి రూ.4.77 లక్షలకు పెరిగింది.కనీసం 3 రుణాలతో..ఫిన్టెక్ సంస్థల వంటి బ్యాంకింగేతర ఆర్థిక సంస్థలు (ఎన్బీఎఫ్సీ) చిన్నచిన్న మొత్తాల్లో ఇచ్చే రుణాలను జెన్ జీ, మిలేనియల్స్ ఎక్కువగా తీసుకుంటున్నారు. రూ.50వేల కంటే తక్కువ రుణాల్లో.. ఈ సంస్థలు ఇచ్చినవే 84.3 శాతం. ముఖ్యంగా ఇలా రుణం తీసుకుంటున్నవారిలో సుమారు 10 శాతం మంది సమయానికి చెల్లించడం లేదట. మరీ ముఖ్యంగా.. గత త్రైమాసికంలో ఇలా రుణం తీసుకున్నవారిలో 66 శాతానికిపైగా అప్పటికే కనీసం 3 రుణాలు తీసుకుని ఉన్నారని ఆర్బీఐ చెబుతోంది.అనవసర ఖర్చులకు 29 శాతం‘భారత్ ఎలా ఖర్చు చేస్తోంది: వినియోగదారుల వ్యయాల తీరుతెన్నులపై లోతైన అధ్యయనం’ పేరుతో కన్సల్టింగ్, ఫైనాన్షియల్ అడ్వైజరీ సేవల్లో ఉన్న పీడబ్ల్యూసీ ఇండియా సహకారంతో ఫిన్స్ టెక్ సాఫ్ట్వేర్ కంపెనీ పర్ఫియోస్ ఇటీవల ఒక నివేదికను రూపొందించింది. 30 లక్షల మంది టెక్–ఫస్ట్ వినియోగదారుల లావాదేవీల సమాచారాన్ని, వారు చేసే ఖర్చులను పరిశీలించింది.⇒ ప్రజలు చేసే మొత్తం వ్యయంలో హంగులు, ఆర్భాటాలు వంటి అనవసర ఖర్చులకు చేసేది 29 శాతం ఉంటోంది. ఈ ఖర్చుల్లో 62 శాతం కంటే ఎక్కువ ఫ్యాషన్, వ్యక్తిగత సంరక్షణ వస్తువుల షాపింగ్కు చేస్తున్నారు.⇒ తప్పనిసరి ఖర్చులకు చేసే వ్యయం 39% కాగా, అవసరాలకు 32% ఖర్చు చేస్తున్నారు. ⇒ అన్ని నగరాల్లోనూ వ్యక్తులు తమ ఆదాయంలో 33 శాతానికి పైగా నెల వాయిదాల (ఈఎంఐ) చెల్లింపులకు కేటాయిస్తున్నారు.ఈఎంఐ.. ఆదాయాన్ని మింగేస్తూనెల వాయిదాలు (ఈఎంఐలు).. చాలా ఆకర్షణీయంగా కనిపిస్తాయి. కానీ, దీర్ఘకాలంలో ప్రమాదకరమైనవి. ఎప్పుడు ఎంత ఖర్చు పెడుతున్నామో తెలీదు. – ఇందులోని మరో ముఖ్యమైన విషయం. ఈఎంఐల మాటున ఉండే వడ్డీ. ⇒ ఒకేసారి చెల్లించకుండా భవిష్యత్తులో చెల్లించడం వల్ల.. భవిష్యత్తు లక్ష్యాలు, ఖర్చులు, అత్యవసర పరిస్థితులు ఎదురైనప్పుడు అప్పులు చేయాల్సిన దుస్థితి దాపురిస్తుంది.⇒ ఉద్యోగం పోయినా.. తక్కువ జీతం వచ్చే ఉద్యోగా నికి మారినా.. ఏదైనా అనారోగ్య సమస్యలాంటిది వచ్చి ఆర్థిక అత్యవసర పరిస్థితి వచ్చినా.. ఈఎంఐలు గుదిబండలా మారతాయి. ఒకటికి మించి ఈఎంఐలు ఉంటే ప్రతినెలా తీవ్రమైన ఒత్తిడి ఉంటుంది.జీరో కాస్ట్ ఈఎంఐచాలామంది ‘జీరో కాస్ట్ ఈఎంఐ’ ఉందిగా అని ఈ మధ్య విచ్చలవిడిగా ఖర్చు చేస్తున్నారు. పేరుకే జీరోకానీ, ఇది కూడా ఖరీదైనదే. ⇒ చాలా సందర్భాల్లో ఆయా కంపెనీలు / వేదికలు ప్రాసెసింగ్ ఫీజు వసూలు చేస్తాయి.⇒ ఈ లావాదేవీ జరిగిన తరువాత.. ఒకవేళ మనకు ఏదో విధంగా డబ్బు చేతికి అంది ఆ అప్పు తీర్చేద్దామంటే కుదరదు. ముందస్తు చెల్లింపులమీద చార్జీ ఉంటుంది. ⇒ మామూలు ఈఎంఐలానే, ఏదైనా ఒక్క నెలలో చెల్లింపు చేయలేకపోయినా.. ఆలస్యంగా చేసినా.. మొత్తం బకాయిపై వడ్డీ చెల్లించాలి. అలాగే ఆ రుణం తీసుకున్నప్పటి నుంచి జరిపే అలాంటి అన్ని లావాదేవీలపైనా వడ్డీ చెల్లించాలి. ఇలాంటి రకరకాల చార్జీల భారం పడుతుంది.⇒ ఆలస్యంగా చెల్లించడం వల్ల క్రెడిట్ స్కోర్పైనా ప్రభావం పడుతుంది.ఏమిటి పరిష్కారం?ఏది కొనాలని అనిపించినా.. ఒక 10 నిమిషాల పాటు ఆలోచించాలి. మూడు ప్రశ్నలు వేసుకోవాలి.⇒ ఇది అత్యవసరమా? లేక విలాసం కోసం కొంటున్నానా?⇒ దీనిపై చేస్తున్న ఖర్చు నెలవారీ బడ్జెట్ను ఎలా ప్రభావితం చేస్తుంది?⇒ ఇది లేకుండా నేను ఉండలేనా?ఈ ప్రశ్నలకు మీ మనసు చెప్పే సమాధానాలతో మీరు సంతృప్తి చెందాక కొనుగోలు చేయాలా వద్దా అనే నిర్ణయం తీసుకోండి.⇒ వస్తువుల్లో కాకుండా మనుషుల్లో.. అనుబంధాలు, ఆప్యాయతలు, స్నేహాలలో ఆనందాన్ని వెతుక్కోవడం మొదలుపెట్టండి. అంతిమంగా.. అప్పు లేదా ఈఎంఐలు మీ జీవితాన్ని శాసించకుండా చూసుకోండి. ఆనందం, విలాసం కావాల్సిందే.. కానీ, దాని కోసం మీ ఆర్థిక హద్దులు దాటకండి.. పులిని చూసి నక్క వాతలు పెట్టుకున్న చందంగా ఇతరులను చూసి నిర్ణయాలు తీసుకోకండి.ఈఎంఐ.. తత్వం అర్థమై..ఈఎంఐల తత్వం తెలిసిన వాళ్లు వీటికి కొత్త రూపాలు ఇచ్చారు. అవి..⇒ ఎండింగ్ మై ఇన్కమ్ లేదా ఎంప్టీయింగ్ మై ఇన్కమ్ లేదా ⇒ ఈటింగ్ మై ఇన్కమ్ (నా ఆదాయాన్ని తినేస్తోంది)⇒ ఎవ్రీ మంత్ అయామ్ బ్రోక్ (ప్రతినెలా నన్ను ఏడిపిస్తోంది)⇒ ఎక్స్క్యూజ్ మై ఇగ్నోరెన్స్ (నా అజ్ఞానాన్ని మన్నించు)⇒ ఎండ్లెస్ మంత్లీ ఇన్కన్వీనియన్స్ (అంతులేని నెలవారీ అసౌకర్యం)⇒ ఎవ్రీ మంత్ ఇంటరప్టెడ్ (ప్రతినెలా అంతరాయం) ⇒ ఎవ్రీ మంత్ ఇన్ డెటెడ్ (ప్రతినెలా అప్పులు) -

బంగారం విలువపై 90 శాతం లోన్

ప్రైవేటు రంగంలోని సౌత్ ఇండియన్ బ్యాంక్ ‘ఎస్ఐబీ గోల్డ్ ఎక్స్ప్రెస్’ పేరుతో కొత్త బంగారం రుణ పథకాన్ని ప్రారంభించింది. బంగారం విలువపై 90% వరకు రుణాన్ని ఈ పథకం కింద పొందొచ్చు. రూ.25,000 నుంచి రూ.25 లక్షల వరకు రుణం, గరిష్టంగా మూడేళ్ల కాలానికి తీసుకోవచ్చు.ఎంఎస్ఎంఈలు, నాన్ ఎంఎస్ఎంఈలు, చిన్న సంస్థలు తమ వ్యా పార విస్తరణ, మూలధన అవసరాల కోసం రుణాలు తీసుకోవచ్చని సౌత్ ఇండియన్ బ్యాంక్ ప్రకటించింది. ఎలాంటి రహస్య చార్జీల్లేకుండా, పారదర్శకంగా ఈ రుణ పథకం ఉంటుందని తెలిపింది. మొత్తం ప్రక్రియ డిజిటల్గా పూర్తవుతుందని, మొదటిసారి రుణం తీసుకునే వారు కూడా అర్హులేనని పేర్కొంది.ఇదీ చదవండి: 9K గోల్డ్ గురించి తెలుసా?: రేటు ఇంత తక్కువా.. -

క్రెడిట్ హిస్టరీ లేదని లోన్ రిజెక్ట్ చేయొచ్చా? ఆర్థిక శాఖ స్పష్టత

క్రెడిట్ స్కోర్, హిస్టరీ అనేది బ్యాంకులు, ఇతర రుణ సంస్థల నుంచి లోన్ పొందడంలో కీలకంగా మారింది. అయితే తొలిసారి రుణం కోసం దరఖాస్తు చేసుకునేవారికి ఎలాంటి క్రెడిట్ హిస్టరీ ఉండదు. ఇలాంటి వారికి క్రెడిట్ హిస్టరీ లేదన్న కారణంతో లోన్ మంజూరు చేయకుండా రుణ సంస్థలు తిరస్కరిస్తాయన్న ఆందోళన ఉంటుంది. దీనికి సంబంధించి తాజాగా రిజర్వ్ బ్యాంక్ ఆఫ్ ఇండియా వైఖరిని కేంద్ర ఆర్థిక శాఖ స్పష్టం చేసింది.మొదటిసారి రుణగ్రహీతలకు క్రెడిట్ హిస్టరీ లేనందున రుణ దరఖాస్తును తిరస్కరించరాదని ఆర్థిక శాఖ స్పష్టం చేసింది, ఇటీవల పార్లమెంటులో ఒక ప్రశ్నకు సమాధానంగా ఆర్థిక మంత్రిత్వ శాఖ సహాయ మంత్రి పంకజ్ చౌదరి క్రెడిట్ స్కోర్ కు సంబంధించిన అనేక అంశాలను స్పష్టం చేశారు. సిబిల్ నివేదికలు, క్రెడిట్ రిపోర్టులను జారీ చేయడానికి అధీకృత ఏజెన్సీలు, మొదటిసారి రుణానికి దరఖాస్తు చేయడానికి క్రెడిట్ హిస్టరీ తప్పనిసరా వంటి వాటిపై స్పష్టత ఇచ్చారు.2025 జనవరి 6న ఆర్బీఐ విడుదల చేసిన మాస్టర్ డైరెక్షన్ ప్రకారం, అన్ని క్రెడిట్ ఇన్స్టిట్యూషన్లు (CI) తమ విధానాల్లో ఈ అంశాన్ని పరిగణనలోకి తీసుకోవాలి. ఆర్బీఐ పేర్కొన్న ప్రకారం, కనీస క్రెడిట్ స్కోరు అవసరం లేదు. అంటే ఆర్బీఐ ఎలాంటి క్రెడిట్ స్కోరు నిర్దేశించలేదు. కాబట్టి బ్యాంకులు తమ సొంత వాణిజ్య పరమైన విధానాల ఆధారంగా రుణ దరఖాస్తులను పరిశీలించవచ్చు. -

అంత తక్కువ వడ్డీ అంటే అనుమానించాలి కదా?

సాక్షి, సిటీబ్యూరో: హైదరాబాద్ నగర శివార్లలోని తెల్లాపూర్లో ఉంటున్న ఓ వ్యక్తి తాను ముంబైలో ఉంటున్నట్లు ఆన్లైన్లో ప్రచారం చేసుకున్నాడు. ఫిన్పెయిర్ పేరుతో వెబ్సైట్ ఏర్పాటు చేసి వ్యాపారాభివృద్ధికి రుణం ఇస్తానంటూ ఎర వేశాడు. నమ్మి ముందుకు వచ్చిన నగర వ్యాపారి నుంచి రూ.1.5 కోట్లు స్వాహా చేశాడు. ఈ మేరకు కేసు నమోదు చేసుకున్న సిటీ సైబర్ క్రైమ్ పోలీసులు నిందితుడు డి.నాగరాజును అరెస్టు చేసినట్లు డీసీపీ దార కవిత శుక్రవారం వెల్లడించారు.తెల్లాపూర్ రోడ్డులోని హోనర్ వివాంటీస్లో నివసించే నాగరాజు ఆన్లైన్లో ఫిన్ పెయిర్ సొల్యూషన్స్ ప్రైవేట్ లిమిటెడ్ అనే సంస్థను ఏర్పాటు చేశాడు. దీనికోసం ఓ వెబ్సైట్ను రూపొందించిన ఇతగాడు అందులో ఇది ముంబై కేంద్రంగా పని చేస్తున్నట్లు పేర్కొన్నాడు. వివిధ రకాలైన వ్యాపారులను వారి వ్యాపారాభివృద్ధి కోసం తక్కువ వడ్డీకి రుణాలు ఇస్తామంటూ ఆన్లైన్ వేదికగా ప్రచారం చేశాడు.నగరానికి చెందిన ఓ వ్యాపారి (39) ఆన్లైన్లో వచ్చిన ఈ ప్రకటన చూసి ఆకర్షితుడయ్యాడు. తనకు రుణం కావాలంటూ ఆ ప్రకటనలో పొందపరచగా...అది చూసిన నాగరాజు 2023 జూన్లో సదరు వ్యాపారిని సంప్రదించాడు. వ్యాపారి పూర్వాపరాలు, రుణం అవసరాలను తెలుసుకున్న నాగరాజు భారీ మొత్తం తక్కువ వడ్డీకి ఇవ్వడానికి అంగీకరించాడు. ఆపై వివిధ రకాలైన రుసుముల పేరు చెప్పి ఆ ఏడాది నవంబర్ నుంచి దశల వారీగా రూ. కోటీ 55 లక్షలు స్వాహా చేశాడు.అప్పటి నుంచి త్వరలో రుణం మంజూరై ఖాతాలో పడుతుందంటూ నమ్మబలుకుతున్నాడు. ఎట్టకేలకు మోసపోయానని తెలుసుకున్న బాధితుడు సిటీ సైబర్ క్రైమ్ ఠాణాలో ఫిర్యాదు చేయడంతో కేసు నమోదైంది. దీన్ని దర్యాప్తు చేసిన ఇన్స్పెక్టర్ కె.సతీష్ రెడ్డి నేతృత్వంలోని బృందం నిందితుడిని అరెస్టు చేసింది. ఇతడు ఇలాంటి నేరాలు ఇంకా ఏవైనా చేశాడా? అనే కోణంలో దర్యాప్తు చేస్తోంది. -

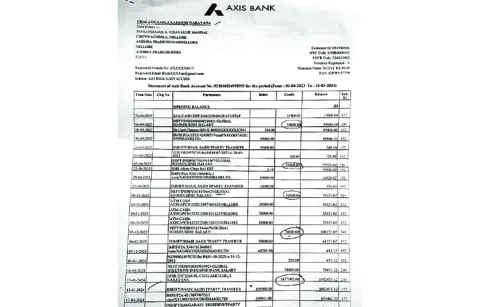

‘కుబేర’ తరహాలో టీడీపీ నేతల భారీ స్కామ్

సాక్షి ప్రతినిధి, నెల్లూరు: కొందరు టీడీపీ నేతలు, ఆ పార్టీ సానుభూతిపరుడైన ఓ జర్నలిస్టు కలిసి గిరిజనులను అడ్డం పెట్టుకుని ప్రైవేటు బ్యాంకు నుంచి పెద్దఎత్తున రుణాలు తీసుకుని మోసగించిన ఘటన ఆదివారం వెలుగులోకి వచ్చింది. ఇటీవల విడుదలైన కుబేర సినిమాను తలపించే రీతిలో ఈ భారీ స్కామ్ జరిగింది. నెల్లూరు జిల్లాకు చెందిన 56 మంది గిరిజనుల పేరిట రూ.10.60 కోట్లను టీడీపీ నేతలు కాజేసినట్టు వెలుగులోకి రాగా.. ఈ మొత్తం దాదాపు రూ.20 కోట్లపైనే ఉండొచ్చని అంచనా వేస్తున్నారు. నెల్లూరులోని యాక్సిస్ బ్యాంక్ ద్వారా జరిగిన ఈ కుంభకోణంలో బ్యాంక్ అధికారుల పాత్రపైనా అనుమానాలు వ్యక్తమవుతున్నాయి. గిరిజనుల్ని సాఫ్ట్వేర్ ఉద్యోగులుగా చూపి.. యాక్సిస్ బ్యాంక్కు నెల్లూరు, ముత్తుకూరులో బ్రాంచ్లు ఉన్నాయి. వివిధ ప్రాంతాల్లో నిరక్షరాస్యులైన వారిని, కూలి పనులు చేసుకునే వారిని, పశువుల కాపరులను టీడీపీ నేతలు, ఆ పార్టీ సానుభూతిపరుడైన ఓ జర్నలిస్టు జాలి వాసుదేవనాయుడు, అల్లాభక్షు, శివ, వెంకట్, తదితరులు కలిసి బ్యాంక్ రుణాలు ఇప్పిస్తామని నమ్మించారు. వారి నుంచి ఆధార్ కార్డులు, ఫొటోలు తీసుకుని బ్యాంక్లో ఖాతాలు తెరిపించారు. ఇలా 100 మంది నిరక్షరాస్యులు, అమాయకుల రికార్డులు సేకరించినట్టు తెలుస్తోంది. మరోవైపు నెట్ ఇండియా ప్రైవేట్ లిమిటెడ్, ఎంఆర్ ఇన్ఫ్రా లైన్, గ్లోబల్ సొల్యుషన్, క్యాపిటల్ ట్రీ సాఫ్ట్వేర్ పేర్లతో నకిలీ కంపెనీలను సృష్టించారు. కూలీలను, పశువుల కాపరులను ఆ కంపెనీల్లో సాఫ్ట్వేర్ ఉద్యోగులుగా చూపించారు. వీళ్లంతా గిరిజనులే. ఒక్కొక్కరికి రూ.75 వేల నుంచి రూ.లక్షకు పైగా జీతాలు ఇస్తున్నట్లు రికార్డులు, పే స్లిప్పులు తయారు చేశారు. వారందరికీ 6 నెలల పాటు జీతాలు చెల్లించినట్టు బ్యాంక్ స్టేట్మెంట్లు కూడా సృష్టించారు. వీటిని యాక్సిస్ బ్యాంక్కు సమర్పించి ఒక్కొక్కరి పేరిట రూ.15 లక్షల చొప్పున బ్యాంక్ నుంచి రుణం పొందారు. ఈ మొత్తం వ్యవహారంలో బ్యాంక్ సిబ్బంది ఏ ఒక్క లబ్ధిదారుడితోను నేరుగా మాట్లాడడం, కలవడం, రికార్డులు పరిశీలించడం వంటివేమీ లేకుండానే రుణాలిచ్చేశారు. ఈ విషయాలేవీ లబ్దిదారులకు తెలియకుండా టీడీపీ నేతలు జాగ్రత్తపడ్డారు. 4 నెలల పాటు బ్యాంక్ వాయిదాలు చెల్లించిన నకిలీ కంపెనీలు ఆ తర్వాత చెల్లింపులు నిలిపివేశాయి. రుణం వస్తుందని ఎదురుచూస్తున్న నిజమైన లబ్ధిదారులకు బకాయిలు చెల్లించాలని నోటీసులు అందడంతో వారు దిగ్బ్రాంతి కి గురయ్యారు. 8 నెలల క్రితమే ఫిర్యాదు అందినా.. ఈ లావాదేవీలపై అనుమానం రావడంతో నెల్లూరు యాక్సిస్ బ్యాంక్ మేనేజర్ మదన్మోహన్రావు 2024 డిసెంబర్ 12న ముత్తుకూరు పోలీస్ స్టేషన్లో ఫిర్యాదు చేశారు. తమ బ్యాంక్లో 56 మంది పేరిట రూ.10.60 కోట్లు రుణాలు పొందినట్టు ఫిర్యాదులో పేర్కొన్నారు. పోలీసులు కేసు నమోదు చేసినా దర్యాప్తు మాత్రం ఒక్క అడుగు కూడా ముందుకు పడలేదు. బ్యాంక్ ఉన్నతాధికారులు కూడా ఈ వ్యవహారంపై స్పందించకపోవడం అనుమానాలకు దారి తీస్తోంది. దీనిపై బ్యాంక్ ఇంతవరకు విచారణ జరపలేదు. 56 మంది పేరిట రూ.10.60 కోట్ల రుణం కాజేసినట్టు ప్రాథమికంగా బయటకు వచ్చినా.. నిందితులు 100 మంది పేరిట రూ.20 కోట్లకు పైగా కాజేసి ఉంటారని అంచనా వేస్తున్నారు. ఈ కుంభకోణం వెనుక అసలు పాత్రధారులెవరో బయటకు పొక్కనివ్వకుండా టీడీపీ పెద్దలు చర్యలు తీసుకున్నట్టు సమాచారం. మీడియా ముందుకొచ్చిన బాధితులు మోసపోయిన బాధిత గిరిజనులు ఆదివారం మీడియా ముందుకొచ్చారు. సుమారు 60 మంది తమకు జరిగిన మోసాన్ని యానాదుల సంక్షేమ సంఘం అధ్యక్షుడు కేసీ పెంచలయ్య, జిల్లా సంఘం చైర్మన్ రాపూరు కృష్ణయ్య, జిల్లా అధ్యక్షుడు మానికల మురళి, ప్రధాన కార్యదర్శి మాకాని రవీంద్ర, మహిళ అధ్యక్షురాలు చెంబేటి ఉషతో కలిసి మీడియాకు వివరించారు. పైసా కూడా తీసుకోలేదు నాకు బ్యాంకుల సంగతి తెలియదు. ఇప్పుడు లోన్ కట్టాలని బ్యాంకు వాళ్లు చెన్నై నుంచి లాయర్ నోటీసులు పంపించారు. కొన్ని నెలల కిందట కొందరు వ్యక్తులు మాకు రుణాలు ఇప్పిస్తామని ఆధార్ కార్డులు తీసుకున్నారు. కానీ, ఏమైందో తెలియదు. ఏనాడూ బ్యాంక్కు వెళ్లలేదు. ఇప్పుడు రూ.15 లక్షలు రుణం తీసుకున్నారంటూ మాకు నోటీసులు పంపారు. – చలంచర్ల లక్ష్మీనారాయణ, గిరిజనుడు, చౌకిచర్ల, విడవలూరు మండలం కఠిన చర్యలు తీసుకోవాలి యాక్సిస్ బ్యాంక్ కుంభకోణంపై సీఐడీ విచారణ జరిపి కఠిన చర్యలు తీసుకోవాలి. మా జాతి ప్రజలను మోసం చేసిన జాలి వాసుదేవనాయుడు, అల్లాభక్షు, శివ, వెంకట్లను వెంటనే అరెస్ట్ చేయాలి. ఫేక్ కంపెనీలను సృష్టించి ఎస్సీ, ఎస్టీలను సాఫ్ట్వేర్ ఉద్యోగులుగా చూపించి మోసం చేశారు. ఈ మోసం వెనుక ఉన్న అసలు మోసగాళ్లను పోలీసులు వెంటనే అరెస్ట్ చేయాలి. బాధితులకు న్యాయం చేయాలి. – కేసీ పెంచలయ్య, అధ్యక్షుడు, యానాదుల సంక్షేమ సంఘం -

నెల్లూరులో కుబేర సినిమా తరహా స్కామ్

ధనుష్ నటించిన తెలుగు సినిమా ‘కుబేర’.. థియేటర్ నుంచి ఇప్పడు ఓటీటీకి వచ్చి అలరిస్తోంది. అమాయకులను ఆసరాగా చేసుకుని కేటుగాళ్లు ఈ తరహా మోసాలకు కూడా పాల్పడతారని చూపించారు దర్శకుడు శేఖర్ కమ్ముల. అయితే ఈ సినిమా కథాంశం తరహాలోనే నెల్లూరులో ఓ భారీ కుంభకోణం ఇప్పుడు బయటపడింది.సాక్షి, నెల్లూరు: కుబేర సినిమా తరహాలో జిల్లా కేంద్రంలో బయటపడిన ఓ భారీ స్కామ్ ఇప్పుడు తీవ్ర చర్చనీయాంశమైంది. నెల్లూరు యాక్సిస్ బ్యాంక్ కేంద్రంగా రూ.10 కోట్ల 60 లక్షల మేర సొమ్మును కేటుగాళ్లు మాయ చేశారు. ఇందుకోసం అమాయక గిరిజనుల ఐడెంటిటీని వాడుకున్నారు.ఓ ఫేక్ కంపెనీని ఏర్పాటు చేసి.. అందులో కొందరు గిరిజనులను ఉద్యోగులుగా చూపించారు. వాళ్లకు ఆరు నెలలపాటు జీతాలు ఇచ్చినట్లు స్టేట్మెంట్లు క్రియేట్ చేశారు. అలా మొత్తం 56 మంది పేరిట నెల్లూరు యాక్సిస్ బ్రాంచ్లో లోన్లకు అప్లై చేసి డబ్బు చేజిక్కించుకున్నారు. అయితే.. సకాలంలో రుణం చెల్లించకపోవడంతో గిరిజనులకు నోటీసులు వెళ్లాయి. దీంతో వాళ్లు లబోదిబోమన్నారు. 2022 నుంచి సుమారు రెండేళ్లపాటు ఈ భారీ స్కామ్ జరిగినట్లు తేలింది. కిందటి ఏడాది సదరు బ్రాంచ్ మేనేజర్ ముగ్గురు వ్యక్తుల మీద ముత్తుకూరు పీఎస్లో ఫిర్యాదు చేసినట్లు తెలుస్తోంది. ఈ భారీ స్కాంలో బ్యాంకు ఉద్యోగుల పాత్ర కూడా ఉండొచ్చని భావిస్తున్న పోలీసులు.. ఆ దిశగా దర్యాప్తు ముమ్మరం చేశారు. -

యాక్సిస్ బ్యాంక్ లాభం డౌన్

న్యూఢిల్లీ: ప్రయివేట్ రంగ దిగ్గజం యాక్సిస్ బ్యాంక్ ప్రస్తుత ఆర్థిక సంవత్సరం(2025–26) తొలి త్రైమాసికంలో నిరుత్సాహకర ఫలితాలు సాధించింది. ఏప్రిల్–జూన్(క్యూ1)లో కన్సాలిడేటెడ్ నికర లాభం 3 శాతం నీరసించి రూ. 6,244 కోట్లకు పరిమితమైంది. స్టాండెలోన్ నికర లాభం సైతం 4 శాతం క్షీణించి రూ. 5,806 కోట్లకు పరిమితమైంది. మొండి బకాయిలు, లోన్ అప్గ్రేడ్ విధానాలలో మార్పులు మొత్తం ఫలితాలపై ప్రభావం చూపినట్లు బ్యాంక్ పేర్కొంది. గతేడాది(2024–25) ఇదే కాలంలో రూ. 6,034 కోట్లు ఆర్జించింది. మొత్తం ఆదాయం మాత్రం రూ. 35,844 కోట్ల నుంచి రూ. 38,322 కోట్లకు బలపడింది. వడ్డీ ఆదాయం రూ. 30,061 కోట్ల నుంచి రూ. 31,064 కోట్లకు పుంజుకుంది. నికర వడ్డీ ఆదాయం 1 శాతం నామమాత్ర వృద్ధితో రూ. 13,560 కోట్లను తాకింది. నికర వడ్డీ మార్జిన్లు 4.05 శాతం నుంచి 3.8 శాతానికి నీరసించాయి. ఎన్పీఏలు పెరిగాయ్.. క్యూ1లో యాక్సిస్ బ్యాంక్ నిర్వహణ లాభం రూ. 10,106 కోట్ల నుంచి రూ. 11,515 కోట్లకు ఎగసింది. స్థూల మొండిబకాయిలు(ఎన్పీఏలు) 1.28 శాతం నుంచి 1.57 శాతానికి, నికర ఎన్పీఏలు 0.34 శాతం నుంచి 0.45 శాతానికి పెరిగాయి. ప్రొవిజన్లు, కంటింజెన్సీలు రూ. 2,039 కోట్ల నుంచి రూ. 3,948 కోట్లకు భారీగా ఎగశాయి. స్థూల స్లిప్పేజీలు రూ. 4,805 కోట్ల నుంచి రూ. 8,200 కోట్లకు భారీగా పెరిగాయి. అయితే టెక్నికల్ ప్రభావాన్ని సర్దుబాటు చేస్తే రూ. 5,491 కోట్లుగా నమోదైనట్లు బ్యాంక్ ఎండీ, సీఈవో అమితాబ్ చౌదరీ పేర్కొన్నారు. కనీస మూలధన నిష్పత్తి 17.07 శాతం నుంచి 16.85 శాతానికి నీరసించింది. ఫలితాల నేపథ్యంలో యాక్సిస్ బ్యాంక్ షేరు బీఎస్ఈలో 0.7 శాతం క్షీణించి రూ. 1,160 వద్ద ముగిసింది. -

నిధులు ముద్దు... జాప్యం వద్దు!

ప్రభుత్వం ఇటీవల ఒక లక్ష కోట్ల రూపాయల నిధితో ఒక నూతన పరిశోధన, అభివృద్ధి, నవీకరణ(ఆర్డీఐ) పథకానికి ఆమోదం తెలిపింది. ఆర్టిఫిషియల్ ఇంటెలి జెన్స్ (ఏఐ) వంటి ప్రగాఢమైన సాంకేతిక రంగాల్లో నవీకరణ, వాణిజ్యపరమైన పరి శోధన–అభివృద్ధి (ఆర్–డి)లో ప్రైవేటురంగ పెట్టుబడులను పెంపొందించే ఉద్దేశంతో ఈ నిధిని నెలకొల్పింది. దీర్ఘకాలిక రుణ సదుపాయాల కల్పనకు లేదా తక్కువ వడ్డీ రేట్లపై రీఫైనాన్సింగ్కు ఈ నిధులను వినియోగిస్తారు. జాతీయ లక్ష్యమైన స్వావలంబన సాధనకు చేయూతనందించదలచుకున్న ప్రైవేటు కంపెనీలు ఆర్–డి, టెక్నాలజీ అభివృద్ధి స్థాయిని పెంచాలనుకున్నప్పుడు వృద్ధి, రిస్క్ క్యాపిటల్ రూపంలో ఈ నిధులు అందుతాయి. కీలకమైన లేదా వ్యూహాత్మకంగా ప్రాధాన్యం ఉన్న టెక్నాలజీల సమీకరణతో ప్రమేయం ఉన్నవాటితోపాటు, ‘టెక్నాలజీ సంసిద్ధత స్థాయి’ని హెచ్చుగా కనబరచిన ప్రాజెక్టులకు రుణాలు ఇస్తారు. పరిశోధనలో ఎక్కడున్నాం?‘ఆర్–డి’లో పెట్టుబడులు తక్కువగా ఉండటం, ప్రైవేటు రంగ వాటా పేలవంగా ఉండటంతో నూతన నిధిని సృష్టించవలసిన అవసరం ఏర్పడింది. ఆర్–డిపై స్థూల వ్యయాన్ని (జీఈఆర్డీ)గా పిలుస్తారు. ఇది ఎంత ఉందనేదానిని బట్టే పరిశోధనల పట్ల సదరు దేశపు నిబద్ధతను అంచనా వేస్తారు. భారతదేశపు జీఈఆర్డీ అత్యల్పంగా 0.64 శాతంగా ఉంది. ఎదుగు బొదుగు లేకుండా ఉండి పోయిన ఈ సంఖ్య, వాస్తవానికి, 2019–20 నుంచి ఇంకా తగ్గిపోవడం ప్రారంభించింది. అయితే, స్థూల జాతీయోత్పత్తి (జి.డి.పి.)లో పెరుగు దలతోపాటు ఆర్–డి కాసుల మూట కూడా కాస్తోకూస్తో బరువు పెరుగుతూ రావడం ఒక్కటే ఊరటనిచ్చే అంశం. ఆర్–డిపై వ్యయంలో భారత్ స్థానం ఎక్కడా చెప్పుకోతగినదిగా లేదు. ఈ విషయంలో అమెరికా 784 బిలియన్ల డాలర్లతో 2023లో మొదటి స్థానంలో నిలిచింది. చైనా (723 బిలియన్ల డాలర్లు), జపాన్ (184 బిలియన్ల డాలర్లు), జర్మనీ (132 బిలియన్ల డాలర్లు), దక్షిణ కొరియా (121 బిలియన్ల డాలర్లు), బ్రిటన్ (88 బిలియన్ల డాలర్లు), ఇండియా (71 బిలియన్ల డాలర్లు) ఆ తర్వాత స్థానాల్లో నిలిచాయని ‘వరల్డ్ ఇంటలెక్చువల్ ప్రాపర్టీ ఆర్గనైజేషన్’ వెల్లడిస్తోంది. చైనాతో సహా ఆర్–డిపై అధికంగా వెచ్చిస్తున్న దేశాల్లో ప్రైవేటు రంగమే దానికి సారథ్యం వహిస్తున్నట్లు తెలుస్తుంది. భారతదేశంలో మాత్రం జీఈఆర్డీకి ప్రభుత్వ రంగమే ప్రధాన చోదక శక్తిగా నిలుస్తోంది. మన దేశంలో ఆర్–డిపై మొత్తం వ్యయంలో ప్రైవేటు రంగ వాటా 36.4 శాతంగానే ఉంది. ప్రభుత్వ ఊతంతోనే ఎదుగుదల!ఉన్నత సాంకేతిక పరిజ్ఞాన రంగాల్లో ప్రైవేటు రంగ పెట్టుబడిని నష్ట ప్రమాదం లేకుండా మార్చేందుకు ఈ రకమైన ప్రోత్సాహక చర్యకు శ్రీకారం చుట్టడం ఇదే మొదటిసారేమీ కాదు. ప్రపంచీకరణ యుగంలో సాఫ్ట్వేర్, బయోటెక్నాలజీ విప్లవాలు బాగా ప్రాచుర్యం పొందాయి. అవి విజయవంతమైన ఉదాహరణలుగా నిలవడం వెనుక ప్రభుత్వ ప్రాయోజిత పథకాల మూల నిధులు ఉన్నాయి. సాఫ్ట్వేర్ టెక్నాలజీ పార్క్ (ఎస్టీపీ) అనే కొత్త ఐడియానే తీసుకుందాం. ఉపగ్రహ డాటా–లింక్ సదుపాయాలు పంచుకోవడం, సరసమైన ధరలకు కార్యాలయాల స్థలాన్ని పొందడం, పన్నుల్లో భారీ వెసులుబాట్ల రూపంలో ఔత్సాహిక సాఫ్ట్వేర్ సంస్థలకు ఎంతో అవసరమైన సహాయం ఎస్టీపీ ద్వారా లభించింది. అలా ఉత్సాహం చూపిన చాలా సంస్థలు కోట్లాది డాలర్ల బృహత్ సంస్థలుగా రూపాంతరం చెందాయి. ఆర్–డి, ప్రాడక్ట్ డెవలప్మెంట్ ఔట్సోర్సింగ్ లోకి అవి విస్తరించాయి. భారతదేశపు జి.డి.పి.లో సాఫ్ట్వేర్ రంగ వాటా ప్రస్తుతం సుమారు 8 శాతంగా ఉంది.శాంతా బయోటెక్నిక్స్, భారత్ బయోటెక్ మొట్టమొదటి బయో టెక్నాలజీ, వ్యాక్సీన్ కంపెనీలు అదే కోవలో లబ్ధి పొందినవే. సైన్స్ అండ్ టెక్నాలజీ శాఖలో నెలకొల్పిన టెక్నాలజీ అభివృద్ధి బోర్డు (టి.డి.బి.) ఆ రెండు సంస్థలకు ఉదారంగా నిధులు అందించింది. అవి కూడా నిధులను సద్వినియోగం చేసుకుని, హైదరాబాద్ను భారతదేశపు వ్యాక్సీన్ రాజధానిగా అవతరించేటట్లు చేశాయి. విద్యాసంస్థలతో కలిసి నడిస్తేనే...ఆర్–డిపై ఆసక్తి ఉన్న ప్రైవేటు రంగాన్ని తీసుకురావడంలోఇంతవరకు గడించిన అనుభవాన్ని ఆధారం చేసుకుని ఇంకా పైకెద గడం, ఇంతకుముందు తెచ్చిన పథకాల్లోని లోటుపాట్లను సరిదిద్దు కోవడం తెలివైన పని అనిపించుకుంటుంది. మొట్టమొదటగా, అటు వంటి పథకాల అమలులో, అధికార యంత్రాంగం నుంచి ఎదు రయ్యే జాప్యాలను తలచుకుని ప్రైవేటు రంగం ఎప్పుడూ జంకుతూ ఉంటుంది. కనుక, పాలనాపరమైన జోక్యం వీలైనంత తక్కువగాఉండేటట్లు చూడాలి. కొత్త ఆర్డీఐ పథకం పాలనాపరంగా పీడకలకు కారణమయ్యే దిగా కనిపిస్తోంది. ఈ పథకానికి ‘వ్యూహాత్మక దిశా నిర్దేశం’ చేసేందుకు ప్రధాన మంత్రి అధ్యక్షతన గల ‘అనుసంధాన్ నేషనల్ రిసెర్చ్ ఫౌండేషన్’ (ఎ.ఎన్.ఆర్.ఎఫ్.) గవర్నింగ్ బోర్డ్ పెద్ద తలకాయలా ఉంటుంది. ఎ.ఎన్.ఆర్.ఎఫ్. ఎగ్జిక్యూటివ్ కౌన్సిల్ మార్గదర్శక సూత్రాలను ఆమోదించి, నిధులు ఇవ్వదగిన ప్రాజెక్టుల పరిధి, తరహాలపై సిఫార్సు చేస్తుంది. క్యాబినెట్ కార్యదర్శి అధ్యక్షతన కార్యదర్శుల సాధికార బృందం ఒకటి ఉంటుంది. ఏయే రంగాల్లో, ఏయే తరహా ప్రాజెక్టులకు నిధులు సమకూర్చవచ్చునో ఈ బృందం సిఫార్సు చేస్తుంది. వాటి పనితీరుపై సమీక్ష నిర్వహిస్తుంది. ఈ అధికార యంత్రాంగపు పిరమిడ్కు అట్టడుగున వైజ్ఞానిక, సాంకేతిక శాఖ ఉండి ఈ పథకాన్ని అమలుపరుస్తుంది. రెండు అంచెల వ్యవస్థ ద్వారా నిధుల ప్రవాహం సాగుతుంది. ఎ.ఎన్.ఆర్.ఎఫ్. లోపల స్పెషన్ పర్పస్ ఫండ్ (ఎస్.పి.ఎఫ్.) అని ఒకటుంటుంది. అలాగే, ద్వితీయ స్థాయి ఫండ్ మేనేజర్లు కొందరుంటారు. కొల్లేటి చాంతాడు లాంటి అధికార యంత్రాంగాన్ని అలాఉంచితే... రూ. 10,000 కోట్ల నిధులతో డీప్ టెక్ ఫండ్ ఆఫ్ పంఢ్స్ పేరుతో ఆర్డీఐ లాంటి పథకం ఇప్పటికే ఒకటి ఉంది. అయినా, కొత్త దానికి ఎందుకు రూపకల్పన చేశారో అర్థం కాదు. స్వావలంబన సాధించాలనే ఉద్దేశంతో, ఏఐ, బయోటెక్నాలజీ, క్వాంటమ్ కంప్యూ టింగ్ వంటి రిస్క్ ఎక్కువ ఉన్న రంగాల్లో వ్యాపారాల తొలి అభివృద్ధి దశల్లో పెట్టుబడులకు డీప్ టెక్ ఫండ్ సాయపడాల్సి ఉంది. బహుశా, ఒకే రకమైన పథకాలు రెండింటికి రూపకల్పన చేశామని గ్రహించినందువల్లనే కాబోలు, డీప్ టెక్ ఫండ్కు ఆర్డీఐ నిధులు తరలించవచ్చని ప్రభుత్వం నిర్ణయించింది. ఒక నిధి మరో నిధికి నిధులిస్తే, ఇక అది ఏ ప్రయోజనాలను నిర్వర్తించనున్నట్లు? టెక్నాలజీ అభివృద్ధిని ప్రైవేటు రంగం చేపట్టాలని మనం కోరు కుంటున్నట్లయితే, విద్యా సంస్థలతో కలసి పనిచేయడమనే ప్రాథ మిక సూత్రం ఉండనే ఉంది. వాటితో కలసి అడుగులు వేస్తే, ఐడి యాలలో పురోగతిని త్వరగా అందిపుచ్చుకునేందుకు కంపెనీలకు వీలవుతుంది. పీహెచ్డీ హోల్డర్లు, సుశిక్షితులైన రిసెర్చర్లు, ఇంజనీర్లు తగినంత సంఖ్యలో అందుబాటులో ఉంటారు. పరిశోధనా దశనుంచే సహకారాన్ని ఇచ్చిపుచ్చుకుంటే, వస్తువులను అభివృద్ధిపరచ గల సమయాన్ని కంపెనీలు కుదించుకోగలుగుతాయి. దీనికి, విద్యా సంస్థల్లో పరిశోధనను ప్రోత్సహించాల్సిన అవసరం ఉంది. ఏఐ, క్వాంటమ్ టెక్నాలజీల్లో ముందడుగులో ఉన్న దేశాలు అదే చేశాయి.-వ్యాసకర్త సైన్స్ అంశాల వ్యాఖ్యాత(‘ద ట్రిబ్యూన్’ సౌజన్యంతో)-దినేశ్ సి. శర్మ -

స్కోరుంటేనే.. లోన్

తాను వివాహం చేసుకోబోయే వ్యక్తి క్రెడిట్ స్కోర్ తక్కువగా ఉందని ఓ యువతి పెళ్లికి నిరాకరించింది. మహారాష్ట్రలో ఈ ఏడాది ఫిబ్రవరిలో వెలుగు చూసిన ఈ ఘటన అందరినీ నివ్వెరపోయేలా చేసింది. మరో సంఘటనలో క్రెడిట్ స్కోర్ తక్కువగా ఉన్న వ్యక్తి ఉద్యోగ నియామకాన్ని రద్దు చేసిన స్టేట్ బ్యాంక్ ఆఫ్ ఇండియా నిర్ణయాన్ని మద్రాస్ హైకోర్టు సమర్థించింది. ఈ రెండు సందర్భాల్లోనూ రెండు జీవితాలను క్రెడిట్ స్కోర్ మార్చేసింది. క్రెడిట్ స్కోర్ అంత ముఖ్యమా.. ఇంతకీ ఈ స్కోర్ ఏమిటి.. ఎవరు, ఎలా నిర్ణయిస్తారు.. సామాన్యుల మదిలో ఉన్న సందేహాలకు జవాబు తెలుసుకుందాం. – సాక్షి, స్పెషల్ డెస్క్నాకు లోన్ కావాలి. క్రెడిట్ స్కోర్ ఉంటేనే ఇస్తామన్నారు. ఏమిటీ స్కోర్?ఓసారి మీ స్నేహితులనో, బంధువులనో ఓ రూ.లక్షో.. 2 లక్షలో చేబదులు అడిగి చూడండి! ఎంతమంది ఇచ్చి ఉంటారు? ఎంతమంది బంగారమో, ఇంటి పత్రాల వంటి హామీలు అడిగి ఉంటారు? మీరు బాగా తెలిసినవారే అయినా మీరు తిరిగి చెల్లించగలరా అని వందసార్లు ఆలోచిస్తారు. అలాంటిది మీరెవరో తెలియకుండా ఓ బ్యాంకు లేదా లోన్ యాప్ మిమ్మల్ని నమ్మి, ఎలాంటి తనఖా లేకుండా అప్పు ఎలా ఇస్తాయి? అందుకే, మీరేంటి.. గతంలో ఏదైనా బ్యాంక్ నుంచి లోన్ తీసుకుంటే తిరిగి ఎలా చెల్లించారు.. చెల్లించకుండా ఎగ్గొట్టారా.. వంటి అంశాలన్నీ వారు చూస్తారు. ఇలా వినియోగదారుడి రుణ అర్హతను సూచించే సంఖ్యే క్రెడిట్ స్కోర్. దీని ఆధారంగానే బ్యాంకులు, నాన్ బ్యాంకింగ్ ఫైనాన్షియల్ కంపెనీలు (ఎన్బీఎఫ్సీ) ఒకరికి రుణం ఇవ్వాలా లేదా అని నిర్ణయిస్తాయి. చెల్లింపుల చరిత్ర, రుణ అర్హత–తీసుకున్న మొత్తాలు, కాల పరిమితి, తరచూ లోన్లకు దరఖాస్తులు, విభిన్న రుణాలు.. వీటి ఆధారంగా స్కోర్ మారుతుంది. మనదేశంలో తొలి క్రెడిట్ ఇన్ఫర్మేషన్ కంపెనీ ట్రాన్స్యూనియన్ సిబిల్. ఈ కంపెనీ ఇచ్చే క్రెడిట్ స్కోర్.. సిబిల్ స్కోర్గా జనంలో బాగా పాపులర్ అయింది.నా క్రెడిట్ స్కోరు తక్కువైతే రుణం రాదా? ఒక వ్యక్తి తాను తీసుకున్న రుణాలను నిర్వహించిన తీరు ఆధారంగా క్రెడిట్ ఇన్ఫర్మేషన్ కంపెనీ/క్రెడిట్ బ్యూరోలు 300 నుంచి 900 వరకు స్కోర్ ఇస్తున్నాయి. స్కోర్ ఎంత ఎక్కువ ఉంటే రుణం లభించే అవకాశాలు అంత మెరుగ్గా ఉంటాయి. 90 శాతం లోన్స్ 750కిపైగా స్కోర్ ఉన్నవారికే మంజూరు అవుతున్నాయి. ఆదాయం, ప్రస్తుత ఈఎంఐలు, క్రెడిట్ స్కోర్ ఆధారంగా రుణ అర్హతను ఆర్థిక సంస్థలు నిర్ణయిస్తాయి. ఏ కంపెనీలు ఈ స్కోర్ ఇస్తున్నాయి? వాటికి ఆర్బీఐ అనుమతి ఉందా?క్రెడిట్ ఇన్ఫర్మేషన్ కంపెనీ లేదా క్రెడిట్ బ్యూరోలు వ్యక్తులు, కంపెనీల రుణ సమాచారాన్ని ఆర్థిక సంస్థల నుంచి నెలవారీ ప్రాతిపదికన సేకరించి, నిర్వహణతోపాటు విశ్లేషిస్తాయి. ఈ రుణ సమాచారాన్ని ఉపయోగించి వ్యక్తుల కోసం క్రెడిట్ ఇన్ఫర్మేషన్ రిపోర్ట్లు, కంపెనీల కోసం క్రెడిట్ కంపెనీ రిపోర్ట్లు రూపొందిస్తాయి. రుణ అర్హత, గత రుణ చరిత్ర ఆధారంగా వ్యక్తుల కోసం క్రెడిట్ స్కోర్, కంపెనీలకు క్రెడిట్ ర్యాంక్లను జారీ చేస్తాయి. ఆర్బీఐ లైసెన్స్ పొందిన క్రెడిట్ ఇన్ఫర్మేషన్ కంపెనీలు భారత్లో ట్రాన్స్యూనియన్ సిబిల్, ఈక్విఫ్యాక్స్ ఇండియా, ఎక్స్పీరియన్ ఇండియా, సీఆర్ఐఎఫ్ హై మార్క్. ఆర్బీఐ నియంత్రణలోనే ఇవి పనిచేస్తాయి. స్కోర్ ఎక్కువగా ఉంటే ప్రయోజనం ఏమిటి?ట్రాన్స్యూనియన్ సిబిల్ గణాంకాల ప్రకారం 2025 జనవరి–మార్చిలో కొత్తగా మంజూరైన రుణాల్లో 57.6 శాతం వినియోగదారుల స్కోర్ 800లకుపైగా ఉంది. 22.8 శాతం మంది స్కోర్ 750–799 మధ్య, 9.7 శాతం వినియోగదారులకు 700–749 మధ్య, 5.2 శాతం కస్టమర్లకు 650–699 మధ్య, 4.7 శాతం మందికి 650 కంటే తక్కువ స్కోర్ ఉంది. స్కోర్ ఎక్కువగా ఉన్నవారికే లోన్ లభిస్తోందనడానికి ఈ గణాంకాలే నిదర్శనం. గృహ, వాహన రుణాల వంటి సెక్యూర్డ్ లోన్స్కు సిబిల్ స్కోర్ తక్కువగా ఉన్నా, క్రెడిట్ హిస్టరీ లేకున్నా రుణ సంస్థలు ముందుకు వస్తున్నాయి. వ్యక్తిగత రుణం, విద్యా రుణాల వంటి అన్ సెక్యూర్డ్ లోన్స్కు క్రెడిట్ స్కోర్ ఉండాల్సిందే. కొత్త వాళ్లకు రుణం రాదంటున్నారు. నిజమేనా?అలాంటిది ఏమీ లేదు. ఈ ఏడాది జనవరి–మార్చి కాలంలో లోన్లు తీసుకున్నవారిలో 16 శాతం మంది కొత్తవారే. ఉద్యోగులైతే వారు పనిచేస్తున్న కంపెనీని బట్టి రుణ సంస్థలు సూపర్–ఏ, కేటగిరీ–ఏ, బీ, సీ, డీ అని విభజించి రుణ మొత్తాన్ని, కాల పరిమితిని నిర్ణయిస్తున్నాయి. కంపెనీ పనితీరు కూడా లోన్ అప్లికేషన్ ను ప్రభావితం చేస్తుంది.నాకు క్రెడిట్ హిస్టరీ లేదు. యూపీఐ వాడుతున్నాను. లోన్ వస్తుందా?క్రెడిట్ హిస్టరీ లేని ఉద్యోగులు అయితే కనీసం మూడు నెలల పే స్లిప్స్ను సమర్పించాలి. ఎన్ బీఎఫ్సీలు చిన్న మొత్తాల్లో రుణం ఇస్తాయి. సకాలంలో చెల్లిస్తే క్రెడిట్ లిమిట్ (రుణ మొత్తం) పెంచుతాయి. యూపీఐ వాడుతున్న చిరు వ్యాపారులు, కార్మికులకు కూడా ఆదాయం, యూపీఐ చెల్లింపులను విశ్లేషించి ఎన్ బీఎఫ్సీలు చిన్న మొత్తాల్లో అప్పులు ఇస్తున్నాయి.ఏది మంచి స్కోర్ ?851-900 (అద్భుతం)బకాయిలు లేని రుణగ్రహీతలు.751-850 (మంచిది)సకాలంలో చెల్లింపులతో బలమైన క్రెడిట్ చరిత్ర ఉన్నవారు.651-750 (సగటు)తగిన రుణ నిర్వహణతో సగటు రుణ చరిత్ర కలిగినవారు.501- 650 (పేలవమైనది)సమయానికి పూర్తికాని చెల్లింపులు, అధిక రుణ వినియోగం కారణంగా ఎక్కువ రిస్క్ ఉన్నవారు.300 - 500 (చాలా పేలవమైనది)బకాయిలు, రుణం పొందడంలో ఇబ్బందులతో దారుణమైన రుణ చరిత్ర ఉన్నవారు.రూ.50 లక్షల వరకు.. దరఖాస్తుదారు పనిచేస్తున్న కంపెనీ సూపర్–ఏ ప్లస్ విభాగంలో ఉండి, స్కోర్ మెరుగ్గా ఉంటే.. ఎన్ బీఎఫ్సీలు 8 ఏళ్ల కాల పరిమితితో రూ.50 లక్షల వరకు అన్ సెక్యూర్డ్ లోన్స్ ఇస్తున్నాయి. గతంలో ఈ కాల పరిమితి అయిదేళ్లు ఉండేది. కంపెనీల స్థిరత్వం, లాభ, నష్టాలు, ఆదాయం కూడా వారి ఉద్యోగులు పొందే రుణ మొత్తాన్ని నిర్ణయిస్తోంది. అంతిమంగా దరఖాస్తుదారు క్రెడిట్ స్కోరే ముఖ్యం. – సాయి కుమార్ మామిడి, ప్రైవేట్ బ్యాంక్ సీనియర్ సేల్స్ అడ్వైజర్, హైదరాబాద్ -

రూ. 1,393 కోట్లను తక్షణమే చెల్లించండి

సాక్షి, హైదరాబాద్: కాళేశ్వరం ఇరిగేషన్ ప్రాజెక్టు కార్పొరేషన్ లిమిటెడ్ (కేఐపీసీఎల్), తెలంగాణ రాష్ట్ర జలవనరుల మౌలిక సదుపాయాల అభివృద్ధి సంస్థ (టీఎస్డబ్ల్యూఆర్ఐడీసీఎల్) పేరుతో తీసుకున్న రుణాలకు సంబంధించిన రూ. 1,393.65 కోట్ల బకాయిలను తక్షణమే చెల్లించాలని రాష్ట్ర ప్రభుత్వాన్ని కేంద్ర ప్రభుత్వరంగ సంస్థ రూరల్ ఎలక్ట్రిఫికేషన్ కార్పొరేషన్ (ఆర్ ఈసీ) కోరింది. గడువులోగా బకాయిలను చెల్లించడంలో రాష్ట్ర ప్రభుత్వం విఫలం కా వడంతో ఈ నెల 6న ఆర్ఈసీ ఎగ్జిక్యూటివ్ డైరెక్టర్ జతీన్కుమార్ నాయక్ రాష్ట్ర నీటిపారుదల శాఖ ముఖ్యకార్యదర్శి రాహుల్ బొజ్జాకు లేఖ రాశారు.ఈ లేఖను బీఆర్ఎస్ ఎమ్మెల్సీ కవిత గురువారం మీడియా కు విడుదల చేశారు. రాష్ట్ర ప్రభుత్వం చెల్లించాల్సిన రూ. 1,393.65 కోట్ల బకాయిల్లో టీఎస్డబ్ల్యూఆర్ఐడీసీ, కేఐపీసీఎల్కి సంబంధించి వరుసగా రూ. 319.75 కోట్లు, రూ. 292.75 కోట్లు గత 68 రోజులుగా మొండిబకాయిలుగా మారాయని, వాటిని వరుసగా ఈ నెల 28, 29 తేదీల్లోగా చెల్లించకుంటే ఇరు సంస్థల రుణాలూ నిరర్థక ఆస్తులుగా మారిపోతాయని ఆర్ఈసీ పేర్కొంది. రుణాల చెల్లింపుల్లో ఈ తరహా జాప్యం వల్ల ఇరు సంస్థలతోపాటు స్థూలంగా రాష్ట్ర ప్రభుత్వ రుణ పరపతిపైనా ప్రతికూల ప్రభావం పడుతుందని.. రేటింగ్ పడిపోతోందని హెచ్చరించింది.మే 31 నాటికి టీఎస్డబ్ల్యూఆర్ఐడీసీఎల్, కేఐపీసీఎల్కి సంబంధించి వరుసగా రూ. 10,278 కోట్లు, రూ. 17,232 కోట్ల రుణాల చెల్లింపుల్లో జాప్యం జరిగిందని లేఖలో ఆర్ఈసీ గుర్తుచేసింది. కాళేశ్వరం ప్రాజెక్టు నిర్మాణం కోసం కేఐపీసీఎల్కు రూ. 30,536 కోట్ల రుణాన్ని, దేవాదుల, సీతారామ, కంతనపల్లి తదితర ప్రాజెక్టుల నిర్మాణానికి టీఎస్డబ్ల్యూఆర్ఐడీసీఎల్కి రూ. 13,517 కోట్ల రుణాలు కలిపి మొత్తం రూ. 44,053 కోట్ల రుణాలను ఆర్ఈసీ మంజూరు చేసినప్పటికీ అందులో కేఐపీసీఎల్కు రూ. 19,448 కోట్లు, టీఎస్డబ్ల్యూఆర్ఐడీసీఎల్కు రూ. 12,618 కోట్లు కలిపి మొత్తం రూ. 28,995 కోట్లను మాత్రమే విడుదల చేసింది.ఈ రు ణాలను గడువులోగా తిరిగి చెల్లించడంలో రాష్ట్ర ప్రభుత్వం పదేపదే విఫలమవుతోందని పేర్కొంటూ గతేడాది నవంబర్ 5న సైతం ఆర్ఈసీ లేఖ రాసింది. రుణాలను గడువుకు 75–85 రోజుల తర్వాత చెల్లిస్తుండటంతో ప్రభుత్వంపై జరిమానా, వడ్డీల భారం పడుతోందని గుర్తుచేసింది. రుణాల పునర్వ్యవస్థీకరణ కుదరదు.. కేఐపీసీఎల్తోపాటు టీఎస్డబ్ల్యూఆర్ఐడీసీఎల్ పేరుతో సాగునీటి ప్రాజెక్టుల నిర్మాణానికి తీసుకున్న రుణాల తిరిగి చెల్లింపు వ్యవధిని పెంచడంతోపాటు వడ్డీలను తగ్గించడం ద్వారా వాటిని పునర్వ్యవస్థీకరించాలని రాష్ట్ర ప్రభుత్వం చేసిన విజ్ఞప్తిని ఆర్ఈసీ తిరస్కరించింది. రుణాల పునర్వ్యవస్థీకరణలో భాగంగా రుణాల గడువును 2039–40 నాటికి పొడిగించాలని కోరుతూ గతంలో రాష్ట్ర ప్రభుత్వం కేంద్ర ప్రభుత్వానికి విజ్ఞప్తి చేసింది.2030 నాటికి 9 శాతం, 2035 నాటికి 18 శాతం, 2036 నాటికి 27 శాతం, 2040 నాటికి 46 శాతం రుణాలను తిరిగి చెల్లించేలా గడువులను పొడిగించాలని కోరింది. అయితే అది కుదరదని గతేడాది నవంబర్ 5న రాసిన లేఖలో ఆర్ఈసీ తేల్చిచెప్పింది. రూ. 30 వేల కోట్ల ఆర్ఈసీ రుణాల్లో 71 శాతాన్ని 2029–30 నాటికి.. మిగిలిన 29 శాతాన్ని 2035 నాటికి చెల్లించాల్సి ఉంది. -

ఓపెన్ ప్లాట్లకూ రుణాలు!

సాక్షి, సిటీబ్యూరో: సాధారణంగా అపార్ట్మెంట్లు, వ్యక్తిగత గృహాలు, విల్లాలు వంటి నిర్మాణ సంబంధమైన ప్రాపర్టీలకు బ్యాంక్లు, బ్యాంకింగేతర ఆర్థిక సంస్థలు (ఎన్బీఎఫ్సీ)లు గృహ రుణాలు ఇస్తుంటాయి. ఓపెన్ ప్లాట్లు, స్థలాల కొనుగోళ్లకు రుణాల మంజూరు విషయంలో ఆచితూచి వ్యవహరిస్తుంటాయి. పలు థర్డ్ పార్టీ ఏజెన్సీలు ఓపెన్ ప్లాట్లకు సైతం రుణాలను మంజూరు చేపిస్తున్నాయి. ఓపెన్ ప్లాట్ల మార్కెట్ బాగుండి, మంచి అనుభవం ఉన్న డెవలపర్లకు ఫండింగ్ చేస్తుంటారు. ప్లాటింగ్ వెంచర్లో నిర్మాణ వ్యయం తక్కువగా ఉంటుంది. స్థలం కొన్న తర్వాత రోడ్లు, లైటింగ్, ఎలక్ట్రిసిటీ వంటి ఖర్చులకు మినహా పెద్దగా వ్యయం కాదు. అందుకే స్థలం కొనేందుకు కూడా లోన్లను ఇస్తుంటారు.నాలుగు గోడలకు కాలం చెల్లింది.. బ్యాంక్లు, ఎన్బీఎఫ్సీల నిధుల కొరతతో రియల్టీ ప్రాజెక్ట్లకు రుణాలు అంత ఈజీగా దొరకడం లేదు. కొత్త ప్రాజెక్ట్లకు లోన్స్ సంగతి దేవుడెరుగు నిర్మాణంలో ఉన్న ప్రాజెక్ట్లకూ ఫండింగ్ దొరకటం కష్టంగా మారింది. నాలుగు గోడల ఇంటికి కాలం చెల్లింది. కాంక్రీట్ భవనాలకు కొనుగోలుదారులు స్వస్తి పలికేశారు. సాంకేతికతను వినియోగించే టెకీ భవనాలు, ఆధునిక వసతులుండే విలాస గృహాలకు జై కొడుతున్నారు.👉 ఇది చదివారా? ఖరీదైన 1164 ఫ్లాట్లు.. 7 రోజుల్లో ఫినిష్! సౌర విద్యుత్, హోమ్ ఆటోమేషన్, ఎస్టీపీ, రెయిన్ హార్వెస్టింగ్ వంటి ఏర్పాట్లు ఉన్న గృహాల కొనుగోళ్లకే మద్దతు పలుకున్నారు. కొనుగోలుదారులు, పెట్టుబడిదారులు ఇద్దరూ ఈ తరహా ప్రాజెక్ట్ల పెట్టుబడులకే మొగ్గుచూపుతున్నారు. అందుకే డెవలపర్లు కూడా ఇలాంటి ప్రాజెక్ట్ల నిర్మాణాలనే చేపట్టాలి. దీంతో బ్యాంక్లు, ఎన్బీఎఫ్సీల నుంచి రుణాలు, ప్రైవేట్ ఈక్విటీ ఇన్వెస్టర్ల నుంచి పెట్టుబడులు వస్తాయి. -

సూక్ష్మ రుణాలు 25 శాతం డౌన్

న్యూఢిల్లీ: సూక్ష్మ రుణ సంస్థలు గత ఆర్థిక సంవత్సరంలో పంపిణీ చేసిన రుణాల మొత్తం రూ.1,12,459 కోట్లుగా ఉంది. మొత్తం 2.2 కోట్ల ఖాతాదారులకు ఈ మొత్తం రుణాల రూపంలో అందింది. 2023–24లో ఈ రంగం పంపిణీ చేసిన రుణాల మొత్తంతో పోల్చితే 25 శాతం తగ్గినట్టు సూక్ష్మ రుణ సంస్థల నెట్వర్క్ (ఎంఫిన్) తెలిపింది. 2023–24తో పోల్చితే 2024–25లో ఒక్కో ఖాతావారీ సగటు రుణ పంపిణీ 12.3 శాతం అధికంగా రూ.50,131గా ఉంది. ఎన్బీఎఫ్సీ–ఎఎంఫ్ఐ రంగం గత ఆర్థిక సంవత్సరంలో రూ.57,307 కోట్లను రుణాల రూపంలో సమకూర్చుకుంది. అంతకుముందు ఆర్థిక సంవత్సరం కంటే 36 శాతం ఎక్కువ. ఎన్బీఎఫ్సీ–ఎఎంఫ్ఐ సమీకరించిన రుణ నిధుల్లో 78.4 శాతం బ్యాంకుల నుంచి లభించింది. 11.9 శాతం నాన్ బ్యాంకుల నుంచి, 5.1 శాతం ఈసీబీల రూపంలో వచి్చంది. 2025 మార్చితో ముగిసిన చివరి మూడు నెలల కాలంలో ఎంఎఫ్ఐ నిర్వహణ ఆస్తులు (రుణాలు) 2024 మార్చి త్రైమాసికంతో పోల్చి చూస్తే 11.9 శాతం తగ్గి రూ.1,47,279 కోట్లుగా ఉన్నాయి. ప్రాంతాల వారీగా ఎంఎఫ్ఐ పోర్ట్ఫోలియోని గమనిస్తే.. తూర్పు, ఈశాన్య రాష్ట్రాల వాటా 33 శాతంగా ఉంది. దక్షిణాది రాష్ట్రాలు 28 శాతం, ఉత్తరాది 17 శాతం, పశ్చిమ భారత్ వాటా 14 శాతం చొప్పున ఉంది. -

ప్రైవేట్ బ్యాంక్ వేధింపులు తాళలేక వ్యక్తి ఆత్మహత్యాయత్నం

మోపిదేవి (అవనిగడ్డ): రుణం ఇచ్చిన ప్రైవేటు బ్యాంక్ వేధింపులు తాళలేక ఓ వ్యక్తి ఆత్మహత్యాయత్నానికి పాల్పడ్డాడు. కృష్ణాజిల్లా, మోపిదేవి మండలం ఉత్తరచిరువోలులంక గ్రామంలో ఈ ఘటన శనివారం రాత్రి చోటుచేసుకుంది. బాధిత కుటుంబ సభ్యుల కథనం ప్రకారం, గ్రామానికి చెందిన విశ్వనాథపల్లి వెంకటనారాయణకు జిల్లా కేంద్రమైన మచిలీపట్నంలోని ఒక ప్రైవేట్ బ్యాంక్ ఎనిమిది నెలల క్రితం రూ.4లక్షల రుణం మంజూరు చేసింది. ఈ సందర్భంగా వెంకటనారాయణ నుంచి రెండు ఖాళీ చెక్కులను తీసుకున్న బ్యాంక్ ప్రతినిధులు రూ.2.70 లక్షలు మాత్రమే లబి్ధదారుకు అందించారు. రుణం ఇచ్చే ముందు ప్రాసెసింగ్, ఇన్సూరెన్స్ ఫీజులకు రూ.50 వేలు ఖర్చవుతుందని చెప్పారు. అయితే రూ.1.30 లక్షలు మినహాయించుకున్నారు. అప్పటి నుంచి ఆరు నెలలు దాదాపు రూ.12 వేల చొప్పున వెంకటనారాయణ కిస్తీ చెల్లిస్తున్నాడు. రెండు నెలలుగా ఆర్థిక ఇబ్బందులతో కిస్తీలు చెల్లించలేదు. దీంతో బ్యాంకు ప్రతినిధులు శనివారం సాయంత్రం నారాయణ ఇంటికి వెళ్లి తీసుకున్న రుణం మొత్తం చెల్లించాలని పట్టుపట్టారు. రుణం రూ.4 లక్షలు, వడ్డీ కలిపి రూ.8 లక్షలు చెల్లించాల్సిందేనని భీషి్మంచారు. కొంత సమయం ఇస్తే బాకీ తీర్చేస్తానని వెంకటనారాయణ ప్రాథేయపడ్డారు. అయినా వారు పట్టించుకోకపోవడంతో పాటు ఇంట్లో సామాగ్రి, ఇల్లు కలిపి వేలం వేస్తామని, ఊరిలో దండోరా వేయిస్తామని హెచ్చరించారు. దీనితో తీవ్ర మనోవేదనకు గురైన నారాయణ మొక్కల నివారణకు వాడే కలుపు మందుతాగాడు. వెంటనే కుటుంబ సభ్యులు 108లో అవనిగడ్డ ప్రభుత్వాస్పత్రికి తరలించారు. సమాచారం అందుకున్న పోలీసులు ఆస్పత్రికి వచ్చి వివరాలు సేకరించారు. -

ఫ్లిప్కార్ట్ నుంచి ఇక నేరుగా లోన్లు..

న్యూఢిల్లీ: ఈ–కామర్స్ దిగ్గజం ఫ్లిప్కార్ట్కి రిజర్వ్ బ్యాంక్ నుంచి నాన్–బ్యాంకింగ్ ఫైనాన్షియల్ సంస్థ (ఎన్బీఎఫ్సీ) లైసెన్సు లభించింది. ఈ ఏడాది మార్చిలో ఆర్బీఐ దీన్ని మంజూరు చేసినట్లు సంబంధిత వర్గాలు తెలిపాయి. ఫ్లిప్కార్ట్ దీన్ని ధ్రువీకరించినప్పటికీ, ఇతర వివరాలను వెల్లడించలేదు.ఎన్బీఎఫ్సీ లైసెన్సు లభించడంతో ఇకపై కస్టమర్లకు ఫ్లిప్కార్ట్ నేరుగా రుణాలు అందించేందుకు వీలు లభిస్తుంది. ఫ్లిప్కార్ట్లో అమెరికన్ రిటైల్ దిగ్గజం వాల్మార్ట్కి ప్రస్తుతం 80 శాతం వాటాలు ఉన్నాయి. త్వరలో ఐపీవోకి వచ్చే యోచనలో ఉన్న ఫ్లిప్కార్ట్ తమ హోల్డింగ్ కంపెనీ ప్రధాన కార్యాలయాన్ని సింగపూర్ నుంచి భారత్కు మార్చే యోచనలో ఉన్నట్లు వెల్లడించింది.ఈ ఎన్బీఎఫ్సీ లైసెన్సు ఫ్లిప్కార్ట్కు ఆర్థిక సేవల రంగంలో కొత్త అవకాశాలను తెరుస్తుంది. ముఖ్యంగా డిజిటల్ రుణాలు, క్రెడిట్ ఉత్పత్తులు, కస్టమర్ ఆర్థిక అవసరాలను తీర్చేందుకు సౌలభ్యం కల్పిస్తుంది. భారత్లో ఈ-కామర్స్ మార్కెట్ వేగంగా వృద్ధి చెందుతున్న నేపథ్యంలో, ఈ లైసెన్సు ఫ్లిప్కార్ట్కు పోటీలో ముందంజలో ఉండటానికి, వినియోగదారులకు సమగ్ర సేవలను అందించడానికి సహాయపడుతుంది. -

పెరిగిన రుణ పరపతి

సాక్షి, హైదరాబాద్: బ్యాంకులు వివిధ రంగాలకు ఇచ్చే రుణాలు ఏటేటా పెరుగుతున్నాయి. తాజాగా రాష్ట్ర స్థాయి బ్యాంకర్ల కమిటీ (ఎస్ఎల్బీసీ) విడుదల చేసిన నివేదిక ప్రకారం 2024–25 ఆర్థిక సంవత్సరంలో అన్ని రకాల రుణాలు కలిపి రూ.10 లక్షల కోట్లకు పైగా బ్యాంకులు విడుదల చేశాయి. ఇందులో రూ.1.5 లక్షల కోట్లు వ్యవసాయ సంబంధిత రుణాలు కాగా, రూ.1.37 లక్షల కోట్ల వరకు సూక్ష్మ, చిన్న, మధ్య తరహా పరిశ్రమల రుణాలున్నాయి. అన్ని రకాల రుణాలు కలిపి 2023–24 ఆర్థిక సంవత్సరంలో రూ.9.79 లక్షల కోట్లకు పైగా రుణాలివ్వగా, అంతకంటే రూ.58 వేల కోట్లు ఎక్కువగా 2024–25 ఆర్థిక సంవత్సరంలో రుణాలు విడుదల కావడం గమనార్హం. ఆ రెండు రంగాల్లోనే వృద్ధి బ్యాంకుల ద్వారా ఇచ్చే రుణాల విషయంలో వ్యవసాయ, పారిశ్రామిక రంగాల్లో వృద్ధి కనిపిస్తోంది. » 2023–24లో వ్యవసాయానికి రూ.1.39 లక్షల కోట్లకు పైగా రుణాలివ్వగా, 2024–25లో రూ.1.59 లక్షల కోట్ల వరకు అప్పులు మంజూరయ్యాయి. అంటే గత ఏడాది కంటే రూ.20 వేల కోట్ల మేర ఈసారి వ్యవసాయ రుణాలు పెరిగాయన్నమాట. » సూక్ష్మ, చిన్న, మధ్య తరహా పరిశ్రమలకు (ఎంఎస్ఎంఈ) కూడా రుణ పరపతి పెరిగింది. 2023–24లో రూ.1.19 లక్షల కోట్లకు పైగా పారిశ్రామిక రుణాలను బ్యాంకులివ్వగా, 2024–25లో రూ.1.37లక్షల కోట్లకు పెరిగింది. అంటే గతం కంటే రూ.18 వేల కోట్ల పారిశ్రామిక రుణాలు పెరిగాయి. » విద్య, గృహ నిర్మాణం కోసం తీసుకునే రుణాల్లో తగ్గుదల కనిపించింది. విద్య కోసం 2023–24లో తీసుకున్న దాని కంటే రూ. 300 కోట్లకు పైగా తక్కువగా 2024– 25లో తీసుకున్నారని ఎస్ఎల్బీసీ గణాంకాలు చెబుతున్నాయి. గృహ రుణాల విషయంలోనూ ఇదే స్థాయిలో తగ్గుదల కనిపించింది. హౌస్ లోన్ల కింద 2023–24లో తీసుకున్న రుణాల కంటే 2024–25లో రూ.1500 కోట్ల వరకు తగ్గాయి. వ్యక్తిగత రుణాలు ఎక్కువే ఎస్ఎల్బీసీ నివేదికలో పేర్కొన్న గణాంకాల ప్రకారం మహిళలకు వ్యక్తిగత రుణాలు ఈసారి భారీగానే పెరిగాయి. మహిళలతోపాటు ఎస్సీ, ఎస్టీలు, బలహీనవర్గాలు, మైనార్టీలు.. ఇలా సామాజికవర్గాల వారీగా ఇచి్చన వ్యక్తిగత రుణాలన్నింటిలో పెరుగుదల కనిపించింది. ఇక, స్వయం సహాయక సంఘాలకు రుణాలు కూడా పెద్ద ఎత్తున మంజూరు చేసినట్టు గణాంకాలు వెల్లడిస్తున్నాయి. » 2023–24లో దాదాపు రూ.35వేల కోట్లు రాష్ట్రంలోని స్వయం సహాయక సంఘాలకు రుణాలివ్వగా, 2024–25లో అది రూ. 39,072 కోట్లకు చేరింది. అప్పుల లెక్క అలా ఉంటే... రాష్ట్రంలోని అన్ని బ్యాంకుల్లో కలిపి రూ.8.40 లక్షల కోట్ల డిపాజిట్లు ఉన్నాయి. ఈ లెక్కన డిపాజిట్లతో పోలిస్తే 128 శాతం అప్పులు ఉండడం గమనార్హం. -

2025–26 రుణ లక్ష్యం రూ.7.65 లక్షల కోట్లు

సాక్షి, హైదరాబాద్: రాష్ట్రంలో వ్యవసాయం, వ్యాపార రంగాల్లో పెట్టుబడి పెంపు, గ్రామీణ ఆర్థికశక్తి వృద్ధికి పెద్దపీట వేస్తూ బ్యాంకులు లక్ష్యాలను నిర్దేశించుకున్నాయి. 2025–26 ఆర్థిక సంవత్సరానికి రాష్ట్రంలో రూ.7,65,000 కోట్ల రుణా లు ఇవ్వాలని నిర్ణయించాయి. గత ఏడాది (2024–25)లో రూ.6.51 లక్షల కోట్ల లక్ష్యానికి గాను అదనంగా మరో లక్ష కోట్లు ఎక్కువగా రూ.7.52 లక్షల కోట్ల రుణాలు టార్గెట్గా పెట్టుకున్నారు. గురువారం జరిగిన స్టేట్ లెవల్ బ్యాంకర్స్ కమిటీ (ఎస్ఎల్బీసీ) వార్షిక నివేదికలో ఈ మేరకు గత ఏడాది లక్ష్యాలను చేరుకున్న తీరు, వచ్చే ఆర్థిక సంవత్సరంలో ఏఏ రంగాలకు ఎన్ని వేల కోట్ల రుణాలు మంజూరు చేయాలనే లక్ష్యాలను ఎస్ఎల్బీసీ చైర్మన్ రాజేశ్కుమార్ వెల్లడించారు. వ్యవసాయ రంగం 2024–25లో వ్యవసాయ రంగానికి రూ.1.52 లక్షల కోట్లకుగాను రూ.1.37 లక్షల కోట్లు మంజూరు చేశారు. పంట రుణాల్లో 80.5% మేర పురోగతి సాధించగా, వ్యవసాయ ఆధారిత ఇతర రంగాల్లో 104.8% సాధించారు. 27.53 లక్షల రైతులకు రూ.33,245 కోట్ల విలువైన కేసీసీ (కిసాన్ క్రెడిట్ కార్డు) రుణాలు ఇచ్చారు. ఎంఎస్ఎంఈ రంగం ఎంఎస్ఎంఈలకు ఇచ్చే రుణ లక్ష్యం రూ.1.29 లక్షల కోట్లు కాగా, రూ.1.21 లక్షల కోట్ల రుణాలను ఆయా బ్యాంకులు ఇచ్చాయి. అంటే 93.6% లక్ష్యాన్ని సాధించాయి. మైక్రో, స్మాల్, మీడియం పరిశ్రమల విభాగాల్లో రుణాల ప్రవాహం పెరుగుతోందని ఎస్ఎల్బీసీ తెలిపింది. ఇతర రంగాల్లో బలహీన పురోగతి విద్యారుణాల్లో కేవలం 21.43 శాతం మాత్రమే లక్ష్యాలను చేరుకున్నాయి. 2024–25లో విద్యారుణాలను రూ.2707 కోట్లు మేర ఇవ్వాలని లక్ష్యంగా పెట్టుకోగా, రూ.580 కోట్లు మాత్రమే అందజేశారు. గృహ రుణాల్లో 31.87 శాతం మాత్రమే లక్ష్యాలను చేరుకున్నట్టు ఎస్ఎల్బీసీ నివేదిక తెలిపింది. రూ.10,769 కోట్ల గృహ రుణాలు లక్ష్యం కాగా, కేవలం రూ.3432 కోట్లు మాత్రమే ఇచ్చారు. 2025–26 లక్ష్యాలు ఇవీ... తాజా ప్రణాళిక ప్రకారం 2025–26లో రూ.7.65 లక్షల కోట్లు రుణాల లక్ష్యంగా పెట్టుకున్నారు. ఇందులో వ్యవసాయ రంగానికి రూ.1.65 లక్షల కోట్లు, ఎంఎస్ఎంఈలకు రూ.1.45 లక్షల కోట్లు ఇవ్వాలని నిర్ణయించారు. విద్యా రుణాలకు రూ.3200 కోట్లు, గృహరుణాలకు రూ.11,500 కోట్లు కేటాయించారు. విద్యా, గృహరుణాల్లో తక్కువ లక్ష్య సాధన కనబడగా, ఎంఎస్ఎంఇలు, వ్యవసాయరంగాల్లో బ్యాంకులు రుణాలకు ప్రాధాన్యం ఇస్తున్నట్టు తేలింది. కాగా బ్యాంకు రుణాలకు సంబంధించిన సిఫార్సులల్లో గ్రామీణ ప్రాంతాల్లో నిర్భంధ బ్యాంకు కరెస్పాండెంట్లను (బీసీలు) అమలు చేయాల్సి ఉంది. అన్ని కేసీసీ ఖాతాలకు ఆధార్ లింక్ చేయడంతో పాటు ఎస్హెచ్జీ సభ్యులకు బీమా పథకాలను విస్తరించాలని నివేదిక స్పష్టం చేసింది. -

కెనరా బ్యాంక్ కస్టమర్లకు శుభవార్త

ముంబై: ప్రభుత్వరంగ కెనరా బ్యాంక్ రుణ రేట్లను తగ్గించింది. ఏడాది కాలపరిమితికి మార్జినల్ కాస్ట్ ఆఫ్ ఫండ్స్ ఆధారిత రుణ రేటును (ఎంసీఎల్ఆర్) 10 బేసిస్ పాయింట్లు తగ్గించి 9% చేసినట్లు బ్యాంకు రెగ్యులేటరీ ఫైలింగ్లో తెలిపింది. దీనితో వాహన, వ్యక్తిగత రుణాలపై వడ్డీ రేటు భారం తగ్గనుంది.ఇక, ఒకరోజు ఎంసీఎల్ఆర్ 8.20%, ఒక నెల, మూడు, ఆరు నెలల కాలవ్యవధి ఎంసీఎల్ఆర్ 8.25% – 8.80 శాతం శ్రేణిలో ఉండనున్నాయి. కొత్త రేట్లు మే 12 నుంచి అమల్లోకి వస్తాయని బ్యాంకు తెలిపింది. ఆర్బీఐ గత నెల రెపోరేటును 25 బేసిస్ పాయింట్లు తగ్గించి ఆరుశాతానికి తీసుకొచ్చిన సంగతి తెలిసిందే. -

పాకిస్థాన్కు ఆర్థిక సంకెళ్లు?

ఢిల్లీ: పాకిస్తాన్ బెయిల్ ఔట్ ప్యాకేజీపై అంతర్జాతీయ ద్రవ్య నిధి బోర్డు (IMF) ఆలోచనలో పడింది.. 1.3 బిలియన్ డాలర్ల అప్పు ఇవ్వాలా ? వద్దా అనే అంశంపై నిర్ణయం తీసుకోనుంది. కాసేపట్లో ఐఎంఎఫ్ సమావేశం కానుంది. పాకిస్థాన్కు ఐఎంఎఫ్ అప్పు ఇవొద్దని భారత్ కోరుతోంది. పాకిస్థాన్కు ఎట్టి పరిస్థితుల్లో బెయిల్ అవుట్ ప్యాకేజ్ నిధులు విడుదల చేయవద్దని భారత డిమాండ్ చేస్తోంది.పాకిస్థాన్కు నిధులు విడుదల చేస్తే అవి ఉగ్రవాదులకు చేరుతాయని భారత్ స్పష్టం చేసింది. ఉగ్ర స్థావరాలను ఏర్పాటు చేసి భారత్పైకి ఎగదోస్తున్న పాకిస్థాన్ను అంతర్జాతీయంగా ఏకాకి చేయడమనే లక్ష్యంగా ఇండియా పావులు కదుపుతోంది. మరో వైపు, పాకిస్థాన్ ఐఎంఎఫ్ నుంచి తీసుకున్న నిధులను దారి మళ్లిస్తున్నట్టు తగిన ఆధారాలను కూడా భారత్ సమర్పించిన సంగతి తెలిసిందే.కాగా, ఆపరేషన్ సిందూర్ దాడిలో హతమైన ఉగ్రవాదులకు పాకిస్థాన్ సైన్యం అధికారిక లాంఛనాలతో అంత్యక్రియలు నిర్వహించటంపై భారత ప్రభుత్వం తీవ్ర ఆగ్రహం వ్యక్తంచేసింది. ఇలాంటి పనులు ఆ దేశానికి అలవాటుగా మారాయని మండిపడింది. ఆపరేషన్ సిందూర్పై గురువారం ఢిల్లీలో మీడియా సమావేశంలో వివరాలు వెల్లడించిన భారత విదేశాంగ శాఖ కార్యదర్శి విక్రమ్ మిస్రీ.. పాక్లో లష్కరే తోయిబా ఉగ్రవాది నాయకత్వంలో ఆ దేశ సైన్యం, పోలీసులు ఉగ్రవాదుల మృతదేహాలకు అధికారిక లాంఛనాలతో అంత్యక్రియలు నిర్వహిస్తున్న ఫొటోలను ప్రదర్శించారు.ఇలాంటి చర్యలతో పాకిస్తాన్ ఏం సందేశం ఇవ్వాలనుకుంటోందని ప్రశ్నించారు. భారత్ దాడుల్లో సాధారణ పౌరులు మరణించారన్న పాకిస్తాన్ ప్రకటనను ఖండించారు. ‘దాడుల్లో నిజంగా సామాన్య పౌరులే మరణిస్తే.. మరి ఈ ఫొటోలో ఉన్నదేమిటి? సామాన్యుల మృతదేహాలను శవపేటికల్లో పెట్టి.. వాటిపై పాకిస్తాన్ జాతీయ జెండాలు కప్పి, అధికారిక లాంఛనాలతో అంత్యక్రియలు నిర్వహిస్తున్నారా?’అని ఆశ్చర్యం వ్యక్తంచేశారు.తమ దాడుల్లో చనిపోయినవాళ్లంతా ఉగ్రవాదులేనని స్పష్టంచేశారు. ‘ఉగ్రవాదంతో మలినమైన చేతులను కడుక్కొనేందుకు పాకిస్తాన్ ప్రయతి్నస్తోంది. పాకిస్తాన్లో ఉగ్రవాదులే లేరని ఆ దేశ సమాచార శాఖ మంత్రి ఓ టీవీ చర్చలో ప్రకటించారు. కానీ, ఆ చర్చలోనే ఆయన తన ప్రకటనకు గట్టి సవాలు ఎదుర్కొన్నారు. ఉగ్రవాదానికి పాకిస్తానే కేంద్ర స్థానమని అనేక సందర్భాల్లో నిరూపణ అయ్యింది. ఇందుకు సంబంధించిన ఆధారాలు భారత్తోపాటు అనేక దేశాల వద్ద ఉన్నాయి’అని మిస్రీ పేర్కొన్నారు. -

ఉగ్ర పాక్కు నిధులు ఇవ్వొద్దు

న్యూఢిల్లీ: పహల్గాం ఉగ్రదాడి తర్వాత పాకిస్తాన్ ఆర్థిక మూలా లను దెబ్బకొట్టడంపై దృష్టిపెట్టిన భారత్ ఆ దిశగా ప్రయత్నాలు ఉధృతంచేసింది. పాకిస్తాన్కు వందల కోట్ల రూపాయల రుణాలు, ఆర్థిక సాయం చేసేందుకు ఆసక్తి కనబరుస్తున్న అంతర్జాతీయ సంస్థలు ఆ యత్నాలను మానుకోవాలని భారత్ అభ్యర్థిస్తోంది. ఇందులోభాగంగా సోమవారం ఇటలీలోని మిలాన్ సిటీలో ఏషియన్ డెవలప్మెంట్ బ్యాంక్(ఏడీబీ) అధ్యక్షుడు మసాటో కందాతో భారత ఆర్థిక మంత్రి నిర్మలా సీతారామన్ భేటీ అయ్యారు. ఉగ్రవాదాన్ని ఎగదోసే పాకిస్తాన్కు ఆర్థికసాయం చేయడం మానుకోవాలని నిర్మల కోరారు. ఈ సందర్భంగా ఇటలీ ఆర్థిక మంత్రి జిన్కార్లో జార్జెట్టీతోనూ నిర్మల భేటీ అయ్యారు. నాలుగురోజులపాటు జరిగే ఏడీబీ 58వ వార్షిక సమావేశాలు ఆదివారం ఇటలీలో ప్రారంభమవడం తెల్సిందే. అంతర్జాతీయ ద్రవ్యనిధి(ఐఎంఎఫ్) సంస్థ వంటి బహుళజాతి సంఘాలు పాకిస్తాన్కు సాయంపై పునరాలోచన చేస్తే మంచిదని ఈ సందర్భంగా నిర్మల హితవు పలికారు. ప్రజాపనుల రుణాలు, సాంకేతిక సహకారానికి సంబంధించి మొత్తంగా 764 పనులకుగాను ఏకంగా 43.7 బిలియన్ డాలర్ల నిధులను పాక్కు ఇచ్చేందుకు ఏషియన్ డెవలప్మెంట్ బ్యాంక్ నిర్ణయించడం తెల్సిందే. ఇప్పటికే 9.13 బిలియన్ డాలర్ల రుణాలిచ్చింది. నాలుగు నెలల క్రితం ప్రపంచ బ్యాంక్ సైతం పాకిస్తాన్కు 20 బిలియన్ డాలర్ల రుణం ఇచ్చేందుకు అంగీకరించింది. మరోవైపు ఫైనాన్షియల్ యాక్షన్ టాస్క్ఫోర్స్(ఎఫ్ఏటీఎఫ్) గ్రే జాబితాలోకి పాకిస్తాన్కు చేర్చడానికి భారత్ తీవ్రంగా శ్రమిస్తోంది. -

అప్పుపై వడ్డీ తగ్గించిన ప్రముఖ బ్యాంక్

చెన్నై: రిజర్వ్ బ్యాంకు ఆఫ్ ఇండియా రెపో రేటు పావుశాతం తగ్గించిన నేపథ్యంలో బ్యాంకులూ ఆ ప్రయోజనాన్ని కస్టమర్లకు బదలాయిస్తున్నాయి. తాజాగా ప్రభుత్వ రంగ ఇండియన్ ఓవర్సీస్ బ్యాంకు (ఐవోబీ) రెపో ఆధారిత రుణాలపై వడ్డీరేటు 25 బేసిస్ పాయింట్లు (0.25%) తగ్గించినట్లు ప్రకటించింది.ఈ ఏప్రిల్ 12 (శనివారం) నుంచి రెపో ఆధారిత రుణాలపై రేటును 9.10% నుంచి 8.85 శాతానికి కుదించినట్లు బ్యాంకు తెలిపింది. ప్రతీకార సుంకాల్లో భాగంగా ట్రంప్ భారత్పై 26% టారిఫ్ వడ్డనతో తలెత్తిన ఆర్థిక అనిశ్చితి పరిస్థితుల్లో వృద్ధికి దన్నుగా నిలిచేందుకు ఆర్బీఐ రెపో రేటును 6.25% నుంచి 6 శాతానికి తగ్గించింది. -

వాయిదాలపై చెల్లిద్దాం..

న్యూఢిల్లీ: డిజిటల్ చెల్లింపుల్లో మూడింట ఒక వంతు రుణ ఆధారితమేనని ‘ఫి కామర్స్’ సంస్థ వెల్లడించింది. 2024 సంవత్సరంలో 20,000 మర్చంట్ లావాదేవీలను అధ్యయనం చేసి ఈ వివరాలు విడుదల చేసింది. ప్రతి మూడు డిజిటల్ చెల్లింపుల లావాదేవీల్లో క్రెడిట్కార్డు, వడ్డీతో కూడిన ఈఎంఐలు ఒకటి ఉండడం గమనార్హం. మొత్తం లావాదేవీల్లో యూపీఐతో చేసినవి 65 శాతంగా ఉన్నట్టు ఫి కామర్స్ తెలిపింది. స్వల్ప, మధ్య స్థాయి చెల్లింపులను ఎక్కువగా యూపీఐ సాయంతో చేస్తుంటే, పెద్ద లావాదేవీలు క్రెడిట్ కార్డులు, ఈఎంఐల రూపంలో ఉంటున్నాయి. ఫీజుల చెల్లింపులు, వైద్య పరమైన చెల్లింపులకు క్రెడిట్కార్డులను ఉపయోగిస్తున్నారు. పండుగల సందర్భంగా కొనుగోళ్లు, స్కూళ్లలో ప్రవేశాలు, సీజన్ వారీ అవసరాలకు రుణాలనే నమ్ముకుంటున్నారు. అంటే స్వల్పకాల రుణాలకు వినియోగదారులు క్రెడిట్ కార్డులు, రుణ ఈఎంఐలపై ఆధారపడుతున్నట్టు తెలుస్తోంది. ముఖ్యంగా విద్యా సంబంధిత చెల్లింపులకు 10 శాతం, హెల్త్కేర్ చెల్లింపులకు 15 శాతం, ఆటో విడిభాగాల కొనుగోళ్లకు 15 శాతం మేర రుణ సాధనాల ఆధారితంగానే చెల్లిస్తున్నారు. ఒకేసారి చెల్లింపుల కంటే రుణ ఆధారిత చెల్లింపులకు ఆసక్తి చూపిస్తున్నట్టు.. వినియోగదారుల ధోరణిలో మార్పునకు ఈ ఫలితాలు నిదర్శమని ఈ నివేదిక పేర్కొంది. -

షేర్లపై జియో ఫైనాన్స్ రుణాలు

న్యూఢిల్లీ: జియో ఫైనాన్షియల్ సర్వీసెస్లో భాగమైన నాన్–బ్యాంకింగ్ ఫైనాన్స్ సంస్థ జియో ఫైనాన్స్ (జేఎఫ్ఎల్) తాజాగా డిజిటల్ విధానంలో సెక్యూరిటీస్పై రుణాల (ఎల్ఏఎస్) విభాగంలోకి ప్రవేశించింది. షేర్లు, మ్యూచువల్ ఫండ్లపై తక్కువ వడ్డీ రేట్లకు రుణాలను పొందడానికి ఈ సాధనం ఉపయోగపడుతుందని కంపెనీ తెలిపింది. ఈ ప్రక్రియంతా పూర్తి డిజిటల్ రూపంలో పది నిమిషాల్లోనే పూర్తవుతుందని వివరించింది. జియోఫైనాన్స్ యాప్ ద్వారా ఇది అందుబాటులో ఉంటుందని తెలిపింది. దీని ద్వారా రూ. 1 కోటి వరకు, గరిష్టంగా మూడేళ్ల కాలపరిమితికి రుణాలు పొందవచ్చు. వ్యక్తిగత రిస్క్ సామర్థ్యాలను బట్టి వడ్డీ రేటు 9.99 శాతం నుంచి ప్రారంభమవుతుంది. ఫోర్క్లోజర్ చార్జీలు ఉండవు. షేర్లను విక్రయించాల్సిన అవసరం లేకుండా తనఖా పెట్టి, అవసరమైన నిధులను పొందేందుకు ఈ విధానం ఉపయోగకరంగా ఉంటుందని జియో ఫైనాన్స్ ఎండీ కుశల్ రాయ్ తెలిపారు. యూపీఐ చెల్లింపులు, నగదు బదిలీ సర్విసులు, డిజిటల్ గోల్డ్ మొదలైన వాటిల్లో పెట్టుబడులు తదితర సేవలను కూడా జియోఫైనాన్స్ యాప్తో పొందవచ్చు. -

ముద్రా యోజనకు పదేళ్లు: రూ.20 లక్షల వరకు ఈజీ లోన్స్

ప్రధాన మంత్రి ముద్రా యోజన (పీఎమ్ఎమ్వై) పథకం ఈ రోజుకు (ఏప్రిల్ 8) పదేళ్లను పూర్తిచేసుకుంది. 2015 ఏప్రిల్ 8న ఈ స్కీమ్ ప్రారంభమైనప్పటి నుంచి.. భారతదేశం అంతటా 52 కోట్లకు పైగా లబ్ధిదారులకు రూ. 33 లక్షల కోట్లకు పైగా పూచీకత్తు లేని రుణాలను పంపిణీ చేసింది.పీఎమ్ఎమ్వైస్క్రీన్ పదేళ్లు పూర్తి చేసుకున్న నేపథ్యంలో, ముద్రా యోజన పథకం ఎంతో మందికి.. వ్యవస్థాపక నైపుణ్యాలను ప్రదర్శించడానికి అవకాశాలను కల్పించింది. ఈ పథకం ద్వారా మేలుపొందిన కొంతమందితో మాట్లాడాను. వారి ప్రయాణం ఎంతో స్ఫూర్తిదాయకం.. అంటూ ప్రధాని నరేంద్ర మోదీ ట్వీట్ చేశారు.Mudra Yojana has given opportunities to countless people to showcase their entrepreneurial skills. Interacted with some of the beneficiaries of the scheme. Their journey is inspiring. #10YearsOfMUDRA https://t.co/QcoIK1VTki— Narendra Modi (@narendramodi) April 8, 2025ప్రధాన మంత్రి ముద్రా యోజన (PMMY) పథకంవ్యాపారాలను ప్రోత్సహించడమే లక్ష్యంగా ప్రారంభమైన ప్రధాన మంత్రి ముద్రా యోజన పథకం.. ఎంతోమంది ఎగడానికి ఆర్థికంగా ఉపయోగపడింది. గతంలో ఈ స్కీమ్ ద్వారా రూ. 10 లక్షలు లోన్ ఇచ్చేవారు. అయితే 2024-25 కేంద్ర బడ్జెట్లో పరిమితిని రూ. 20 లక్షలకు పెంచారు. ఈ పథకం నాలుగు రకాలుగా ఉంటుంది. అవి శిశు, కిషోర్, తరుణ్, తరుణ్ ప్లస్.ఇదీ చదవండి: చైనా సుంకాల ప్రభావం: గోల్డ్ రేటు మరింత తగ్గుతుందా?శిశు: చిన్న వ్యాపారాలను ప్రారంభించాలనుకునే వారికి రూ. 50000 వరకు లోన్ అందిస్తారు.కిషోర్: వ్యాపారంలో కొంత స్థిరపడిన తరువాత.. దానిని మరికొంత విస్తరించుకోవడానికి రూ. 50వేలు నుంచి రూ. 5 లక్షల వరకు లోన్ లభిస్తుంది.తరుణ్ & తరుణ్ ప్లస్: వ్యాపారాలను మరింత విస్తరించాలనుకునేవారికి రూ. 5 లక్షల నుంచి రూ. 20 లక్షల వరకు లోన్ లభిస్తుంది. -

అప్పుల కుప్పలుగా రాష్ట్రాలు

పెరుగుతున్న ఆదాయ వ్యయాన్ని భర్తీ చేసేందుకు రాష్ట్రాలకు రుణాలే దిక్కవుతున్నాయి. స్థూల రాష్ట్ర దేశీయోత్పత్తి (జీఎస్డీపీ) ఆధారంగా దేశంలోని 15 అతిపెద్ద రాష్ట్రాలు 2026 ఆర్థిక సంవత్సరంలో అధిక రుణాలు తీసుకునే అవకాశాలున్నట్లు నిపుణులు విశ్లేషిస్తున్నారు. రాజకీయ రాయితీలు, స్థిరంగా పన్ను ఆదాయ వృద్ధి, సాధారణ కార్యకలాపాలకు పెరిగిన వ్యయం ఇందుకు కారణమని చెబుతున్నారు. దాంతో రాష్ట్రాలు అప్పులకే పెద్దపీట వేయబోతున్నట్లు తెలియజేస్తున్నారు. పెరుగుతున్న ఈ అప్పుల కుప్పను నియంత్రించకపోతే వాటి ఆర్థిక పరిస్థితి దెబ్బతింటుందని ఆందోళన వ్యక్తం చేస్తున్నారు. దీర్ఘకాలిక ఆర్థిక స్థిరత్వానికి ఇది ఆటంకం కలిగిస్తుందని చెబుతున్నారు.రుణ పెరుగుదలకొవిడ్ అనంతరం కేంద్ర, రాష్ట్ర ప్రభుత్వాలు అదనపు ఖర్చుల కోసం రుణాలు తీసుకోవడం పెంచాయి. తదనంతరం ఆర్థిక రికవరీ ద్రవ్యలోటును కొంతవరకు కట్టడి చేస్తున్నప్పటికీ, రాష్ట్రాలు మళ్లీ అప్పులవైపే మొగ్గు చూపుతున్నాయి. 2026 ఆర్థిక సంవత్సరానికి కొన్ని పెద్ద రాష్ట్రాలు మార్కెట్ రుణాలను పెంచాలని యోచిస్తున్నాయి. ఇందులో తమిళనాడు అగ్రస్థానంలో ఉందని కొన్ని నివేదికలు చెబుతున్నాయి. తర్వాత వరుసలో మహారాష్ట్ర, కర్ణాటకలున్నాయి.జీతాలు, పింఛన్లు, సబ్సిడీలు, వడ్డీ చెల్లింపులపై ఖర్చు గణనీయంగా పెరుగుతోంది. దాంతో రుణాలు తప్పని పరిస్థితి నెలకొంది. ఇది అభివృద్ధికి ఆటంకంగా మారుతుంది. ఉన్న అప్పులకుతోడు ఉన్నికలవేళ నగదు బదిలీ, ఉచిత సౌకర్యాలు, సంక్షేమ పథకాలు.. వంటి రాజకీయ రాయితీలు ఆర్థిక ఒత్తిడిని మరింత పెంచుతున్నాయి.రుణం-జీఎస్డీపీ నిష్పత్తులుఆర్థిక వృద్ధికి కీలకమైన కొలమానం రుణం-జీఎస్డీపీ నిష్పత్తి. ఇది ఒక రాష్ట్ర ఆర్థిక వ్యవస్థ ఎంత ప్రభావవంతంగా ఉందో సూచిస్తుంది. ఇది 25 శాతం వరకు ఉంటే ఆరోగ్యకరమైన నిష్పత్తిగా లెక్కిస్తారు. కానీ చాలా రాష్ట్రాలు ఈ పరిమితిని మించి ఉన్నాయి. ఈ నిష్పత్తిలో 52.3 శాతంతో బిహార్ అగ్రస్థానంలో ఉండగా, పంజాబ్ 47.3 శాతం, పశ్చిమ బెంగాల్ 38.9 శాతం, ఆంధ్రప్రదేశ్ 35.1 శాతంతో తర్వాతి స్థానాల్లో నిలిచాయి. సాపేక్షంగా 26.07% నిష్పత్తి ఉన్నప్పటికీ తమిళనాడు కొన్ని ప్రభుత్వ రంగ సంస్థలకు ఇచ్చిన హామీల వల్ల ఆర్థిక ఒత్తిడిని ఎదుర్కొంటుంది.పెరుగుతున్న వడ్డీ వ్యయాలురాష్ట్ర బడ్జెట్లపై పెరుగుతున్న వడ్డీ భారంలో ఈ రుణాల చెల్లింపులు కీలకంగా మారుతున్నాయి. కొన్ని రాష్టాలపై విధిస్తున్న వడ్డీలు వాటి ఆదాయాల్లో కోతలకు దారిస్తున్నాయి. పంజాబ్, తమిళనాడు, కేరళ, పశ్చిమ బెంగాల్ వంటి రాష్ట్రాలు అతి తక్కువ వడ్డీ కవరేజీని కలిగి ఉన్నాయి. ఇది 4% నుంచి 6% మధ్య ఉంది. దీనికి విరుద్ధంగా ఒడిశా అత్యధికంగా 35.7% వడ్డీ కవరేజీని కలిగి ఉంది. బిహార్, మధ్యప్రదేశ్, తెలంగాణ, ఉత్తర ప్రదేశ్ వంటి రాష్ట్రాలు 10% నుంచి 12% మధ్య వడ్డీ కలిగి ఉన్నాయి.కష్టంగా క్యాపెక్స్ లక్ష్యాలుఆదాయ వ్యయాలు పెరుగుతున్నకొద్దీ మౌలిక సదుపాయాల కల్పనపై పెట్టుబడులు(క్యాపెక్స్) తగ్గుతున్నాయి. ఇటీవలి కాలంలో అనేక రాష్ట్రాలు బడ్జెట్లో కేటాయింయిన క్యాపెక్స్ లక్ష్యాలను చేరుకోవడానికి కష్టపడుతున్నాయి. ఉదాహరణకు, తమిళనాడు తన 2025 ఆర్థిక సంవత్సరం క్యాపెక్స్ అంచనాను రూ.47,681 కోట్ల నుంచి రూ.46,766 కోట్లకు సవరించింది. మహారాష్ట్ర మినహా చాలా పెద్ద రాష్ట్రాలు క్యాపెక్స్లో గణనీయంగా 12% నుంచి 69% వరకు పెంచుతున్నట్లు చూపించాయి. కానీ వాటి అమలు ప్రశ్నార్థకంగా మారుతుంది.నిధుల వినియోగంమూలధన పెట్టుబడుల కోసం రాష్ట్రాలకు 50 ఏళ్ల పాటు వడ్డీలేని రుణాలు ఇవ్వాలన్న కేంద్ర ప్రభుత్వ వ్యూహానికి అనుగుణంగా క్యాపెక్స్ కేటాయింపులు చేస్తున్నారు. అయినప్పటికీ దీని అమలు సవాలుగా మారింది. రాష్ట్రాలు అవసరమైన సంస్కరణలను అమలు చేయలేకపోవడం, వ్యయ లక్ష్యాలను చేరుకోవడంలో అసమర్థత కారణంగా కేంద్ర ఆర్థిక మంత్రిత్వ శాఖ 2025 ఆర్థిక సంవత్సరంలో ఇలాంటి రుణాలకు కేటాయింపులను రూ.1.5 లక్షల కోట్ల నుంచి రూ.1.25 లక్షల కోట్లకు తగ్గించింది. రాష్ట్రాలు ఉన్న నిధులను సమర్థవంతంగా వినియోగించుకోలేకపోతే వృద్ధి కుంటుపడుతుంది.ఇదీ చదవండి: వడ్డీ రేట్ల కోతపై ఆశలుపరిష్కారం లేదా..?ఆర్థిక వ్యయాలు పెరిగేకొద్దీ దీర్ఘకాలిక వృద్ధికి కీలకంగా ఉన్న రాష్ట్రాల మౌలిక సదుపాయాలు, విద్య, ఆరోగ్య సంరక్షణ పెట్టుబడులపై ప్రభావం పడుతుంది. రెవెన్యూ వ్యయాలపై పటిష్ట నియంత్రణ లేకపోతే ఆర్థిక క్రమశిక్షణ మరింత క్షీణించి రాష్ట్రాలు సవాళ్లు ఎదుర్కొనే ప్రమాదం ఉందని నిపుణులు హెచ్చరిస్తున్నారు. పార్టీలకు అతీతంగా దీనిపై మేధావులు, ఆర్థిక రంగ నిపుణులు, ఇతరులతో చర్చించి అప్పులు తగ్గేలా మెరుగైన పద్ధతులను సిద్ధం చేసి అమలు చేయాలని సూచిస్తున్నారు. -

భారత్ విదేశీ రుణాల లెక్కలివే..

భారత్ విదేశీ రుణాలు (అంతర్జాతీయ మార్కెట్ నుంచి రుణాలు, ఇతర రూపాల్లో సమీకరించినవి) 2024 డిసెంబర్ చివరికి 717.9 బిలియన్ డాలర్లకు (సుమారు రూ.61.74 లక్షల కోట్లు) చేరాయి. 2023 డిసెంబర్ చివరికి ఇవి 648.7 బిలియన్ డాలర్లుగా ఉండడం గమనార్హం. కేంద్ర ఆర్థిక శాఖ విడుదల చేసిన ‘క్వార్టర్లీ ఎక్స్టర్నల్ డెట్’ నివేదికలోని గణాంకాలు కింది విధంగా ఉన్నాయి.2024 సెప్టెంబర్ చివరికి ఇవి 712.7 బిలియన్ డాలర్లుగా ఉన్నట్టు తెలుస్తోంది. అంటే అంతక్రితం త్రైమాసికంతో పోల్చి చూస్తే 0.7 శాతం.. ఏడాది క్రితం ఇదే కాలంతో పోల్చి చూస్తే 10 శాతం అధికమయ్యాయి. జీడీపీలో విదేశీ రుణాలు డిసెంబర్ చివరికి 19.1 శాతానికి చేరాయి. 2024 సెప్టెంబర్ చివరికి 19 శాతంగా ఉండడం గమనార్హం. ముఖ్యంగా రూపాయితోపాటు ఇతర ప్రధాన కరెన్సీలతో డాలర్ బలపడడం విదేశీ రుణ భారం విలువ పెరిగేందుకు దారితీసింది.ఇదీ చదవండి: మార్చిలో వాహన విక్రయాలు ఎలా ఉన్నాయంటే..డాలర్ మారకంలో 54.8 శాతం..యూఎస్ డాలర్ మారకంలోని బకాయిలు మొత్తం విదేశీ రుణాల్లో 54.8 శాతంగా ఉన్నాయి. ఆ తర్వాత రూపాయి మారకంలో విదేశీ రుణాలు 30.6 శాతంగా ఉంటే, జపాన్ యెన్ మారకంలో 6.1 శాతం, స్పెషల్ డ్రాయింగ్ రైట్స్ (ఎస్డీఆర్) రూపంలో 4.7 శాతం, యూరో మారకంలో 3 శాతం చొప్పున ఉన్నాయి. మొత్తం విదేశీ రుణాల్లో నాన్ ఫైనాన్షియల్ కార్పొరేషన్స్కు సంబంధించి 36.5 శాతం మేర ఉన్నాయి. ఆ తర్వాత డిపాజిట్ స్వీకరించే కార్పొరేషన్లకు సంబంధించి 27.8 శాతం, కేంద్ర ప్రభుత్వానికి సంబంధించి 22.1 శాతం, ఇతర ఆర్థిక సంస్థలకు సంబంధించి 8.7 శాతం చొప్పున ఉన్నాయి. విదేశీ మారకంలో చెల్లించాల్సిన మొత్తం బకాయిల్లో రుణాల రూపంలో 33.6 శాతం ఉంటే, కరెన్సీ, డిపాజిట్ల రూపంలో 23.1 శాతం, ట్రేడ్ క్రెడిట్, అడ్వాన్స్ల రూపంలో 18.8 శాతం, డెట్ సెక్యూరిటీల రూపంలో 16.8 శాతం చొప్పున ఉన్నాయి. -

కొత్త లోన్ రూల్.. అమల్లోకి..

ఎడాపెడా అప్పులు చేసే ధోరణిని కట్టడి చేసే కొత్త నిబంధన ఏప్రిల్ 1 నుండి అమల్లోకి వస్తోంది. దేశ రుణ వితరణ వ్యవస్థను మార్చే ఈ నియమం మూడు కంటే ఎక్కువ రుణదాతల (బ్యాంకులు లేదా ఫైనాన్స్ సంస్థలు) నుండి రుణాలు తీసుకోకుండా రుణగ్రహీతలను కట్టడి చేస్తుంది. అధిక వినియోగాన్ని అరికట్టడం, బాధ్యతాయుతమైన రుణాలను ప్రోత్సహించడమే ఈ నిబంధన లక్ష్యం.ఎందుకీ నిబంధన?మైక్రోఫైనాన్స్ రంగం అణగారిన వర్గాల సాధికారతలో కీలక పాత్ర పోషించినప్పటికీ, రుణగ్రహీతలు బహుళ వనరుల నుండి రుణాలు పొందడం చూసింది. ఇది నిర్వహణకు సాధ్యంకాని రుణానికి దారితీస్తుంది. ఈ మితిమీరిన వినియోగం, కొన్ని సంస్థల దూకుడు రుణ విధానాలు వ్యవస్థలో బలహీనతలను సృష్టించాయి. రుణగ్రహీతలను మూడు రుణదాతలకు పరిమితం చేయడం ద్వారా ఆర్థిక క్రమశిక్షణను పెంపొందించాలని, డిఫాల్టర్ల ప్రమాదాన్ని తగ్గించాలని భావిస్తున్నారు.రుణగ్రహీతలపై తక్షణ ప్రభావంప్రస్తుతం మూడు కంటే ఎక్కువ సంస్థల్లో రుణాలు తీసుకుంటున్న 45 లక్షల మంది రుణగ్రహీతలకు, ఈ నియమం సవాలుగా మారుతుంది. వీరు తరచుగా వర్కింగ్ క్యాపిటల్, అత్యవసర అవసరాలు లేదా రోజువారీ మనుగడ కోసం అతివ్యాప్త రుణాలపై ఆధారపడతారు. మూడు బ్యాంకుల పరిమితితో, రుణగ్రహీతలు లిక్విడిటీ కొరతను ఎదుర్కోవచ్చు.ఇది వారి ఆర్థిక వ్యూహాలను పునఃసమీక్షించుకునేలా, ఖర్చులను తగ్గించుకునేలా చేస్తుంది. అంతేకాదు క్రెడిట్ మదింపులు కఠినంగా మారతాయి. ముఖ్యంగా అధిక-రిస్క్ గా భావించే రుణగ్రహీతలకు రుణ తిరస్కరణలు పెరగవచ్చు. ఇది కొంతమందిని అధిక వడ్డీలు ఉండే అనధికారిక రుణ మార్గాలవైపు నెట్టవచ్చు.రుణదాతలకూ సవాళ్లు..కొత్త రూల్ రుణదాతలకూ అనేక సవాళ్లను కలిగిస్తుంది. మైక్రోఫైనాన్స్ సంస్థలు తమ పోర్ట్ఫోలియో వ్యూహాలను సర్దుబాటు చేయాల్సి ఉంటుంది. దీంతో స్వల్పకాలంలో వారి కస్టమర్ బేస్ ఎంతో కొంత కోల్పోయే అవకాశం ఉంది. అంతేకాక, సంస్థలు రుణ వితరణ విషయంలో మరింత క్షణ్ణమైన ప్రక్రియలను పెంపొందించుకోవాలి. రుణగ్రహీతలు మూడు-రుణదాతల పరిమితిని మించకుండా చూసుకోవాలి. ఇందుకోసం బలమైన వ్యవస్థలు, సమన్వయం అవసరమవుతాయి.వాస్తవానికి ఈ నిబంధన జనవరి 1 నుంచి అమల్లోకి రావాల్సి ఉండగా, సజావుగా జరిగేందుకు ఏప్రిల్ 1కి వాయిదా పడింది. ఈ జాప్యం వాటాదారులకు సన్నద్ధం కావడానికి సమయం అందించినప్పటికీ, రుణగ్రహీతలు, రుణదాతలు ఈ ముఖ్యమైన మార్పుకు ఎలా అలవాటు పడతారనేదే అసలైన పరీక్ష. -

తగ్గుముఖం పట్టిన హోమ్ లోన్స్: క్రెడిట్ కార్డుల్లోనూ..

ముంబై: గృహ రుణాలు డిసెంబర్ త్రైమాసికంలో సంఖ్యా పరంగా చూస్తే 9 శాతం తగ్గాయి. విలువ పరంగా చూస్తే 3 శాతం క్షీణించినట్టు క్రెడిట్ బ్యూరో సంస్థ ట్రాన్స్ యూనియన్ సిబిల్ వెల్లడించింది. ఎక్కువ రిస్క్తో కూడిన వ్యక్తిగత రుణాలు, క్రెడిట్ కార్డుల్లోనూ రుణాల సంఖ్య తగ్గినట్టు తన తాజా నివేదికలో పేర్కొంది.అన్ సెక్యూర్డ్ రుణాల విషయంలో దూకుడు తగ్గించి, నిదానంగా వెళ్లాలంటూ ఆర్బీఐ బ్యాంక్లు, ఎన్బీఎఫ్సీలను కొన్ని త్రైమాసికాలుగా సూచించడాన్ని ఈ నివేదిక ప్రస్తావించింది. అదే సమయంలో సెక్యూర్డ్ రుణ విభాగం, ఆర్థిక వ్యవస్థలో ముఖ్య పాత్ర పోషిస్తూ, బ్యాంక్లకు కీలకంగా ఉన్న గృహరుణాల్లోనూ స్తబ్దత నెలకొనడాన్ని ఈ నివేదిక ప్రముఖంగా ప్రస్తావించింది.గృహ రుణాల్లో బాకీలు (మొత్తంగా జారీ అయి, తిరిగి వసూలు కావాల్సిన మొత్తం) క్రితం ఏడాది ఇదే త్రైమాసికానికి 15 శాతంగా ఉంటే, అవి 2024 డిసెంబర్ త్రైమాసికం చివరికి 13 శాతానికి తగ్గినట్టు తెలిపింది. రుణ వితరణ పరంగా 2024 అక్టోబర్-డిసెంబర్ కాలం రెండేళ్లలోనే అతి తక్కువ డిమాండ్ను చూసినట్టు పేర్కొంది. మెట్రోల్లో రుణ విచారణలు తగ్గాయి.చిన్న పట్టణాలు, గ్రామీణ ప్రాంతాల్లో పెరిగాయి. మొదటిసారి రుణ గ్రహీతలు, ప్రధాన కస్టమర్ల (ఎన్టీసీ)కు రుణ వితరణ 2023 డిసెంబర్ త్రైమాసికంలో 21 శాతంగా ఉంటే, 2024 డిసెంబర్ చివరికి 17 శాతానికి తగ్గింది. ఎన్టీసీ రుణ గ్రహీతల్లో 41 శాతం మంది జెనరేషన్ జెడ్ వారు (1995 తర్వాత జని్మంచిన వారు) కావడం గమనార్హం. క్రెడిట్ కార్డులు, వ్యక్తిగత రుణాలు, కన్జ్యూమర్ డ్యూరబుల్స్ రుణాలను వీరు ఎక్కువగా తీసుకున్నారు. -

మరిన్ని శాఖల్లో బంగారం రుణాలు

ప్రముఖ ఎన్బీఎఫ్సీ సంస్థ శ్రీరామ్ ఫైనాన్స్ బంగారం రుణాల్లో తన మార్కెట్ వాటాను పెంచుకోవడంపై దృష్టి పెట్టింది. బంగారం రుణాల మార్కెట్ వచ్చే ఐదేళ్లలో రెట్టింపు అవుతుందన్న అంచనాల నేపథ్యంలో.. మరిన్ని శాఖల్లో బంగారం రుణాలను ప్రవేశపెట్టనున్నట్టు సంస్థ డిప్యూటీ ఎండీ అన్బుసెల్వన్ తెలిపారు.‘2024–25 మూడో త్రైమాసికంలో తమిళనాడులోని పలు ప్రాంతాల్లో శ్రీరామ్ ఫైనాన్స్ నిర్వహణలోని బంగారం రుణ ఆస్తులు (ఏయూఎం) గణనీయంగా పెరిగాయి. మరింత స్థిరీకరణతో రానున్న త్రైమాసికాల్లో మార్కెట్ వాటాను పెంచుకోవాలని అనుకుంటున్నాం. ఇందులో భాగంగా మరిన్ని శాఖలకు బంగారం రుణాల వ్యాపారాన్ని విస్తరించనున్నాం’అని అన్బుసెల్వన్ వివరించారు. బంగారం రుణాలకు డిమాండ్ పెరిగిందని.. వ్యక్తులు, చిన్న వ్యాపార సంస్థలు వేగంగా నిధులు కోరుకుంటున్నట్టు చెప్పారు.ఇదీ చదవండి: విమాన ప్రయాణాలు మరింత భారంసంఘటిత రంగంలో బంగారం రుణ వ్యాపారం మరింత విస్తరించనున్నట్టు అన్బుసెల్వన్ తెలిపారు. తమ బంగారం రుణ కస్టమర్లలో ఎక్కువ మంది మధ్యతరగతి వారేనని, వేతన జీవులు, చిన్న వ్యాపారులు, గ్రామీణ ప్రాంతాల్లోని వర్తకులు ఇందులో ఉన్నట్టు చెప్పారు. ఏక మొత్తంలో రుణ చెల్లింపులు, మూడు నెలలకోసారి వడ్డీ చెల్లించడం, నెలవారీ ఈఎంఐ ఇలా పలు రూపాల్లో బంగారం రుణాలను ఆఫర్ చేస్తున్నట్టు తెలిపారు. వేగంగా రుణాలు జారీ చేసేందుకు వీలుగా ప్రక్రియలను ఆటోమేట్ చేసినట్టు పేర్కొన్నారు. -

పూనావాలా ఫిన్ వాణిజ్య వాహన రుణాలు

సెక్యూర్డ్ రుణాల బిజినెస్లోకి ప్రవేశించడం ద్వారా ఎన్బీఎఫ్సీ పూనావాలా ఫిన్కార్ప్ ప్రొడక్ట్ పోర్ట్ఫోలియోను విస్తరిస్తోంది. దీనిలో భాగంగా ద్వితీయ, తృతీయ శ్రేణి పట్టణాలలో వాణిజ్య వాహన(సీవీలు) రుణాలు అందించనుంది. కొత్త, వాడుకలో ఉన్న వాహనాలకు రుణాలు సమకూర్చనుంది. తొలి దశలో భాగంగా టైర్–2, టైర్–3 మార్కెట్లలో ప్రవేశించనున్నట్లు వెల్లడించింది. 12 రాష్ట్రాలలోని 68 ప్రాంతాలలో కార్యకలాపాలు ప్రారంభించనున్నట్లు తెలియజేసింది. తదుపరి దశలో 20 రాష్ట్రాలలో 400 ప్రాంతాలకు రుణ సర్వీసులను విస్తరించనున్నట్లు వివరించింది.చిన్న, తేలికపాటి, భారీ వాణిజ్య వాహన నిర్వాహకులకు అవసరాలకు అనుగుణమైన ఫైనాన్సింగ్ సొల్యూషన్లు సమకూర్చనున్నట్లు తెలియజేసింది. ఈ ఆవిష్కరణలో భాగంగా రిస్క్-ఫస్ట్ విధానంతో అనుసంధానించబడిన సాంకేతిక పరిష్కారాన్ని కూడా పరిచయం చేసింది. ఇది కస్టమర్లకు డాక్యుమెంటేషన్ ప్రక్రియను తగ్గించడంతో పాటుగా వేగంగా సర్వీసులు పొందేందుకు తోడ్పడుతుందని కంపెనీ తెలిపింది.ఇదీ చదవండి: దివ్యాంగులకు కంపెనీల రెడ్ కార్పెట్..పూనావాలా ఫిన్కార్ప్ మేనేజింగ్ డైరెక్టర్ & సీఈఓ అరవింద్ కపిల్ మాట్లాడుతూ.. వాణిజ్య రవాణా రంగం అభివృద్ధి చెందుతున్న ఆర్థిక వ్యవస్థకు కీలకంగా మారుతుందని చెప్పారు. కొత్త వాణిజ్య వాహన రుణాల్లో క్రమబద్ధీకరించబడిన ప్రక్రియలు, సులువైన డాక్యుమెంటేషన్తో రవాణాదారుల ఆర్థిక అవసరాలను తీర్చేందుకు కంపెనీ కట్టుబడి ఉందన్నారు. -

పడిపోతున్న సిబిల్!